-

芯片股核心逻辑:“政策+业绩”驱动的高成长股

公子豹资本圈 / 2020-05-18 09:01 发布

去年以来,科技股走了一个“上-下-上”的走势。

第一个“上”,是毛衣站导致的国产替代预期。第二个“下”,是疫情导致全球供应链中端,以及消费暂停。

第三个“上”,就是现在。源于对抗的加大,以及全面的国产替代。

这可能是科技股波澜壮阔的第二波行情。

注意3个新闻:

1)5月15日台积电宣布,投资120亿美元在美国亚利桑那州建造半导体工厂,运用5nm技术进行半导体晶圆制造,计划于2024年开始生产。

美国一直在工厂的事上敲打台积电,虽然张忠谋是美国人,但也没有得到充分信任。这次美国建厂,意味着台积电终于妥协了。

2)美国半导体设备制造商LAM(泛林半导体)和AMAT(应材公司)等发出信函,要求中国国内从事军民融合或为军品供应集成电路的企业(如中芯国际和华虹半导体等),不得用美国清单厂商半导体设备代工生产军用集成电路,同时“无限追溯”机制生效。

3)第一款全国产化的手机芯片量产:华为麒麟710A。虽然麒麟710A是两年前发售的老处理器,但这是一次新的突破,从芯片设计、代工到封装测试环节,这款芯片首次实现全部国产化,意味着国产14nm工艺从0到1的突破。

芯片采用的是14nm工艺,是中芯国际目前最先进的工艺。其实华为的手机今年要迈入到5nm时代,像麒麟820、990、985等全部是7nm芯片。接下来华为芯片要在大陆制造,还是很困难的,除非很低端的芯片才是14nm工艺。

理解了以上3则新闻,就能理解14日的表态:

抓紧布局战略性新兴产业、未来产业,提升产业基础高级化、产业链现代化水平。要发挥新型举国体制优势,加强科技创新和技术攻关,强化关键环节、关键领域、关键产品保障能力。

所以,在芯片领域,国产替代会大幅加速。

其一,国家会大把撒钱支持,各种补贴、减免会跟上;

其二,华为已经在全面扶持国内厂商,国货的渗透率会迅速加大,这意味着业绩会兑现。如果科技股以前都是在空中飘着炒概念,那么未来会有业绩支撑。

业绩空间有多大?

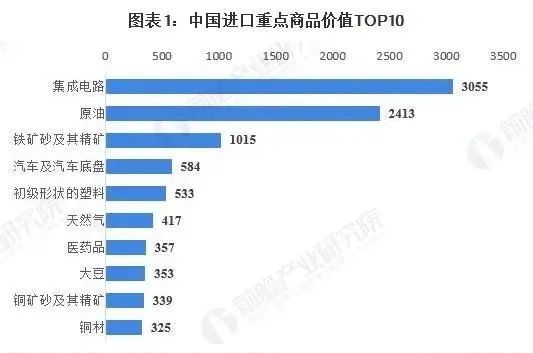

我国每年要进口超过2千亿美元的芯片,2019年高达3千亿美元,超过作为战略物资的原油,成为进口重点商品价值排名第一。

现在外围2个问题,一是美日韩对中国禁售,高端、低端都受到影响;二是疫情导致日韩工厂停摆,想卖也没货。

所以对于国内芯片产业链来说,少了老外的竞争,面对的是一个巨大的增长空间。

以前,市场一直将科技股视为周期股,按照波段和事件驱动来炒。

现在等于是,一个空白的市场空间,等待国内厂家去占领,就应该理解为超级成长股。

比如万科,虽然地产被视为周期股,但在过去20年,地产其实一直是增量市场,才造就了万科的几百倍神话。如果按照周期股来看,是解释不通的。

☆☆☆☆☆☆☆☆

今年的科技股的逻辑,跟去年相比,看似差不多,实际上还是有所不同。

这就是,过去一年中美分歧,中国科技的核心逻辑开始持续强化,虽然没有改变产业的发展方向,但是发展斜率变得更陡峭了。不能说看多远,但未来2-3年景气度应该是持续向上。

还一点可能被忽视,根据IMF测算,每1美元半导体芯片的产值可带动相关电子信息产业10美元产值,并带来100美元的GDP,这种价值链的放大效应,可能帮助中国实现转型升级。

众所周知,zf一直不能下狠心打压房价,因为地产的放大效应太强了,带动了大量的产业链,还解决了就业。

这一次,可能是想让芯片带领中国突围,一是解决产业升级问题,二是解决产业链放大后的就业问题。不过不知道能不能成。

所以,科技股即使回调,也不会是见顶。至少在今年时间内,不可能出现真正意义上的顶部。这在本质上,是由于国产替代、渗透率加大、业绩兑现带来的。

再看短期的催化。

2月份以来下跌了30-50%,估值泡沫释放了很多,技术上也准备到位。

医药、消费的估值已经到了历史高点,本质上是资金寻求确定性,抱团取暖。但很多都到了60倍估值,还有的往100倍走。那些叫着“核心资产”的人,你说说看到多少?势必会有资金恐高出货,医药消费也需要下跌或横盘,来消化过高的估值。

5G手机今年是大批量出货元年,随着5G手机频段增加,涉及技术难度提升,射频前端芯片与天线量价齐升;芯片模组集成度要求上升,内部模组数量与ASP提升,芯片封装尤其是先进SIP封装,将迎来新的市场增量。

此外,可穿戴设备和智能手机产品加速迭代更新,半导体、元件、光学等产业均将受益,,5G、车用半导体、IoT和摄像头带来新增长点。

比如,苹果在与台湾供应商Epistar和AU Optronics合作,生产mini-LED和micro-LED屏幕,预计在2021年底之前,至少发布六款mini-LED产品。

其实,现在强势的科技股已经创新高了,比如光刻胶的容大感光,芯片封测的深科技等,大量的前期牛股,韦尔股份、长电科技、华天科技也在冲击历史高点。还有一大批低位股,也形成了底部反转。

总的来看,大资金在科技里面介入很深,趋势继续向上。

可以重点关注的方向是:

1)中美大博弈是持久战,美国的技术封锁不会缓和,关注国产替代空间较大的芯片设计、半导体材料和工业软件等领域。

2)消费电子,尤其是5G导致的技术升级、新产品的应用,着重要看增量,要看与4G的区别,因为存量已经饱和。

3)5G建设产业链,5G在工业领域的应用,带来的车联网、物联网等。

4)云计算和大数据应用提升的IDC和服务器等基础层资源。

再更新一段核心催化因素。

5月15日,华盛顿时间早七点。美国BIS发布了针对华为出口限制的新规定。这次对华为的限制更加严格,直接跳过了10%的步骤,任何使用到美国技术出口华为的产品,都必须向美国BIS申请出口许可。

这种限制无比例要求,比如某产线使用了一个美国制造的螺丝刀加工的产品,出口至华为,即算做使用了美国技术。

这次专门点名半导体,要求所有涉及到对华为出口的企业,需要向BIS申请出口许可。

打个比方:教皇打算狠狠教训星矢,本来打算告诉其他圣斗士,禁止和星矢玩,但考虑到星矢背后的雅典娜不好惹,就发布一个新规定,所有想和星矢玩的圣斗士,必须先找教皇申请,得到许可后才能和他玩。

现在,全球很多供应商可能都在看台积电。台积电很可能是提前获取到了BIS新规内容,提前宣布在美国120亿美元的5nm晶元厂投资计划。这可能是台积电和(部分)美方人士有一定的默契,以该笔投资换取绿色通道。不同企业在不同的地缘政治压力下,面临一个非A即B的选择。

从政令本身来看,中芯国际、华虹半导体无法置身事外。华为的其它芯片供应商,比如村田之类射频芯片,和欧洲的一些元器件供应商,也可能因追溯而受到重大影响。

更不用说晶元代工领域,三星、台积电这些大厂,本身就有美国资本,且美国客户占比相当高(19年美国市场占台积电营收59%左右,中国市场大约是19%)。

在这种背景下,国内芯片代工厂将获得海量新订单。中国是电子制造大国,在芯片上下游,特别是下游产业链(比如测试和组装)部分,积累深厚,如果有资本加速流入,转型速度还是可期的。

所以说,从政策、资金、增量市场来看,中国芯片产业链将迎来高景气周期。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号