-

【天风策略】如果疫情平息,市场风格会否逆转?

徐彪

/ 2020-02-09 20:46 发布

/ 2020-02-09 20:46 发布摘要

核心观点:

过去一周,科技类板块出现了明显的超跌反弹,同时,湖北以外地区确诊案例出现了5连降,似乎看到了“数据”的拐点,那么疫情如果平息,市场的风格会否逆转到受疫情影响比较严重的消费和周期板块? 我们理解: 1、疫情当前可能是“数据”的拐点,但从我们对病毒很有限的认识上、从各个地方政府对人员流动不断加强的管控上、从企业继续推迟的复工上来看,疫情“实质形势”上的拐点可能仍然需要等待,以敬畏之心、共克时艰。 2、待疫情“实质形势”出现拐点之后,逆周期调节政策(包括对投资和消费的刺激)才可能逐步发力。 3、逆周期调节政策的最重要作用是修复市场对于经济过渡悲观的预期,防止上证指数出现系统性风险,这是保障科技板块取得绝对收益,同时各类科技主题能够持续活跃的必要条件。历史上没有哪次创业板的周度级别以上行情,是在上证指数连续下跌的过程中发生的。 4、但是,不同于03年,这一次传统经济的内生动能不足,未来虽有刺激政策,但传统经济部门修复空间有限,相关板块超跌反弹的幅度和持续性可能受限。其中景气度趋势最好的是处于复苏初期的地产竣工链条,虽然也会受到1-2个季度干扰,但从内生动力来说,可能是未来延续度最好的。 5、因此,在全球5g周期、全球半导体周期、全球云计算周期带来的科技产业景气度扩散化的背景下,大概率使得中长期风格难以逆转。类似于03年的传统经济,虽然短期受到疫情的干扰,但在科技产业周期的内生推动力之下,新科技领域依旧是全年业绩趋势较为确定的。 1.首先,“数字”虽然可能已经是拐点,但“形势”的拐点还没到,敬畏之心,共克时艰。 根据国家卫健委官方公布的最新情况,截至2月8日星期六,湖北以外地区新增确诊病例出现了连续5天的下降。从数据上来看,湖北以外的疫情呈现了比较明确的“拐点迹象”,这有赖于各地比较严格的人员控制政策,包括相应的复工延后。 但另一方面,从几则公开的信息来看,我们似乎还没有对病毒有非常清晰的认识: (1)“传播途径:经呼吸道飞沫和接触传播是主要的传播途径。气溶胶和消化道等传播途径尚待明确”——《关于印发新型冠状病毒肺炎诊疗方案(试行第五版修正版)的通知》(国家卫健委,2月8日) (2)“实际上回过头来看,核酸在检测中对于阳性病人,最高有30~50%的阳性率。也就是说通过咽拭子这种办法,还是有很多假阴性的。”——呼吸与危重症医学专家、中国工程院副院长、中国医学科学院院长王辰院士(央视新闻1+1,2月6日) 用王辰院士接受采访时的原话来说就是:“(对新型冠状病毒的了解程度)还很有限。时间太短,科学是有一定过程的,必须用非常冷静的目光、清晰的头脑、缜密的行动来推动科学研究。“ 因此,在这样的情况下,真正“形势”上的拐点,似乎还需要耐心等待:各个地方政府仍然在加强控制人员流动、很多企业也仍然在进一步推迟复工的时间。 所以,虽然看到数字上的拐点,但我们每个人都不能轻敌、不能掉以轻心,需要怀有一颗敬畏之心,以共克时艰。

2. “形势”的拐点出现后,逆周期政策才可能逐步进入发力窗口 考虑到去年Q1经济的高基数,市场在疫情爆发之前,普遍认为2020年初是重要的政策发力窗口期。但是新冠肺炎疫情使得逆周期政策的节奏被打乱,节后开工不确定期限延迟,有效需求不足,使得信用扩张遭到当头一棒,最终经济企稳的预期也落空。 从近期表态来看,政策面对于流动性维稳以及中小企业扶持的态度还是非常明确的。 不过,目前能够推进的大部分还是以货币政策为主——鼠年首周,央行投放了超万亿的逆回购,旨在维护短期的流动性;央行副行长潘功胜近日也在国新办发布会上表示,下次MLF利率和2月20日LPR会较大概率下行。 而大量逆周期调节政策,包括投资领域和消费领域的刺激,仍然需要等到疫情“形势”上的拐点真正出现,即复工加快(对应制造业)同时政府放松对人员流动的管控(对应农民工)之后。

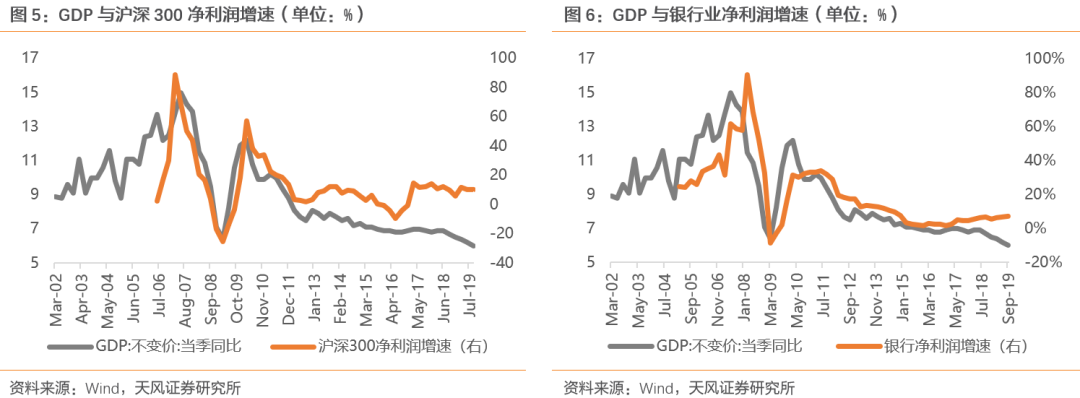

3. 市场可能会逐步提前反应逆周期调节政策加码的预期 由于12月以来的反弹隐含了经济企稳的预期,那么中期指数层面的机会就有赖于疫情缓和后,经济企稳预期的重新确立,而这又直接取决于货币与信用政策的力度、作用时间、见效时间。以债务总额同比来衡量信用周期,信用的收缩往往对应全面杀估值(下图蓝色区间),信用扩张的拐点往往对应估值扩张(下图橙色区间),目前我们需要等待的便是信用周期的重新企稳。 换句话说,一方面,指数层面的企稳,有赖于权重股(周期、金融),权重股则与经济预期密切相关,而经济预期的变化则来自于信用的扩张和收缩。因此,逆周期调节政策的发力(信用的扩张),最重要的是防止市场和经济出现系统性风险。 另一方面,只有指数层面不出现系统性风险,维持一个比较不错的风险偏好,科技股才有可能出现整体性的绝对收益,各类主题投资才能持续活跃,也就是常说的“大盘搭台、成长唱戏”。因此,历史上没有一次创业板周度级别的上涨,伴随的是上证指数层面的下跌。

4. 但传统经济部门修复空间有限,相关板块超跌反弹的幅度和持续性可能受限 当前与2003年非典期间最大的区别就是传统经济的内生动能完全不同。 回顾03年市场,在年初的伊拉克战争、二季度的非典疫情(阶段性负面影响)、下半年的QFII入市(正面影响)、进入升准周期(03年9月-08年9月)等多个因素干扰之下,传统经济虽然也在二季度“摔了一跤”,但是内生动能很强(包括WTO入市、房地产、汽车),爬起来的速度很快、斜率很陡。 03年全年来看,“五朵金花”(有色、煤炭、电力、汽车、钢铁)之所以能够在年初就开始表现,并在下半年指数弱势的时候继续取得超额受益,背后的逻辑也是其本身基本面的改善。受投资周期向上的驱动,PPI在02年12月结束了此前长达20个月的负增长,上中游周期行业财报数据大幅改善。

然而,当前经济增速处于降档期,不管是出口、地产、基建,都面临内生动能不足的情况,即使宽松政策发力后短期反弹,传统部门的修复空间也十分有限。纵观传统消费和周期板块,多数受损的周期和消费可能并不具备大幅度、持续性反弹的条件。 其中可能比较例外的是景气周期刚刚开始改善的房地产竣工产业链,虽然竣工周期也会被疫情短暂性的干扰和打断,但是从内生推动力的角度来说,这一板块处于复苏的周期当中,并且这一复苏的过程,从19年下半年才刚刚开始。根据过往的经验,正常的地产竣工复苏周期都要持续12-18个月的时间,因此,在疫情1-2个季度的干扰过后,地产竣工的复苏周期可能重回正轨。相应地,从景气度角度,竣工相关的家电、家具、家装建材可能是在传统行业中延续性最好的。

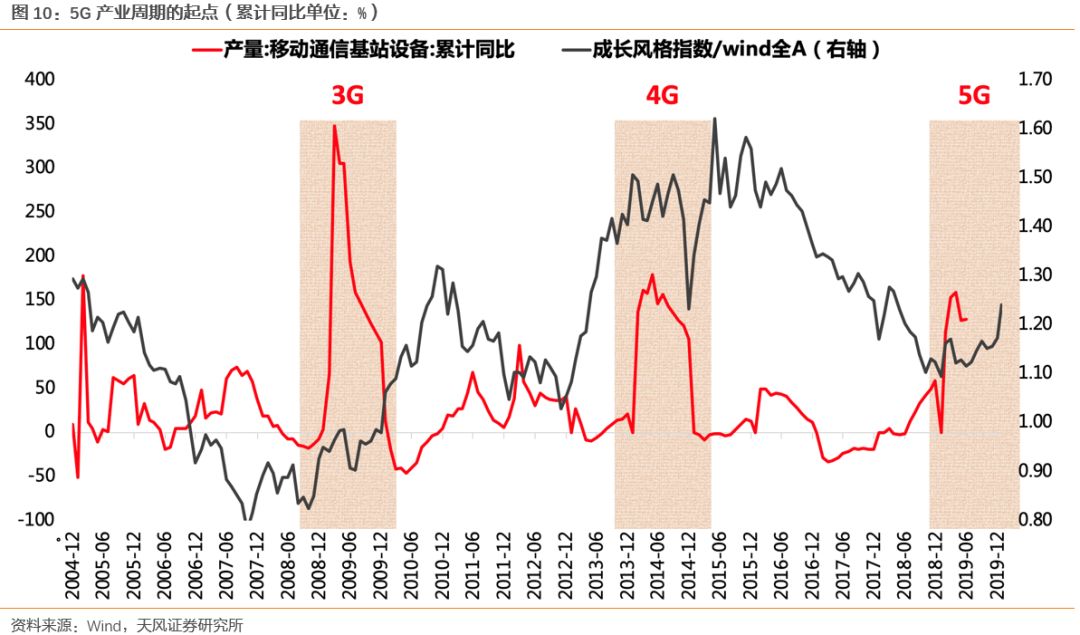

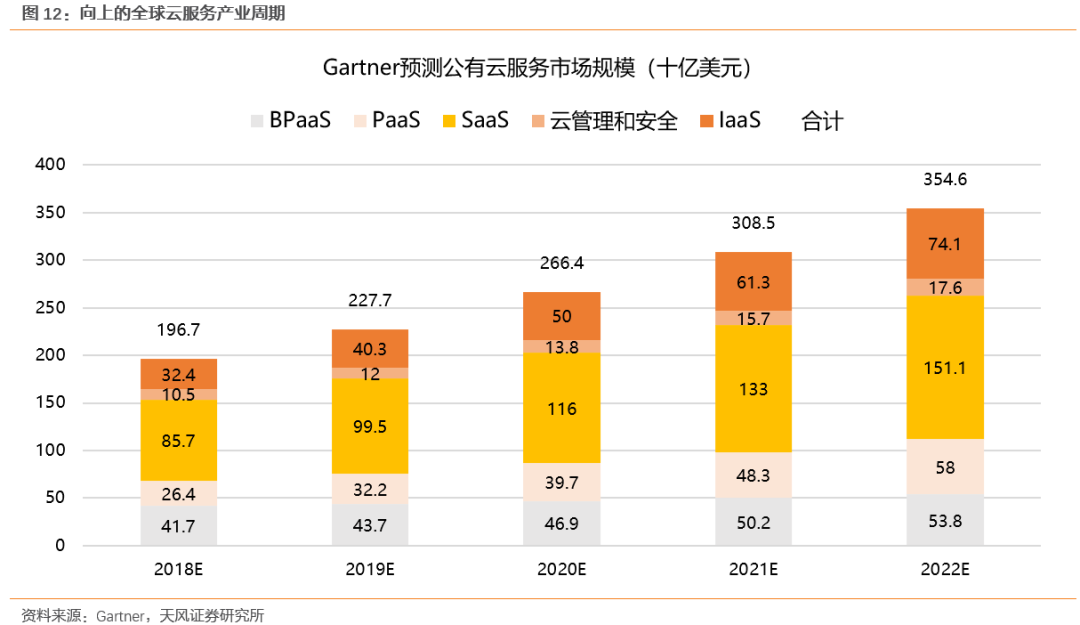

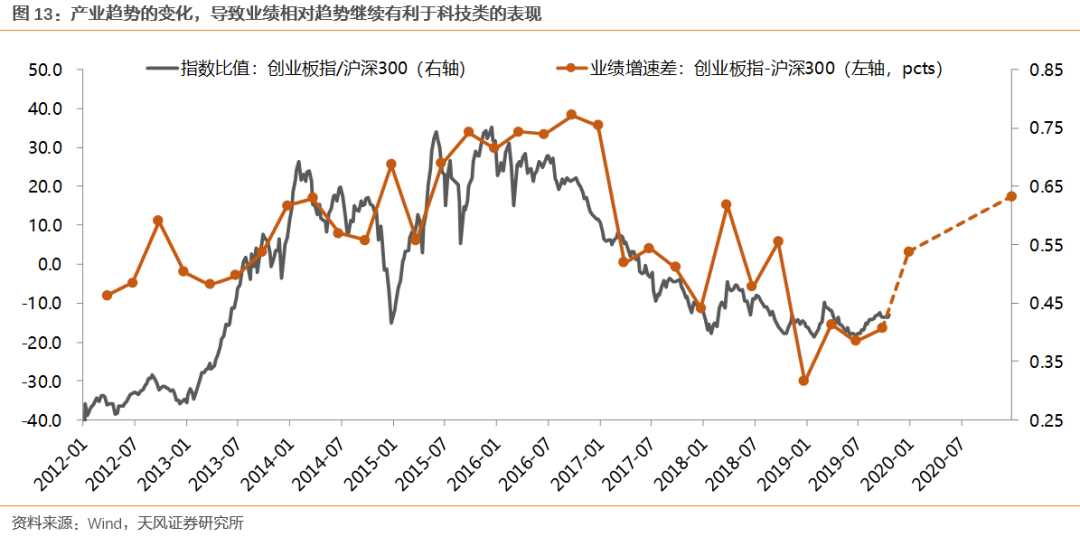

5. 因此,风格大概率不会逆转,科技景气度的扩散是2020年的两大关键词之一 虽然所处经济周期和产业结构背景不同,但03年的经验告诉我们,疫情的干扰并没有改变市场风格,疫情结束之后大概率仍将回到原来的景气主线。区别仅仅在于,03年的景气部门是传统经济,经济过热、投资增速的高企使得传统部门在疫情缓和之后得以迅速修复,而目前业绩与景气的相对趋势更有利于新兴领域。 换言之,全球5g周期、全球半导体周期、全球云计算周期带来的科技产业景气度扩散化,会使得中长期风格难以逆转。类似于03年的传统经济,虽然短期受到疫情的干扰,但在科技产业周期的内生推动力之下,新科技领域依旧是全年业绩趋势较为确定的。 同时,在并购政策和增发政策逐步放松的背景下,叠加向上的产业周期,一些科技板块中的小公司也可能享受到红利,形成景气度在科技板块中的“扩散化”。这是2020年的两个重要关键词之一。 对应到投资上,疫情在“形势”上出现拐点之前,在线办公、在线教育、医疗信息化、游戏等板块可能会持续占优。而疫情真正平息后,科技板块的主线会回到5G产业链、软件安全可控、云服务、新能源汽车等产业主线上来。

风险提示:经济下行风险,政策不及预期风险,肺炎疫情持续时间、严重程度超预期等。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号