-

晶盛机电-- 受益于半导体设备国产化和光伏技术迭代!!!

操盘手涛哥111

/ 2020-01-21 15:19 发布

/ 2020-01-21 15:19 发布行情分析

1、对于中期指数走势,涛哥保持观点不变,中期指数依然向好,短期回调依然是很好的低吸介入的机会;

2、对于2020年,随着中美贸易的缓解、二月份的特朗普的访华,对于外部环境和风险已经大大降低;

3、2020年经济压力较大,逆周期调节和降息降准就会持续。2020年的货币政策整体依然保持宽松,预计春节之后还有降息和降准预期,反而对股市将会形成很好的提振效应。

4、北上资金总是先知先觉,目前依然每天净流入的状态,节后的行情值得期待!短线回踩依然是较好的低吸机会,下周将是逢低切入趋势股的低吸机会!

当然节后行情仍是结构性行情,局部性热点的特征,只有把握市场风向才能在这波行情中真正受益,最近一个月左右涛哥持续分享的很多优质公司,精研科技和科达利实现翻倍行情,芯片八大金刚这段时间也涨了30%左右,收购游资资产的东睦股份上周就涨了30%,另外新能源车充电桩第一股特锐德上周五也曾涨停,走出一波不错的赚钱机会,持续关注涛哥,置顶,会给你带来更及时的信息!!!

今天分享一家半导体设备公司,目前股价刚启动,估值是他的最大优势--晶盛机电

晶盛机电是国产单晶生长炉龙头,经过多年发展和业务拓展,逐渐成为了国内领先、国际先进的专注于“先进材料、先进装备”和智慧工厂解决方案的高新技术企业,通过多年发展,公司目前业务主要包括太阳能光伏、集成电路、LED和工业4.0等四大领域,产品覆盖逐渐完善。

1、光伏:新一轮扩产启动,设备龙头有望显著受益、

光伏设备方面公司龙头地位突出,回顾历史在光伏行业高景气背景下,光伏设备公司整体超额收益明显,若叠加订单持续落地,股价往往表现优异。近两年恰逢公司下游硅片厂商新一轮产能扩张周期,公司作为全球单晶炉龙头企业,有望显著受益。

经过持续的技术进步与成本下降,对于国内市场,目前地面电站装机成本已降至4.0元/W以下,分布式装机成本已降至3.5元/W以下。经我们测算,工商业分布式电站在没有补贴的情况下收益率能达到10%以上水平,已经实现平价发电;户用分布式亦基本实现平价;对于地面电站,在光照资源比较好的部分地区,逐步开始实现平价。对于海外市场,大部分地区包括欧洲、美国、印度、澳洲等地区光伏发电已经成为最具性价比的发电能源。

平价驱动下,国内外市场逐步进入平价新周期,驱动全球光伏装机稳步向上。我们预计2020年全球光伏装机规模有望达到145GW左右,同比增速超25%。长期来看,预计2025年装机规模有望进一步达到300GW左右,年均增长超15%。

从高效化趋势来看,单晶具备明显优势,目前单晶PERC电池量产转换效率已达到22%,企业实验室水平已超过24%,明显高于多晶。从中期看,转换效率更高的N型同样属于单晶系列产品。根据中国光伏行业协会数据,2020-2025年PERC、N-Pert、异质结电池占比将明显提升,整体单晶占比提升趋势明确。根据数据,2018年全球单晶占比达到46%,较2017年的28%明显上升,预计2019、2020年将分别达到60%、80%以上,后期有望进一步提升。因此,在行业需求稳定增长同时,单晶需求增速快于行业。

在需求高景气,特别是单晶需求旺盛带动下,单晶硅片企业陆续公布其扩产计划。单晶硅片龙头企业隆基股份加速产能扩张,根据当前的产能投产计划预计2020年底产能有望达到80GW。在此背景下,单晶设备企业订单有望加速落地。此外,中环股份推出的210大硅片系列备受关注,具备210硅片供货能力的设备企业受益将更为显著,依据当前硅片企业的扩产情况,我们对单晶生长炉的市场空间进行测算,未来三年设备市场空间共计超190亿元,相比过去三年空间显著扩张。

目前主要的单晶炉供应商有晶盛机电、北方华创、连城数控、京运通等。其中,北方华创和连城数控主要向隆基股份供应(连城数控为隆基股份的关联公司),京运通在内蒙古乌海建设高效太阳能级多晶硅及单晶硅材料产业园,部分单晶炉自用,设备外销量有限。晶盛机电作为单晶设备龙头企业,地位突出,国内主要硅片厂商均为公司客户。

目前公司在手订单充足,截至2019Q3末,公司未完成合同总计25.58亿元,其中光伏设备合同为20.18亿元,处于历史较高水平。更重要的是,仅根据中环股份、晶科、上机数控三家企业扩产规划,未来3三年新增硅片产能即分别达到25GW、25GW、15GW,随着上述产能建设的逐步推进,公司订单有望持续落地。此外,中环股份的210大硅片目前已与通威股份、东方日升等开展合作,晶盛机电作为中环股份唯一的12寸单晶炉供应商,受益更为显著。

公司在加快核心设备单晶炉出货的同时,亦加快单晶硅截断机、单晶硅滚圆机、单晶硅棒滚磨一体机等智能化加工设备的出货力度,2019年上半年智能化加工设备规模超历年全年水平,实现收入3.2亿元,同比增长约277%,后续随着硅片新一轮扩产需求逐步增长以及不断渗透新客户,公司智能化设备业务未来业绩增长值得期待。

2、半导体:硅片设备需求巨大,晶盛有望突围

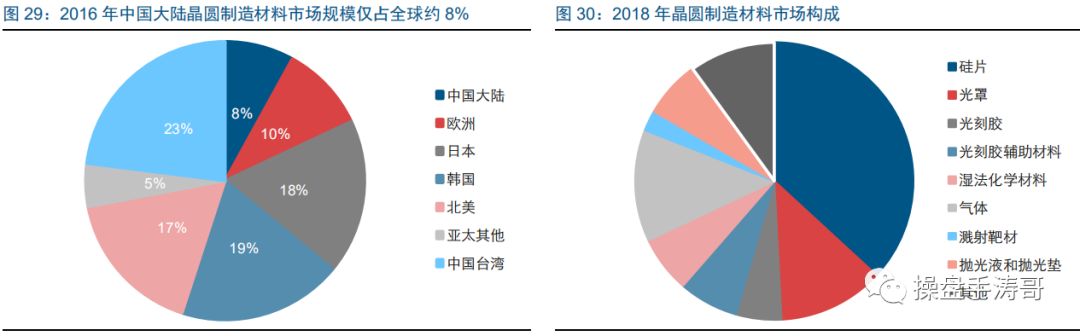

半导体材料是集成电路的生产、封装过程中用到的基础材料和试剂等耗材,分为晶圆制造材料和封装材料。其中晶圆制造材料包括硅片、光罩、光刻胶、光刻胶辅助材料、湿法化学材料、气体、溅射靶材、抛光液和抛光垫和其他材料等。在所有材料中,硅片是价值量含量最高的一种,占晶圆制造材料的约37%。

中国大陆虽然是全球最大的半导体市场(2018年消费的半导体占全球的34%),但中国大陆目前晶圆制造产业仍然不够发达,晶圆制造材料市场规模仅占全球的不到10%,未来增长潜力巨大。

在圆形的硅片上制造矩形的芯片会使硅片边缘处的一些区域无法被利用,硅片的尺寸越大,硅片有效利用的面积占比就越大,有利于进一步降低芯片的成本,因此向大尺寸演进是半导体硅片制造技术的发展方向,目前主流的是8寸与12寸硅片,12寸硅片主要应用于先进制程集成电路制造,是未来半导体硅片需求的最主要增长点。8寸硅片主要应用于成熟工艺,具有较大成本优势,未来需求将保持平稳增长,份额有望维持稳定。8寸以下硅片预计份额将逐渐缩小。

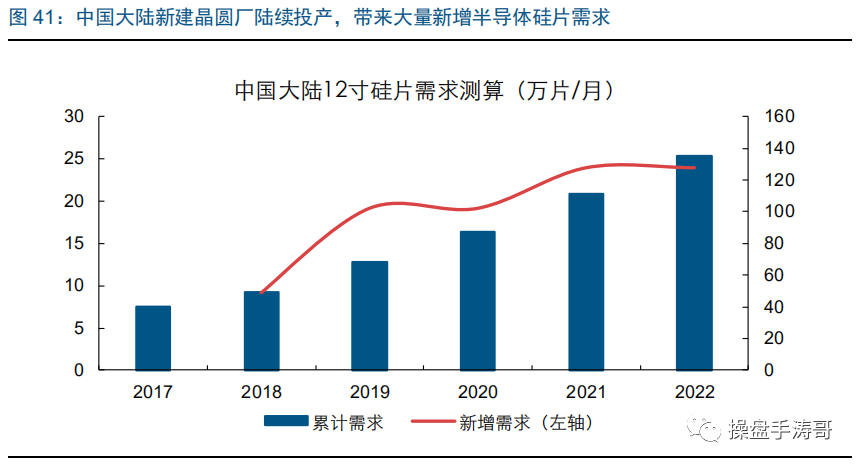

中国大陆近年来晶圆厂建设方兴未艾,大量的设备投入生产,促中国大陆晶圆产能迅速增加,据统计,2017年中国大陆约占全球晶圆产能的10.8%,2018年升至12.5%,未来几年,随着投资兴建的晶圆厂产能陆续爬坡,中国大陆的晶圆产能有望占到全球的20%。这些新建的晶圆厂以12寸厂为主,如果顺利达产,未来将带来每月超过100万片的12寸半导体硅片新增需求,中国大陆半导体硅片市场潜力巨大。

半导体硅片的制造流程与光伏硅片的制造流程大致相同,但对工艺的要求更高很多,最主要的一个区别就在于单晶硅生长的纯度,半导体硅片生产中,要求单晶生长拉制出的硅锭具有极高的纯度(纯度至少为99.999999999%,较光伏级高出2个数量级),同时还要求有效控制晶体缺陷的密度。

半导体硅片的主要制造步骤包括拉晶、滚圆、磨削、截断、切片、研磨、倒角、抛光、清洗和检测等环节。硅片制造的这些工序有不同的工艺要求,并涉及到不同的制造设备,据此测算,2019至2022年,我国拉晶设备需求达到约128亿元,切磨设备约75亿元,抛光及清洗设备约100亿元,检测与包装设备约34亿元,外延设备约185亿元。

晶体生长设备是晶盛机电的传统优势,公司通过自主研发及产业链合作,开发了一系列半导体晶体生长设备。目前公司攻克了超导磁场与单晶炉匹配技术、功率控径技术、双视差液位控制技术、双水冷套热场技术、长晶全程CCD控制技术等。公司最新的TDR135A-ZJS全自动拉晶炉已可实现最大450kg的装料量,并拉制出了国内最大的半导体级18英寸直拉硅单晶棒;FZ100A-ZJS区熔硅单晶炉可制造目前国内最大的半导体级8英寸区熔硅单晶棒。

公司通过自主研发,推出了22B双面研磨机和32B双面研磨机。双面研磨工艺改善了硅片厚度和总厚度变化等参数,使得硅片能够达到后续抛光工艺的要求,避免了常规工艺需要的粗磨和精磨两道工艺,降低了工艺复杂性。此外,公司还自主研发滚磨、截断等硅片制造产业链上的设备。

除自主研发外,公司积极对外合作。通过与日本齐藤精机合作,开发了12英寸半导体截断机、滚圆机,直径兼容8英寸和12英寸,具有国际领先水平。公司通过与美国Revasum公司合作,开发了最终晶圆抛光机,是行业内唯一的全自动化、片匣到片匣、涂蜡式单片抛光机系统,走在全球抛光技术的前列。

通过不断的自主研发与对外合作,公司在整个半导体硅片制造设备领域布局日渐全面。产品已能覆盖半导体抛光片生产中设备的70%以上,除设备领域的布局外,公司还进入了半导体核心零部件和耗材辅料领域,核心零部件包括半导体阀门及管接头和磁流体真空密封装置,耗材辅料包括石英坩埚和硅片抛光液。通过对半导体产业链不断完善布局,公司将充分享受行业增长红利。

总的来看,公司在半导体硅片拉晶炉领域优势突出,同时在半导体硅片设备、材料及核心零部件领域布局日渐全面,逐步得到下游客户的认可。目前公司的半导体硅片设备已批量供货中环股份、金瑞泓、合晶等国内半导体硅片企业,截至2019年9月30日,在手半导体设备合同约5.4亿元。中国半导体硅片设备和材料市场空间广阔,公司布局全面,未来成长可期。

3、盈利预测与估值分析

公司是国内硅片设备领域龙头,持续的研发投入使得公司构建了较深的护城河。随着光伏硅片新一轮扩产启动,公司作为设备龙头将显著受益;国内半导体硅片厂建设方兴未艾,国产替代空间巨大,公司在半导体硅片设备领域布局多年,已取得批量订单,半导体硅片设备将成为公司未来重要增长点。预计公司2019至2021年归母净利润分别为6.92、9.82、11.41亿元,按最新股本计算,EPS分别为0.54、0.76、0.89元。

参照光伏设备龙头和半导体设备占比不断提升,给与公司25-35倍市盈率对应2020年股价变动区间为19元-26.6元,未来估值提升,还需看公司在半导体设备布局的进展,并在主营收入中的占比份额!

周末福利

操盘手涛哥周末梳理了芯片半导体板块上下游产业链,凡是点了“在看”者,进入主页,点击“进入”,然后在对话框里发送“芯片”这两个字,就会蹦出答案。(注意:前提是你必须得先点过“在看”)

一起发现牛股,“操盘手涛哥”

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号