-

先导智能--全球性锂电池设备供应商,充分享受行业爆发机遇!

操盘手涛哥111

/ 2020-01-06 15:26 发布

/ 2020-01-06 15:26 发布

一、行业背景

过去10年以中国为代表的亚洲电池企业崛起成为全球锂电池行业的第一次扩张,在行业扩张红利下,如中国先导智能、赢合科技等一批锂电设备商得以迅速发展,成为全球锂电设备行业的佼佼者。同时日韩装备制造企业起步较早,积累了较好的技术优势,因此日韩也涌现出一批如日本CKD、韩国PNT等自动化程度高、稳定性好以及高精密度的优质锂电设备企业。当前全球锂电池行业正进入第二轮扩张周期,在新能源车消费逐步进入常态化背景下,锂电池扩张趋势在全球更广泛地渗透,特别是欧美国家纷纷加入电池扩张行列成为此轮周期的重要特点。在此背景下,研究国产锂电设备商的国际竞争力具备重要意义。

另外,德国政府将自2020年起展开扩大电动车补贴的五年计划,对插电式混合动力车的补贴将从3,000欧元增加至4,500欧元,对于售价超过40,000欧元的车款,补助金额将增至5,000欧元。欧洲汽车企业和消费者为规避碳减排法规的处罚必然会越来越多地从传统燃油车转向碳排放量更低的新能源汽车。

欧洲汽车龙头企业大众集团,目前已经推出超过10款新能源汽车,未来两年内还将推出3款供消费者选择,同时,欧洲新能源汽车的销量也在不断突破历史记录,根据IHS预测,欧洲2025年将会生产400万辆以上的电动轿车和货车,渗透率超过20%。这说明欧洲汽车电动化进程仍处于起步期,新能源汽车销量占比将会持续攀升,未来5-10年内将迎来电动加速期。

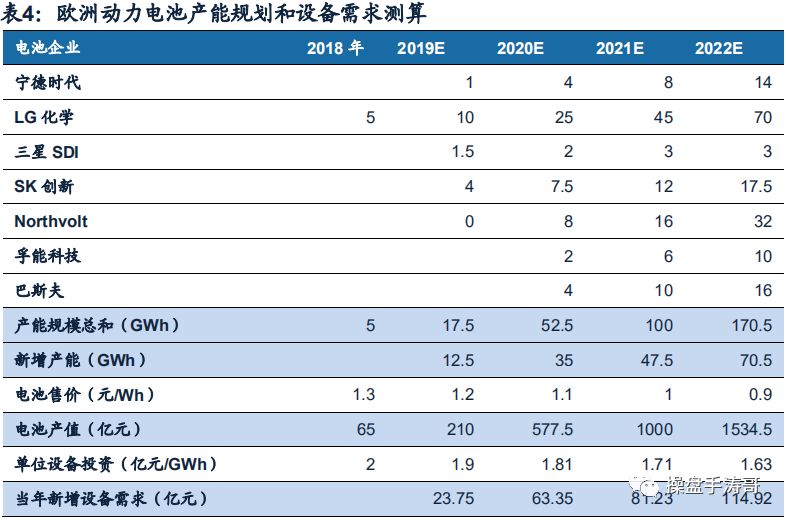

全球动力电池企业已经纷纷在欧洲各地投资建厂,扩大自身品牌在欧洲本地产能。目前在欧洲积极扩产的动力电池企业主要分为三类:日韩系传统电池巨头、中国动力电池龙头和欧洲本土动力电池企业。除了代表性的LG化学、宁德时代和Northvolt外,还有SKI、三星、巴斯夫以及国内的BYD、孚能等。根据我们的整理统计,预计到2022年/2025年,欧洲动力电池的产能将分别超过150/250GWh,欧洲电池产量以及需求不断提升,带动了锂电池设备需求量大幅上升,考虑未来单位设备投资金额在18年基础上年降5%,未来两年欧洲新增设备需求将在60-80亿元。

二、先导智能全球性锂电池设备龙头,充分享受行业机遇

1、产能规模:

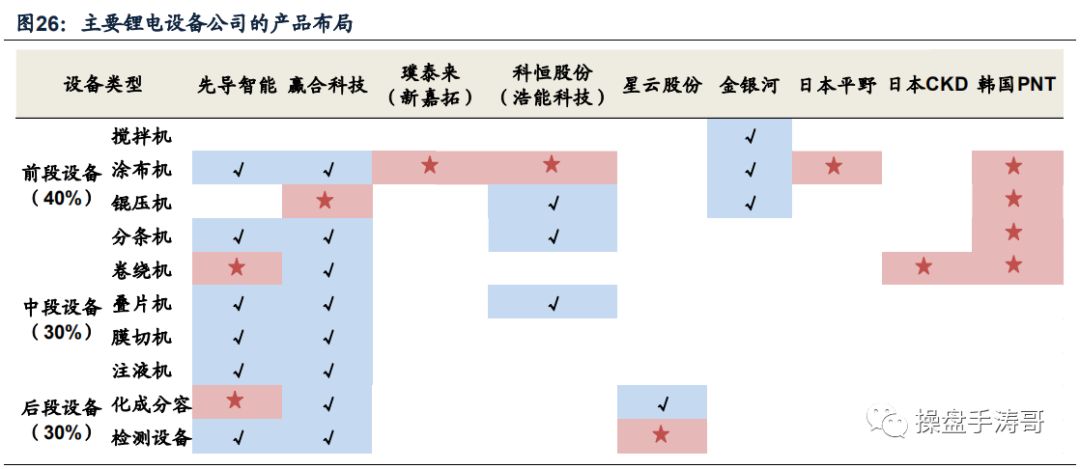

日韩优质的锂电设备商普遍成立时间长,往往聚焦单一产品领域,能够在某一产品领域形成领先地位,但规模总体较小。在当前全球锂电快速扩张的趋势下,产品单一、产能不足将成为制约发展的重要因素。

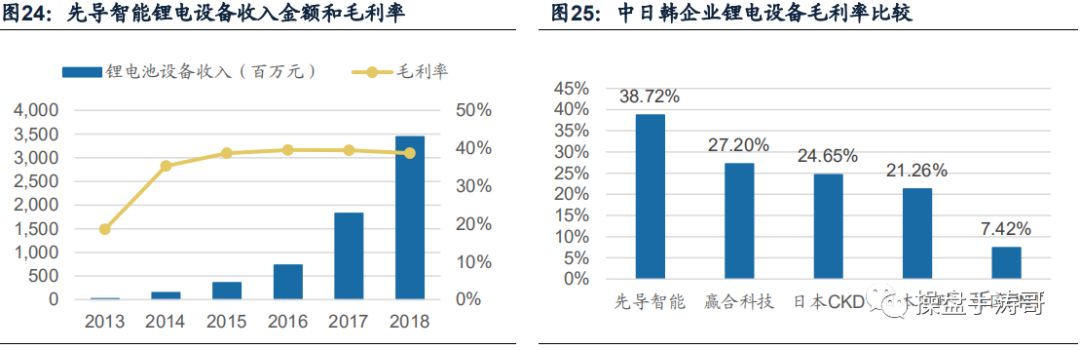

日本平野公司和韩国PNT公司2018年的锂电设备业务收入均在5亿元左右;日本CKD的锂电设备业务包含在其自动化设备业务板块,其自动化设备业务板块2018年收入1.5亿美元,锂电设备业务仅为公司业务的一小部分。与此相比,国内先导智能、赢合科技已经拉开了和日韩对手在规模和增速上的差距。

2、盈利水平:国内企业利润率突出,成本控制能力优秀2018年先导智能锂电设备业务毛利率38.72%,连续第5年将毛利率维持在接近40%;2018年赢合科技涂布机毛利率达到27.20%,高于行业内日韩企业水平。随着产品技术逐步成熟,国内企业设备毛利率趋于稳定,突出了其市场竞争力。

3、技术水平:国产设备已逐步达到国际水平,并呈现赶超趋势

此外,从产品品类看,国产设备商如先导智能,其整线生产能力大幅提升。在欧洲市场崛起背景下,自动化程度更高、效率更高的整线生产设备及一体化设备才能满足欧洲主流动力电池企业的需求,因此以先导智能为代表的整线生产企业导智能为代表的整线生产企业有望实现快速增长。

4、行业龙头:先导智能率先开启国际市场大门

过去几年,国内新能源产业快速发展给锂电设备行业创造了良好的发展机遇。国产设备商得到了快速发展,锂电设备在技术、效率、稳定性等多个方面都已经逐步赶超了日韩设备企业,并拥有性价比、售后维护等方面的优势,国产化率迅速提升。

另一方面,国内优势锂电设备商正积极走向国际市场,先导智能2018年12月26日公告与特斯拉公司签订锂电池设备合同。2019年1月29日公告,与Northvolt AB签订了锂电池生产设备的《设备设计、生产、安装、调试通用条款及框架协议》。双方就锂电池生产设备业务建立合作关系,协议双方计划在未来进行约19.39亿元的业务合作,代表着中国锂电设备企业正式进入欧洲锂电池市场,为中国锂电设备企业与欧洲电池企业和车企合作创造更大的市场空间。

三、盈利分析:

公司主营业务为锂电设备、光伏设备、电容设备和其他设备,其中锂电设备是核心业务,2018年锂电业务营收占比超过88%。随着国内新能源汽车产业发展规划推出在即,动力锂电池中期产能目标得以明确,带动国内锂电设备需求逐级提升。

预测公司2019-2021年EPS分别为1.12、1.65和2.15元,当前股价对应市盈率37/25/20倍。

行业平均市盈率为30-35倍,对应公司目标价为49.5-57.75元,溢价机遇估值可以给到40倍左右。

涛哥每天除了自己工作以外,还要花大量时间给大家准备优质上市公司研究报告,目的是在纷繁复杂的股市中给大家带来方向,也希望大家点击“在看”让涛哥更有写作的动力!!!

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号