-

钴价开始回升,寒锐钴业(300618.SZ)大股东却频频减持

怪诞投资圈 / 2019-12-31 23:15 发布

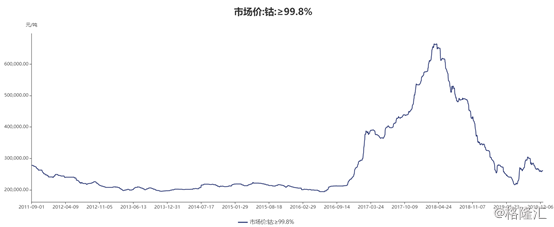

近期MB钴价格企稳开始回暖,目前标准级钴价格15.1-15.95美元/磅,最近一周MB最高价格略有上升。

(资料来源:wind)

钴价上涨的原因

近期钴价开始出现反弹,从供给来看,嘉能可产量不达预期,2019年全球钴供给减少。2019年钴的增量主要来源于华友钴业旗下PE527与MIKAS矿开采、嘉能可旗下KCC矿复产、欧亚资源旗下RTR矿扩产,Chemaf矿产能释放,以及钴价上涨带来刚果(金)本地的手抓矿供应量增加。

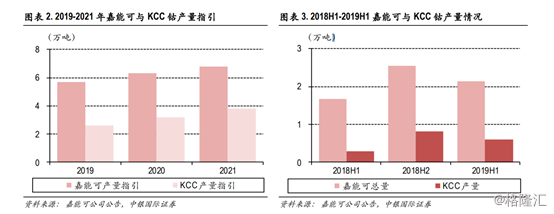

嘉能可拥有锌、钴的全球定价权,对铜价有一定影响力(嘉能可近四年扩张铜贸易量,对全球铜价影响力逐渐增强)。根据嘉能可公布的2019年半年报数据,嘉能可2019年上半年生产钴总量为2.13万吨,同比增长27.5%,其中子公司Katanga实现钴产量6100吨,同比增长103.3%。KatangaMining是嘉能可旗下钴业务上市公司,由KCC和DCP两家于2009年7月合并而成,KCC的钴矿资源与采选冶炼厂是目前KatangaMining的核心资产。2019年二季度嘉能可实现钴产量1.04万吨,其中KCC实现产量2600吨,同比提升4.0%,环比下滑25.7%。

2018年初嘉能可规划当年KCC复产后,对2019年KCC钴的产量指引为3.4万吨。2018年底,嘉能可下调KCC在2019年的产量目标,规划2019-2021年钴整体的产量分别为5.7、6.3、6.8万吨,其中KCC的产量指引分别为2.6、3.2、3.8万吨。假设将全年的产量指引均分至各季度,测算出嘉能可整体、KCC的钴产量目标完成率分别为74.7%、46.9%。

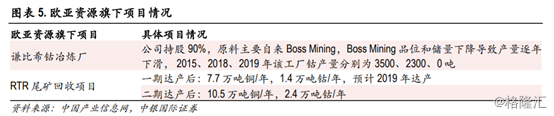

欧亚资源Bossmining矿停产,RTR全年销量预期下调。目前欧亚资源钴产量主要来源于BossMining,以及未来扩产力度较大的RTR矿。据CBC有色网报道,由于原料缺乏,欧亚资源暂停了赞比亚谦比希的铜钴冶炼厂,该冶炼厂的原料主要来源于BossMining和FrontierMine,目前欧亚资源间接控制该公司90%的股权。由于Bossmining储量和品位不断下降,2015年谦比希钴冶炼产量由2014年的8700吨下降至3500吨,2018年继续下滑至2300吨,2019年停产后继续减少2300吨的钴产量。

RTR矿一期项目1.4万吨产能仍处于爬坡中,参考钴业分会预测情况,2019年全年销量预计从9000吨下调至6000吨。

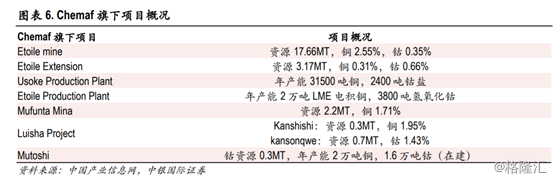

Chemaf扩产进度略低于预期。Chemaf目前拥有5大矿山资源,根据上海有色网报道,Chemaf公司董事长2019年4月2日表示,目前公司在Lualaba省的Mutoshi矿区建设工厂,将于2019年9月正式投产,预计每年可生产2万吨钴。公司Etoile钴矿山2017年钴产量约为5000吨,2017年之前均不足3000吨。此前公司公告称2018年底将新建2万吨的铜和1.6万吨的钴冶炼加工产能,目前产能仍在建设中,9月正式投产后预计仍需产能爬坡,全年钴产量预计增长较小,大概率低于此前预期。

从需求来看,81%的钴消费来自电池行业(其中75%是3C领域,25%来自动力电池),剩余19%的钴消费来自合金、催化剂、陶瓷等领域。需求端3C已过最差时点,2019年二季度国内手机出货量同比转正,绝对量已经企稳,同时2020年5G带来的手机换代潮也将带来显著需求增量,新能源汽车方面需求持续提升。

库存方面,下游企业及钴盐冶炼环节库存较低,无锡期货交易所及电解钴工厂库存处于历史低位,过剩库存主要集中在氢氧化钴环节,而氢氧化钴库存主要在嘉能可,由于嘉能可不公布销量数据,不过依据下游采购情况及嘉能可产量数据初步预测嘉能可氢氧化钴库存在3万金属吨以上。

由于供给端新增供给方面主要是嘉能可贡献,2019-2020年钴新增供给中嘉能可分别占76%和68%,若嘉能可控量保价则未来钴新增供给将十分有限,因此,钴价能否反转仍需密切关注嘉能可的动作,不过按照目前企业拿到的钴矿成本来看,国内金属钴成本在18万元/吨左右,硫酸钴成本约为17万元/吨左右(折算成钴金属),因此目前的钴价格下跌空间有限。

目前国内生产钴的企业主要有寒锐钴业、华友钴业以及洛阳钼业,钴价上涨,毫无疑问能增厚这些企业的业绩,但近期寒锐钴业却频繁减持。

寒锐钴业大股东为何频繁减持?

资料显示,寒锐钴业于1997年成立,2011完成股份制改制,并于2017年3月在创业板上市。公司业务主要包括钴铜矿开采、冶炼、钴粉及其他钴基粉体研发、生产和销售。自2007年在非洲刚果(金)投资设立了从事钴、铜矿资源的开发和产品深加工的迈特矿业子公司之后,寒锐钴业形成了从矿产开发、冶炼,直至钴中间产品和钴粉生产的完整产业链。2019年公司具备的钴粉产能为4500吨,钴精矿产能4000吨,钴盐产能5800吨(其中粗制氢氧化钴5000吨),电解铜产能10000吨,硫酸产能12000吨。

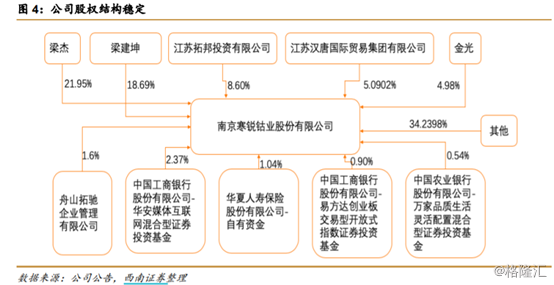

公司实际控制人为梁建坤先生和梁杰先生父子,截止到2019年9月,合计持有1.09亿股,占公司股份比例为40.64%。

Wind数据显示,今年以来,江苏拓邦投资有限公司以及江苏汉唐国际贸易集团有限公司通过大宗交易以及二级市场集中竞价的方式不断减持,目前汉唐国际持股比例已经下降至5%以下。

(资料来源:wind)

公告显示,江苏拓邦投资和江苏汉唐国际股权均是IPO前取得的,据前复权显示,寒锐钴业上市价格为6.55元/股,最高价达150.5元,截至最新收盘日,每股价格依旧高达78.1元,因此拓邦投资和汉唐国际持有至今收益颇丰,减持在所难免。

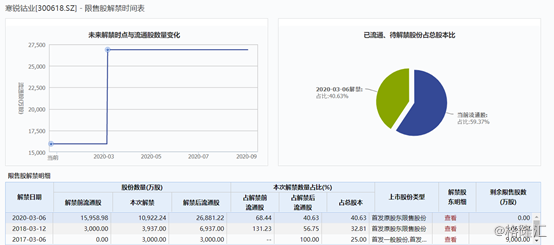

除此之外,2020年3月6日,寒锐钴业将迎来第三次解禁,此次解禁合计10922.24万股,占总股本比例的40.63%,如此巨额的解禁,必然对股价造成一定的抛压。

(资料来源:wind)

因此,从以上分析来看,拓邦投资及汉唐国际减持寒锐的原因在于,一方面,目前钴价并未完全反转,仍要取决于嘉能可,目前钴价仅仅是反弹也未必;另一方面,以上两股东股权均来自IPO前获得,持有至今,收益丰厚;且3月份巨额解禁,因此这些股东减持意愿强烈。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号