-

昭衍新药--确定性高增长的安评龙头

操盘手涛哥111

/ 2019-12-31 20:11 发布

/ 2019-12-31 20:11 发布前言:昭衍新药的投资逻辑概述与市场分歧解答

1、为什么这个时间点我们仍然看好公司?

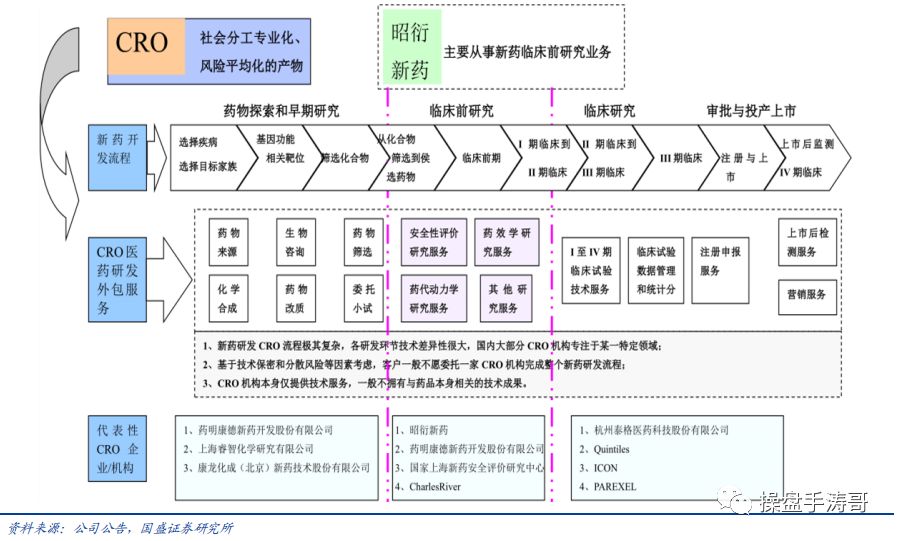

我们一直在强烈推荐创新服务商的标的,其最核心的原因就是三点:1)业绩的高爆发性:鼓励创新药的政策频出带来创新药热潮,只要国内的研发投入加大,就会转变为 CRO等创新服务商的业绩爆发,而且看 17、18 年的趋势,业绩爆发将会极为猛烈;2)业绩爆发的及时性:创新服务商的业绩爆发前臵于创新药的获批,在药企开始大力投入研发的阶段,创新服务商的业绩就开始爆发了;3)业绩爆发的确定性:不用管创新药是否最终获批,创新服务商在创新药的研发过程中,业绩就兑现了,相对创新药而言,风险较小。

CRO 是创新产业链中的前端,而安评行业就是 CRO 行业中的前端。整个创新药研发呈现“倒三角”的形状,平均下来,一个最终获批的创新药可能对应 5 个临床期项目乃至于 250 个临床前项目,公司作为临床前药物安全性评价的龙头,在整个创新产业链中处于前端的位臵,上述的三个理由更是在昭衍新药的身上体现的淋漓尽致。

2、安全性评价的市场规模到底有多大?

目前市场往往是以 CRO 市场的 15%去计算临床前 CRO 市场以及用 5%去计算安评市场,但这个数字我们觉得并不是特别准确,我们将申报临床的品种放大一定倍数,再以平均一个品种的合同金额去进行逆推。

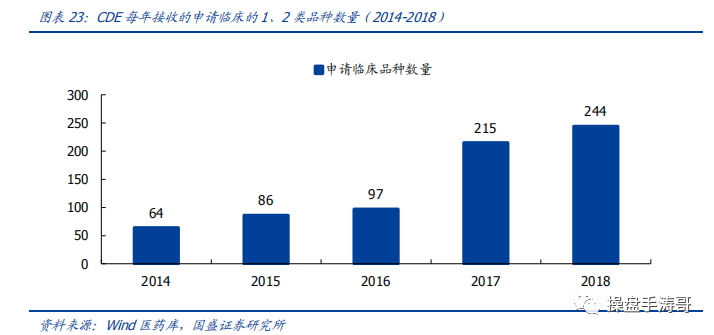

从 2014-2018 年 CDE 接收的申请临床的品种数量来看,2017、2018 年有着非常明显的爆发,我们以 2018 年申报的 1、2 类国产新药数量 244 个作为基准,将其放大 7-10倍(理论上,1 个进入临床的品种对应 50 个临床前项目,但因为临床前分为药效、药代、安评三种,安评处于偏后的阶段,因此我们进行保守处理,放大 7-10 倍),而每个品种合同金额我们以 250 万的均值计算(正常一个品种安评所有项目做下来在 200-300 万之间),则安评 2018 年市场规模在 40-60 亿之间,我们认为这种以下游需求去倒推上游市场的方式,更为靠谱。我们认为,未来公司占据安评市场 30%的市场份额是极有可能的,而这个市场仍然以非常快的速度在成长着,2019 年 1 月即有 36 个品种申报临床,昭衍新药安评业务的天花板并不像市场所认为的那么低,产能释放后,每年 40-50%的收入增长可以持续。

公司基本面:

公司是临床前安全性评价服务的龙头企业。昭衍新药于 1995 年 8 月成立,是国内最早从事新药药理毒理学评价的民营企业,历经 20 余年的发展与积淀,组建起近 900 人的强大技术团队,具备 2000 余个药物的评价实操经验,在市场上树立了良好的品牌与口碑,目前已经发展成国内从事药物临床前安全性评价服务的龙头企业。

公司具备国内临床前 CRO 最全资质,可提供一站式药物评价服务。公司建立有符合国际规范的质控体系,是中国首家并多次通过美国 FDA GLP 检查,同时,是具有 OECD GLP、美国 AAALAC(动物福利)韩国 MFDS GLP 和中国 CFDA GLP 认证资质的专业新药临床前安全性评价机构。公司可以向客户提供研发项目个性化方案设计、药物筛选、药效学研究、药代动力学研究、安全性评价、临床试验、药物警戒的一站式的药物评价服务;此外,公司还可以开展实验动物、食品动物评价、农药评价、医疗器械评价等服务项目

公司下设多家控股子公司,布局完善。其中,苏州昭衍与北京昭衍(总部)同为业务主体提供药物临床前评价业务,广东前沿提供实验动物相关业务,昭衍加州提供海外业务,视康前沿提供眼科药物、医疗技术开发服务,昭衍鸣讯提供药物警戒服务。

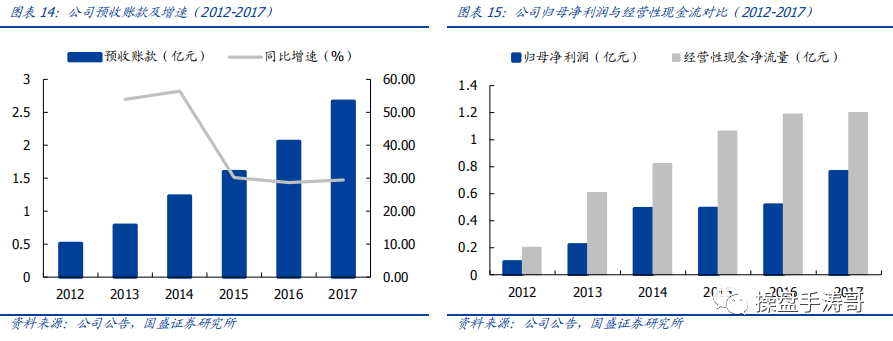

公司主营业务药物临床前评价采用预收账款的收费模式,整体经营质量极为优秀。公司近年来预收账款持续快速增长,2017 年达到 2.67 亿元,同比增长 29.50%;由于合同签订后即可获得一部分预收款,同时项目完成时的回款状况良好,公司经营性现金净额长期高于净利润水平,保持稳定增长,2017 年经营性现金净流量占比归母净利润达到156.98%。

行业状况:CRO 行业持续高景气,安评龙头业绩确定性爆发

CRO 行业是我国近二十年来发展起来的新兴行业,截止 2017 年,国内 CRO 市场规模在 559 亿左右,近 5 年的复合增长率在 24%左右。而在未来,CRO 行业作为药物研发产业链上的重要一环,受益于国外 CRO 产业转移、政策鼓励创新、一级市场资本力量助推等多重因素,有望长期保持20%以上的高速增长。

国内医药政策环境正在推动医药产业由“仿制驱动”上升至“创新驱动”。自 2015 年 8月顶层设计“加快创新药审评审批”以来,从研发到销售,配套的鼓励政策层出不穷:1)审评审批加速:创新药纳入优先审评后直接缩短新药上市时间,加速新药获利时间,变相延长新药生命周期,直接提高药企新药研发积极性;2)医保谈判准入:创新药上市后能通过医保谈判进入医保目录,加快新药放量速度,未来动态调整可期;3)配套政策:上市许可人制度、新化药注册分类等创新药配套政策,鼓励创新,尤其鼓励“真”创新。2017 年 10 月,两办发布“国 36 条”,鼓励创新更是上升至国家高度。

CRO 行业前臵于创新药爆发,而安评领域(临床前 CRO)的爆发更是前臵于 CRO 行业整体的爆发。医药研发流程呈倒三角特点,一个新药的最终上市往往需要成千上万个候选化合物的早期研究,临床前评价作为研发流程早期的研发外包服务,享有评价品种数量和评价时间上的赛道优势,其业绩爆发将领先于 CRO 整体爆发,具有更快更强的爆发特性。

我们估计,安评 2018 年市场规模在 40-60 亿之间,,伴随着 CRO 行业整体迅速扩容以及安评领域未满足需求释放,安评领域 5 年内有望达到 100 亿规模。

昭衍具备市场最全的 GLP 资质,开展安全性评价业务必须具备 GLP 资质,而公司具备市场最全的 GLP 资质认证。目前国内通过 CFDAGLP 认证的安评中心约 60 个,其中同时通过FDA 和/或 OECDGLP 认证的中心仅约有 6 个,昭衍是独家拥有 2 个同时通过国内外 GLP认证(包含 CFDA、FDA、OECD、MFDS 的 GLP 认证与 AAALAC 认证)的安评中心的上市公司。

GLP 资质实验室从无到有至少需要 3 年时间,护城河较高。由于 GLP 资质实验室的建立需要经历基础设施建立、配套团队组建、搭建项目管理体系、设施模拟运行、接受 GLP检查等多个步骤,时间成本与人力成本相对较高,因此 GLP 实验室的构建对于制药企业自身或者新进入者来讲是相对困难且具有风险的,而昭衍在多年的实践探索中逐步建立起市场最完备的 GLP 资质认证,建立了牢固的护城河。

项目经验对于药物获得临床批件至关重要,而公司具备丰富的项目经验以及接近 100%获批临床的成功率。公司在药物临床前评价领域经过 20 余年的持续深耕,完成了对超过 2000 种药物的临床前研究、评价试验,具有丰富的 GLP 管理和药物安全性评价经验。经过长期业务经验的积累,公司建立了系统的毒理学、代谢和生物分析以及常见疾病药理学的研究和评价技术,并建立了一系列的创新服务能力,包括眼科药物的评价技术、心血管药理和安全药理评价技术、生物安全试验等。丰富的项目经验对于评价项目顺利开展、实验数据顺利获得以及后续临床试验成功申报具有至关重要的作用,公司凭借自身团队的专业丰富经验,所评价品种在后续申报临床试验成功率上领先优势明显,带来更强的客户合作意愿度,极大地加深了公司该业务的护城河。

公司作为药物评价的龙头企业,在手订单充足,为业绩爆发提供基础。公司作为药物评价的龙头企业,每年新增订单呈现快速增长的趋势,由于目前产能限制,在手待执行订单不断增加,我们估计 2018 年底公司有超过 9 亿元待执行订单(平均下来,公司预收25-30%的合同金额,从公司预收账款的增长上可见端倪),对应目前 18 年 4 亿左右的营业收入,一旦公司新建产能开始释放,业绩将快速增长。

公司新增产能将在 2019 年逐步释放,业绩确定性高增长。目前,北京昭衍具有 5750平米动物房,苏州昭衍具有 12500 平米动物房,合计 18250 平米动物房,均处于满产状态。公司募投项目中,苏州昭衍有 10800 平米动物房正在建设,预计将于 2019 年一季度开始逐步投产,结合公司目前的待执行订单,公司 2020-2021 年业绩确定性高增长.

盈利预测与风险提示

1、营业收入:1)临床前评价:公司在手订单充足,产能是制约收入增长的唯一因素。由于公司新产能 2019 年 2 月开始释放,我们预计公司 18-20 年安评业务收入增长为38.8%、45.0%、29.4%。2)临床 I 期:公司 19 年刚刚开启临床 I 期项目,鉴于太仓、通州的医院签约情况,我们预计 19-20 年的收入分别为 0.5、1.0 亿;3)药物警戒:公司 19 年开启药物警戒业务,我们预计 19-20 年的收入分别为 0.20、0.25 亿;4)以 18年 H1 的降幅来对全年进行判断,19-20 年保持稳定。

2、毛利率:1)临床前评价:由于公司 18 年产能受到瓶颈,员工处于黑白加班状态,效率有所提升,同时材料与检测成本随着规模扩大,占收入比重有下降趋势,我们判断18-20 年毛利率为 58.7%、59.7%、61.7%;2)临床 I 期:19-20 年毛利率分别为 35%、45%;3)药物警戒:19-20 年毛利率分别为 35%、45%;4)动物销售:保持与 18H1相同的毛利率水平。

我们预计公司 2019-2021 年每股收益 0.96、1.33、1.8 元,同比增长41.7%、49.9%、38.5%

风险提示:

1.创新药投入不及预期风险。政策大力鼓励创新,目前创新药投入还在爬坡期,短期没有看到下降的趋势,但存在未来创新药投入下滑的风险。竞争对手新产能释放。公司新产能是行业内第一个出来的,而成都华西海圻、上海益诺斯的新产能在 2021 年将会投产,虽然公司品牌力业内第一,但仍然可能一定程度影响公司新增订单。测算可能与实际存在误差。我们以 CDE 接收的临床申请作为基础倒推整个安评市场的规模,但测算结果可能与实际存在一定误差。

2.2020年8月25日有较大规模解禁

给予公司50-70倍市盈率:

2019

2020

2021

每股收益

0.96

1.30

1.63

对应股价

48-67

65-91

81.5-114

温馨提示:本文基于公开信息整理,内容仅作为分析研究,不作为买卖依据,盈亏自负。好股票还需要有好价格,涛哥每天分享的股票虽然都不错,但操作上还需要细细甄别。

明天超哥加班给大家整理出来一份2020年投资策略图,希望能够在2020年给大家带来好运,祝大家新年快乐,股市长红!

坚持是一种信仰,专注是一种态度

点击“在看”,以此鼓励涛哥继续创作↓↓↓

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号