-

李志林周评丨稳股市只需“三招”,熊市有取胜之道

李志林

/ 2019-11-15 20:39 发布

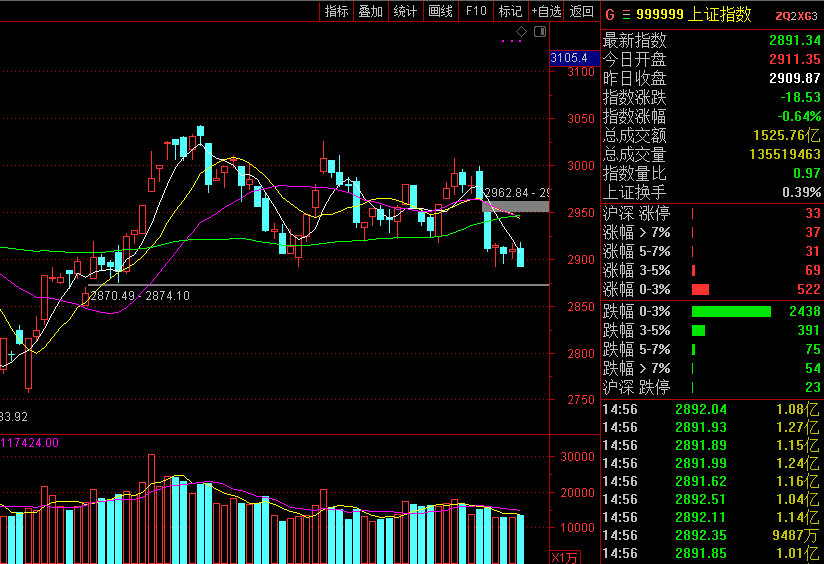

/ 2019-11-15 20:39 发布本周,由于加快新股扩容节奏、放开再融资新规,导致上证50,沪深300、中证500、上证综指、深成指、中小板、创业板周线大跌2.41%、2.41%、2.4%、2.46%、2.5%、2.52%、2.13%,并相继击穿20天线、五周均线、60天线、120天线,并收盘跌破2900点整数关。

管理层一再强调的“有活力、有韧性的股市”,“为投资者创造财富保值增值的机会”,“检验改革成果有两条标准,一是能否稳定市场预期,二是能否真正给市场带来信心”,再次化为泡影,令广大投资者非常失望。

为什么监管层精心推出资本改革12条,和“答新华社记者问”,以为可以“稳股市、稳信心、稳预期”,却为什么总不能遂愿呢?

主要是这些改革措施不接地气,没有对A股市场长期熊市的症结对症下药,避重就轻,离广大投资者的心愿相距甚远!

在我看来,监管层真正想要稳股市,只需三招,便能立竿见影!

第一招:安民告示,给市场明确的扩容预期。

资本市场最本质的关系就是供求关系。A股之所以长期熊市,熊冠全球10年,与全球股市10年牛市、连创历史新高的大势背道而驰,原因就在于供严重大于求,导致股市跌跌不休。这个广大投资者都显而易见、心知肚明的金融常识,唯独认识不到。反而始终认为:扩容的快慢与股市的涨跌无关;市场规模大了,加快扩容节奏抽资有限;估值很低了,加快扩容节奏无关大局。

中国人民大学副校长吴晓求尖锐地说:

“监管的唯一职责是保证市场的透明度,只要确保市场是透明的,上市公司乃至市场的信息,能够公开披露、及时披露,相信投资者的行为是理性的”;

“资本市场缺的不是钱,而是一个未来预期、一个信心。当预期发生紊乱,或者说不知道怎么做预期的时候,市场一定会混乱”;

“市场的核心是财富管理功能,而不是融资的功能,各国无一例外”;

“一些政策真正把中国资本市场变成了单方面的融资市场”

“最应该被教育的不是投资者,而是融资者”。

年过七旬的北京大学光华管理学院常务副院长曹凤岐感慨地说:

“我对股市又爱又恨,恨的是很多投资者在30年股市上,并没有赚到钱,投资者也没有保护好”;

“没保护好中小投资者利益,如何振兴这个市场?”

“中国股市一开始定位就是错的,国企改革没钱,通过上市进行融资。其中一些企业要垮台了,就包装上市,进行融资;一些企业只知融资,不知道给股民回报;还有一些通过拉升股价,让大股东套现离场,这些充满投机和炒作的行为,使得少数人赚钱,多数人赔得血本无归”。

中央财经大学证券期货研究所所长贺强认为:

“要想救股市,从理论上讲很简单,供和求要平衡,最起码你要出台两方面(扩大供给与扩大市场资金)政策。如果出单方面(加大供给)的政策,必然导致股市的失衡,必然要下跌”;

“股市需要创新,但不能只考虑IPO扩容和融资,更应该考虑如何保护投资者利益”。

在中国政法大学商学院院长刘继鹏看来,

“中国股市不是投资的市场,而是融资的市场、圈钱的市场。无论熊市、牛市,大批企业跑步上市,只要上市,身价就是十亿、甚至百亿。有人可以花七八个亿买两幅画,有人可以捐650万送女儿去读该所国外大学,还有身价千亿的人,诉说减持的理由竟然是补贴家用”!

“这个市场有可能成为圈钱者的天堂,投资者的地狱”!

几位专家的发言,充分反映了广大投资者的心声,应该引起监管层的高度重视,并果断采取纠偏措施!

鉴此,我认为,监管层稳定市场预期的最好办法,就是像国家制定的13个五年计划,以及各种产业发展规划都非常透明一样,将每年的扩容规划,提前向市场安民告示,以便让市场各类投资者,都能根据供求关系来做投资预期和计划。例如,2014年5月,时任证监会主席肖刚就向市场宣布:“下半年新股发行不超过100家”,吸引了场内外广大投资者积极投资股市,引发了一年多的大牛市。

根据A股已是全球第二大资本市场、连年的扩容已使A股股票家数与第一大资本市场美国股市相当、而股票发的太多太烂、造假地雷层出不穷的现实,当前A股主要任务不是继续快速“增肥”(扩容),而是加强基础制度建设,给市场休养生息的机会,即使发高科技新股,扩容也应保持适度,考虑市场的承受力。

然而,目前监管层再扩容节奏上随意性太强,有点不顾一切的味道。

刚刚过去的10月份,普通板审核了24家企业,科创板审核了28家企业,上会企业达到52家,单月过会47家,发批文30家,是5倍的提速,把上交所和证监会的上市委的委员们都累坏了。

再看11月份,扩容的节奏更快。本周已经发了7只新股,下周还要发10只新股。市场反映,易主席的扩容节奏已超过了他所有的前任,更超过了全球各国股市,堪称史无前例了!尤其是渝农商行、浙商银行、邮储银行、京沪高铁等大盘股的发行,更被视为“高压抽血机”,令市场不堪承受。

建议监管层能从A股国情和市场实际情况出发,提前宣布每周发行新股4—5家,每年发行200家左右。只要信息透明了,就根本无需竭尽全力地去引进外资来抄A股的大底,国内的投资者在明确了供求预期后,就会有大量的场外资金积极入市,完全有能力让A股走上慢牛的轨道。

反之,若监管层不将扩容节奏透明化,不给投资者稳定的预期,那么,不仅连全年发行200只新股都很困难,而且市场风声鹤唳,怨声载道,大资金都不敢做,股市必然陷入长期低迷。

第二招:新老划断,化解大小非减持的冲击。

随着新股的不断发行,并且总股本4亿股本以下的新股,仅流通25%的股份;总股本4亿股以上的上市公司,仅流通10%。遂造成了75%—90%的大小非,在1—3年中解禁,没完没了地减持,成为冲击A股市场股价中枢的“最大杀手”,使投资者惊恐万状!

为此,我和许多市场人士一再建议:尽早采用“新老划断”方式,从新股开始进行股权结构改革,即规定控股股东持股比例不得超过三分之一,多余股份随新股发行。此举即可扩大流通盘压低发行价,防止上市后的过度炒作,股价虚高,又可一劳永逸地避免新的大小非产生。

这是国际股市通行的、符合现代企业制度下公众上市公司要求的标准和规范。如财通社11月13日讯,“阿里巴巴招股书披露,最后实际可行日期的股权结构为,软银持股25.8%,马云持股6.1%,蔡崇信持股2.0%,其他董事和高级管理人员合计持股0.9%,其他公众股东持股65.2%”。而A股的新股却倒了过来:公众股东仅占10%~25%,75%—90%都成了大小非。这是A股上市公司最大的股权结构缺陷和制度缺陷。

当然,对于已上市的公司的大小非减持,随意改变游戏规则,从严减持标准,也有违背契约之嫌。但是,不等于不能进行改革和完善。

例如,11月13日新浪财经发表了署名“中国证监会方重”的文章:《关于上市公司大股东定向减持的思考》,是一篇非常有价值的好文章,提出了缓解大小非减持压力的一个新思路:大小非禁售期满后,不能跑向二级市场,必须定向減持给,在证券公司设立专用账户的专业机构,并且受让方也须锁定一年。

此举的好处是:1、相当于将大小非锁定期分别延长一年。2、找不到接盘的机构的大小非就无法减持。3、因受让方有一年锁定期,定向减持价必然遭压低,避免了高价减持所造成的市场资金过度流失。4、减持价遭压低,必然有许多大小非不愿减持。5、可消除目前遍存在的大小非通过大宗交易过桥式减持的情况。6、大小非要想卖个好价钱,必须把业绩搞上去。7、绩差的大小非很可能没机构要。若要的话,就可能想借壳或并购重组。8、承接定向转让大小非的机构,一年禁售期满,也未必会抛向市场。

本文作者方重前面,特地加上中国证监会全称,表明不是代表个人意见,而可能是监管层初步的政策意向或方案,在提前向市场打招呼。

如果监管层能采纳证监会内部人士的“大小非定向减持”的方案,将是市场的重磅性利好,很有智慧、有力度的高招,定会受到广大投资者的强力支持和欢迎,各类资金必将会踊跃鱼贯入市,A股走上慢牛轨道则大有希望亦!

第三招:各路机构对“核心资产”进行转型升级。

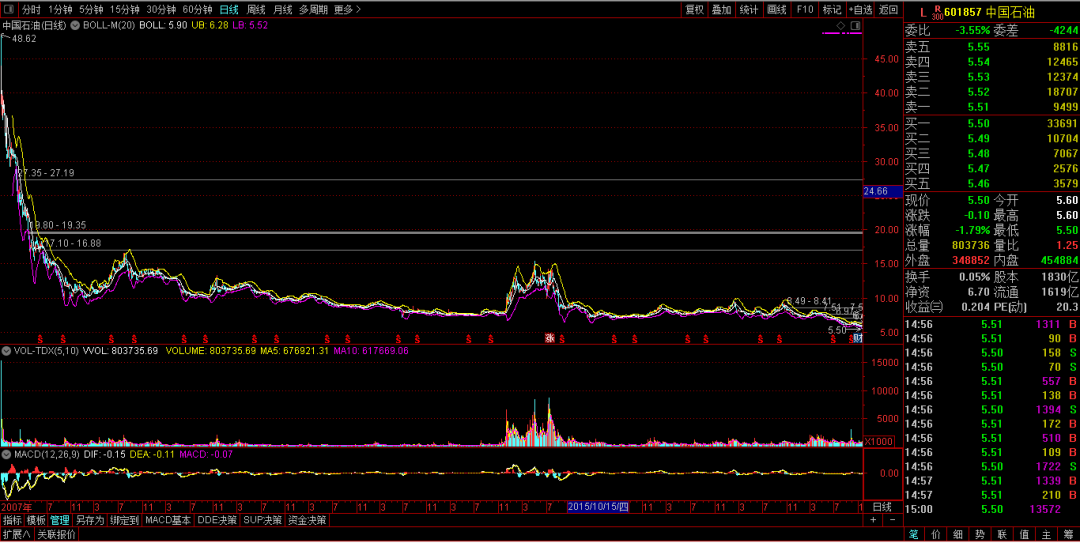

记得5—10年前,A股的机构抱团取暖的“核心资产”是周期性传统性产业为主线的“五朵金花”,即金融、石化、地产、有色(包括钢铁)、煤炭,它们曾经让市场激情澎湃,成为一面面迎风招展的旗帜。

而如今,这些曾经的“一哥”们都凉了,“歇菜”了!如“钢铁一哥”宝钢,现在的市值不敌爱尔眼科;“建筑一哥”中国建筑,市值不如迈瑞医疗;“港口一哥”上港集团,市值已低于药明康德;“电力一哥”华能国际,市值已输给澜起科技。“科技医药一哥”恒瑞医药一只股的市值,就相当于宝钢、中国建筑、华能国际加在一起的总市值。

随着市场扩容的加速,国家产业政策的调整和新兴产业股大批上市,这两年,机构们纷纷调仓换股,拥抱“喝酒、吃药、抱家电、买保险”等以大消费为主的新的“核心资产”。尽管大盘指数处于区域窄幅震荡、百点纠缠,而周期性传统产业的各行业“一哥”们,如中石油、宝钢、中国神华、华能国际、上港集团、中国建筑、中国铝业等,却一路单边下跌,纷纷创出了历史新低。07年的48.6元的“亚洲最赚钱公司”大牛股中石油,股价仅跌剩1折多。在今年指数涨五六百点时,这些往日“一哥”们的涨幅竟然为负,明显地跑输了大盘。这也是大盘指数涨不上去的一个原因。

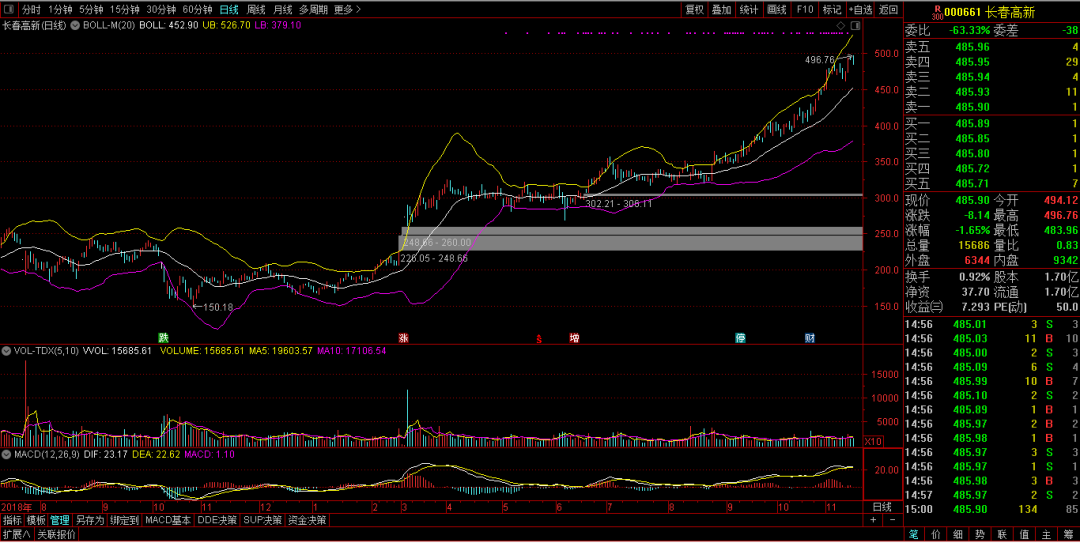

尤其值得关注的是,最近,不仅这两年机构抱团取暖的医药、大消费等“核心资产”的龙头股,在大盘调整之际,仍然保持着45°斜率上攻,而且高科技股也开始被机构们纳入“核心资产”,一批高科技龙头股涌出“江湖”。

近期,A股的高科技板块火爆,成为市场一道最亮丽的风景线。其中市值最高的是恒瑞医药,其上市后市值实现了上百倍增长,已接近近4200亿,可以与美股最大的30家高科技公司媲美。长春高新股价近500元,俨然是大牛市走势。芯片概念股市韦尔股份、华为和芯片概念卓胜微、深南电路等也是扶摇直上。38只百元以上股,90%都是芯片、5G、信息技术、集成电路、云计算、人工智能、生物医药、互联网等行业高科技股,它们代表了A股上市公司结构的一次规模性的转型升级,高科技股受到了机构看好明年行情的重要依据!

随着越来越多的高科技股上市,如果未来高科技股在沪深300指数中的比重,能像美股高科技股在标普500指数那样占到40--50%,如果机构把高科技股在“核心资产”中占据半壁江山,如果MSCI、富时罗素、标普导致也扩大对A股高科技股的投资,那么,不仅高价股能不断往上拓展空间,而且中价股也水涨船高,还可将节节走低的、质地还不错的低价股带动起来,把中小盘高成长股也激发起来,A股的价值中枢能有所上移。

当整个市场能保持供求平衡、扩容适度,大小非减持不再是市场最大的恐惧,同时推崇价值股和高成长股,把高科技股成为A股的领头羊,便会在市场形成强列的财富效应,“稳股市”、走慢牛的目标,便可通过市场力量得以实现。这既要靠监管层的大力倡导,也要靠众多机构的齐心协力!

投资者热切地期待:什么时候中国股市的监管层也能为国争一口气,将A股由熊转牛,让最高层也能象特朗普几十次因美股一再创历史新高而夸“美国经济强劲、美国伟大”那样,也来通过中国股市良好表现而夸“中国经济强劲、中国伟大!”,那该是多么令人扬眉吐气的事情!

那么,如果管理层依然不能采纳前两招怎么办?

我的结论是:A股就永远无法终结熊市,更不要说转为牛市或大牛市;人们当做好大盘指数长期低迷,在低位纠缠的充分思想准备。并且应减量操作。

但是,熊市有熊市之道。由于A股大盘市盈率不足13倍,为全球最低的估值洼地,系统性风险较小,熊市反而是更容易出牛股。

面对大盘跌破半年线和2900点,下方只剩年线2864点的支撑。我认为投资者策略应是:控制仓位、自我缩容、调仓换股(高科技股)、波段操作。

在个股选择上:

(1)科创板:耐心等待新股破发率达到30%以上,平均市盈率降到50倍以下,百元股大批被消灭时,可选择被错杀的优质股适当操作。

(2)主板和中小创中的高科技股:优先选择芯片、华为概念、5G、集成电路、人工智能、云计算等板块中,被错杀、估值在30倍以下市盈率、处于低位、股价相对较低,跌幅大、缩量的优质潜力股,逢低吸纳。

(3)国改股:鉴于已出台国资改革三年行动纲领,可重点寻找已经或者有望转型升级为高科技的个股。

(4)重组可能性大的低价股和ST股。受监管层的重组新规和再融资新规的利好刺激,近期低价股、ST股开始萌动。如st皇台12板,st盐湖累计8板,st九有累计7板,st慧球累计7板,st中绒6板。由于它们的股价超低,一旦博中,涨幅可观。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号