-

6124点12周年,A股发生了什么?

李志林

/ 2019-10-18 20:45 发布

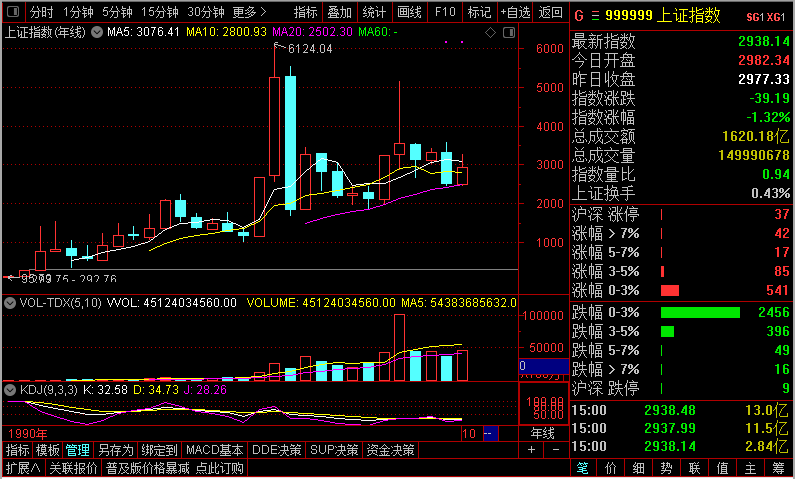

/ 2019-10-18 20:45 发布2007年10月16日,从998点—6124点的A股史上最大牛市,曾留给广大投资者刻骨铭心的美好回忆。但是,12年来,尽管人们一再期盼、呼吁大牛市的到来,然6124点却成为可望不可及的“美丽传说”,更成为被深套的中长线投资者的痛苦记忆。

为何A股大牛市再显那么难?人们不妨看一看6124点12周年,A股发生了什么,就不言而喻了!

1、A股从来不是经济的晴雨表。 许多被套12年的投资者,抱有一个根深蒂固的理念,也是国际股市通行的基本理论和常识,即股市是一国经济的晴雨表。 由此,许多投资者重点关注的是: 中国经济在1978—2018年改革开放40年间,年均GDP增长9.8%,是经济史上史无前例的惊人速度; 2007—2019年中国GDP总量从21.94万亿—96万亿,增长3.38倍; 12年间,金融危机发源地美国股市、欧债危机发源地的欧州各国股市、20年危机的日本股市,都早已征服金融危机前高点,持续10年大牛市,股指涨1—3倍。 他们因而笃信:A股早晚会突破6124点,获得翻身的机会。 但是,他们良好的愿望破灭了!A股指数和投资者的财富损益,从来不是经济的晴雨表,而只有新股扩容的数量和规模才是经济的晴雨表! 于是,A股12年让广大投资者惊醒的一个残酷现实是:经济增长了3.38倍的中国A股市场,上证综指却从6124点跌到本周五的2938点,跌幅58%,并熊冠全球10年,成了股市对经济晴雨表负反映的极端代表。这可谓世界股市登峰造极的奇观! 更不可思议的是,至今A股的监管层,没有一人说这不合理,没有一人敢理直气壮地宣布、并写进改革12条:“要恢复A股是经济晴雨表的功能”! 2、A股的大扩容是去泡沫、去财富的痛苦过程。 12年中: 从股票数量看,由6124点时1458只,扩大到3692只,增加了1.53倍; 从市值看,由27.52万亿,扩大到55.92万亿,增加了1.03倍; 从个股的情况看,6124点的1458只股票,至今仅有40%、632只上涨。而另60%、826只个股下跌,跌幅50%—92%之间; 从估值看,由6124点时上证综指从70倍市盈率,降到了本周五的13.1倍,降幅81.3%,比大盘指数52%的跌幅还要多30个百分点。沪深300从50.29倍市盈率到12.1倍,降幅76%,比大盘指数52%的跌幅还要多24个百分点。 从1458只老股的实际指数看,如果按照市盈率降81.3%来计,它们现实际股价只相当于上证指数1145点的水平。 那么,为何现上证综指还有2938点呢?那主要是拜6124点后扩容的2236只新股占有的指数所赐,而新股上涨贡献了48%的市值。 本周,有人还发现了一个笑话:2009年10月16日指数是2976点,2019年10月17日是2978点,似乎10年A股指数不涨也没有不跌,监管层风控水平十分了得。而其实,在相同的指数下,其估值和股价却早缩水得面目全非了! 由此可见,A股12年的大扩容,降估值和去泡沫,比指数的下跌要惨烈得多。虽然指数从6000点跌到3000点,仅跌一半而已,但亿万投资者财富的损失,则远远比指数跌幅大得多!

3、扩容依然是既定方针,股市难有休养生息的机会。

股市最本质的关系是供求关系,股票供不应求,股市就涨;股票供大于求,股市就跌,这是十分浅显的常识。 但是,监管层却不以为然,坚称,新股扩容快慢与股指涨跌无关。于是,扩容思想便主导了监管层。 在2015年,时任监管层的两位副手、后为贪腐分子姚刚、张育军便公开宣称:“到2020年,中国上市公司要达到10000家”,“中国股市规模没有理由不世界第一”。

上届于2016—2017年2年间扩容了774只新股,如今几倍于新股的大小非都到了解禁减持期,市场压力倍增。 新任在监管思路上大有进步,但扩容思路仍没有变。如2018年发行新股105家,募资1095.54亿元,而2019年前3个季度,就发行了129家新股,募集金额1310亿,超去年全年的量。 又如,10月第一周新股上会12家。上周末,下达新股额度由以往的2家变为4家,本周发行新股8只,下周发17只新股,让市场为之一怔。另,科创板也每周审核5家,10—18日还将审核13家。比以往每周上会和发行各2—3家大大提速,已接近2017年每周审10家上10家的节奏。 再如,批准上交所搞科创板注册制试点仅两个半月,仅有股票30只出头,指数还没有编制。照理,应该像上海自贸区试点1年半后,总结经验,加以完善后,才向全国推广一样,至少等上海科创板初具规模后再说。但深交所为了地方利益,不顾过去5--10年深市中小板、创业板优先发行了1300多只新股的事实,就迫不及待要求创业板也搞注册制,并称各项准备工作已全部到位,与沪市争“一杯羹”,竟然还得到了监管层的认可。这就意味着,到年底,沪深两市将进行注册制IPO大竞赛,用数量代替质量,把高层要求十分重视上市公司质量,把好入口关,置之脑后。一旦形成恶性竞争,那就非把市场搞垮不可, 本周二起的连续4天股市大跳水,正是与扩容风再起有直接的关联。在这种情况下,A股怎么可能达到高层的“重视股市对拉动经济的枢纽作用”,“打造有活力、有韧性的资本市场”,“让股市为投资者提供让财富保值增值的机会”的要求? 4、A股机构投资者实力较弱,依然是散户市场。 美国股市之所以既有活力又有韧性,稳定性超强,主要是机构投资者的资金与市值的占比达到60%—70%,养老基金、保险资金、共同基金(公募基金)成为绝对的主力,中长线投资蔚然成风,鲜有割肉杀跌者。有数据显示,尽管美股连续大牛市10年,投资者获利极其丰厚,但美国43%的个人投资者一年都不抛一次股票。 而A股市场6124点后的12年3,管理层只顾高速扩容,却迟迟没有做最重要的顶设计——培育与55多万亿市值相匹配的机构投资者的资金队伍。遂导致A股熊长牛短,绝大多数投资者连年亏损累累。 目前A股的机构投资者持股情况如何?据央行半年报告,内资机构方面,国家队持有A股市值4.12万亿、公募基金持有A股市值2.0844万亿、保险资金持有A股市值1.3324万亿、社保基金和养老基金持有A股市值1528亿、119亿,国内七大机构合计持有A股市场7.85万亿。 外资机构方面,QFII持有A股市值1604.56亿,RQFII今年以来流入1572亿,即使满仓A股也只有6933亿人民币。外资(QFII、RQFII和北上资金)持有的A股股票总市值只有1.65万亿元。也就是说,A股的内资和外资机构总共才持有A股市值仅9.5万亿,仅占55万亿A股总市值的16--17%。虽然今年以来加快了引进外资的步伐,但MSCI、富时罗素、道指标普的新增资金,还抵不上新股上市后的市值,机构投资者根本无力维持A股市场的稳定,更撑不起A股进入牛市。何况,许多机构投资者也频繁进出,热衷于做短线。这样的A股怎么可能有活力、有韧性? 而A股最大的特色是:不仅拥有1.5亿的中小投资者,其中85%以上资金总量在10万元以下,而且每天盯盘4个小时,以频繁做短线为主,被套后才做中长线。遂造成A股日成交量世界第一,换手率奇高,追涨杀跌割肉成风。这种状况至今没有改变!

5、A股长期熊市的症结至今未解。

我认为A股的症结主要有4个: 第一,新股结构不合理。大股东一股独大,上市后仅四分之一至十分之一股份流通,其余成为限售股。由于流通盘过小,导致上市后被爆炒,股价虚高,为抬高大股东身价和日后高价减持创造有利条件。为何不能像美股那样,上市时就60--70%股份流通,降低发行价和开盘价,让广大投资者都能用低价买到新股! 第二,大小股东持股成本差异悬殊,通常达十几倍至几十倍,极不公平。以致一年后当小非减持时,股价就被腰斩(科创板新股仅2个半月,绝大多数股已被腰斩);3年后当大非减持后,股价便打二三折,导致二级市场高位炒新族深度被套。大小非股东是股市最大的赢家。科创板已造就了几十个10亿富翁。并且每年有上万名公司高管,为了尽早套现而辞职,不合理的大小非减持制度,导致新股上市仅造富于少数利益群体。 第三,造假成本太低,造假公司屡禁不绝。至今没有建立集体诉讼制度,没有对财务造假采取举报奖励制度,没有对造假者实施严刑峻法。就连对造假886亿、明目张胆地践踏法治的康美药业,监管层至今也没有作出强制退市的决定,以致对市场投资者的伤害达到无以复加的程度。 第四,对监管层理念的偏颇缺乏制衡机制。尽管市场各方对中国股市长期熊市的症结都十分清楚,但清一色从银行系统出身的监管层,却始终未去触及利益集团的利益(如强行规定新股控股股东比例不得超过三分之一等),存在诸多理念和行为的偏颇,如“重融资功能,轻投资功能”,“重一级市场上市圈钱,轻二级市场投资者盈利”,“重新股发行,轻并购重组”,“重扩大股市规模,轻上市公司质量”,“重大股东利益,轻中小股东利益”,“重以扩容为政绩,轻股市稳中有涨”等。 6、结论和对策。 综上所述,我得出的结论是:A股估值虽然已处于第五次大底和全球股市估值洼地,下方的空间不大,但若不对上述几大问题进行实质性的改革,牛市仍难指望。 对策: 对过去10年、20年,甚至30年获利的投资者而言,应保护好胜利成果,多一份谨慎,尽量减少股市投资的资金规模,控制好仓位。 每年在春季和秋季,可做一大一小两波行情,其余时间要学会轻仓,甚至空仓休息。 在小非和大非未减持前,应谨慎参与新股炒作。尤其是现在的新股发行,70%是给网下机构配售,数量较多,获利极其丰厚,他们首日必抛售兑现。故科创板新股上市首日去接盘,都是犯傻。在股价不大幅回落,在小非未抛售,以及股价不回归到发行价附近之前,一般不值得炒作,防止被高价、高位新股深套而造成财富流失。 应重点关注中小盘股。尤其是在政策重点扶持的自主核心技术的高科技股(如5G、芯片、集成电路、国产软件、云技术、人工智能等),以及低估值股、超跌被错杀股、后续有重大题材股中,分散投资,博取波段收益。并应对获利的热门股要保持平常心。若博中连板股,在有30%—50%的盈利时,至少获利了结一半。另一半也不能恋战,应根据其后走势,伺机了结,及时调仓换股到低价低位的潜力品种去。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号