-

【天风策略丨中报看景气(1)】19H1全A业绩概览及展望

徐彪

/ 2019-09-01 11:43 发布

/ 2019-09-01 11:43 发布摘要

核心观点:

截至8月31日,2019年中报已披露完毕。本文主要对2019年中报业绩做一个概览及展望,从板块盈利及结构特征、盈利能力、现金流、行业表现、未来趋势等角度简要分析,之后我们将从更具体的角度去分析和预判细分领域的景气变化。 1、整体表现:主板和创业板盈利仍在走低,中小板盈利有企稳迹象。沪深300持平、上证50回升。 2、结构表现:头部公司超预期或相对稳健,但仍有近半个股负增长。创业板尾部个股风险仍在释放,幅度相比去年有所减轻。 3、ROE:主板和创业板ROE及其分项指标均未有改善,后续重点关注毛利率能否企稳。 4、现金流:现金流有改善的有(经营净流量与营收的比值回升):公用事业、通信、纺服、计算机、家电、食品饮料、汽车、医药、农业等。 5、综合景气:综合考虑净利润增速和ROE的绝对水平以及趋势,景气度相对较好的一级行业有:农业、非银、计算机、机械、军工、食品饮料等。 6、盈利展望:创业板指的盈利增速采用季度分布法测算,19Q3-Q4增速分别为-6.0%和14.1%(考虑减值对基数影响);沪深300的盈利增速采用自上而下的预测方法,下半年整体趋势相对稳定。从业绩相对趋势角度,消费股和沪深300一枝独秀的阶段正在逐渐过去,创业板尤其是头部科技股的上涨开始得到业绩的支撑,核心资产的概念在进一步扩散。 截至8月31日,2019年中报已披露完毕。市场对于Q2甚至Q3盈利继续下滑的预期和反应已较充分,另外,由于尾部公司“业绩雷”持续发酵,也使得一些指数表面的盈利增速失真,这也加大了对盈利趋势判断的难度。因此,似乎目前大家对整体盈利变化的敏感度在降低,而是更关注哪些细分领域或个股能率先走出低谷。 本文主要对2019年中报业绩做一个概览及展望,从板块盈利及结构特征、盈利能力、现金流、行业表现、未来趋势等角度简要分析,之后我们将从更具体的角度去分析和预判细分领域的景气变化。 1、板块表现:主板和创业板盈利仍在走低,中小板盈利有企稳迹象

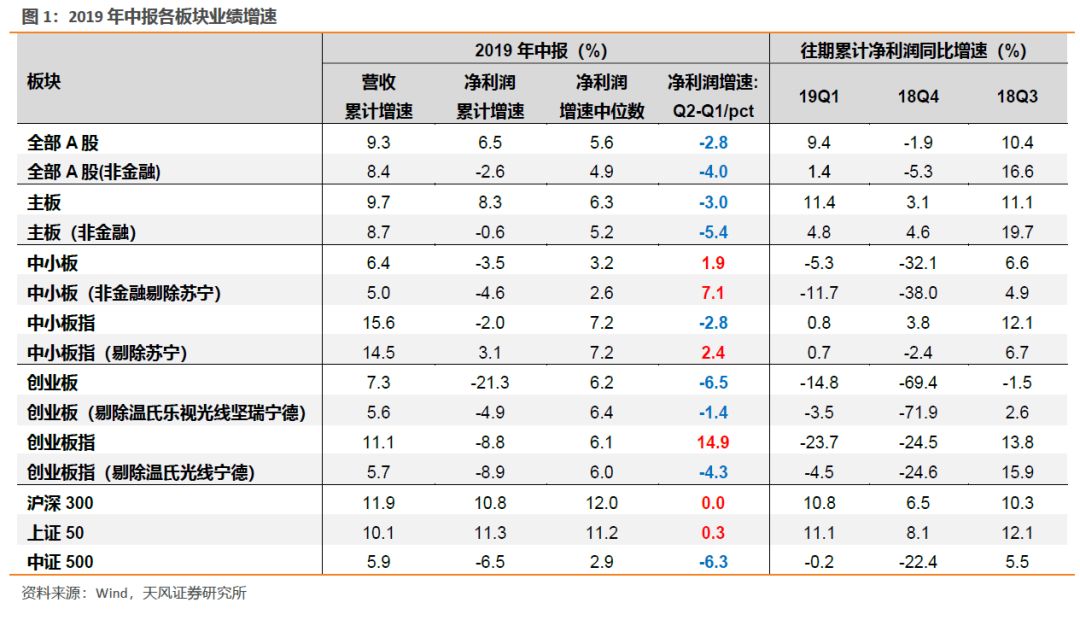

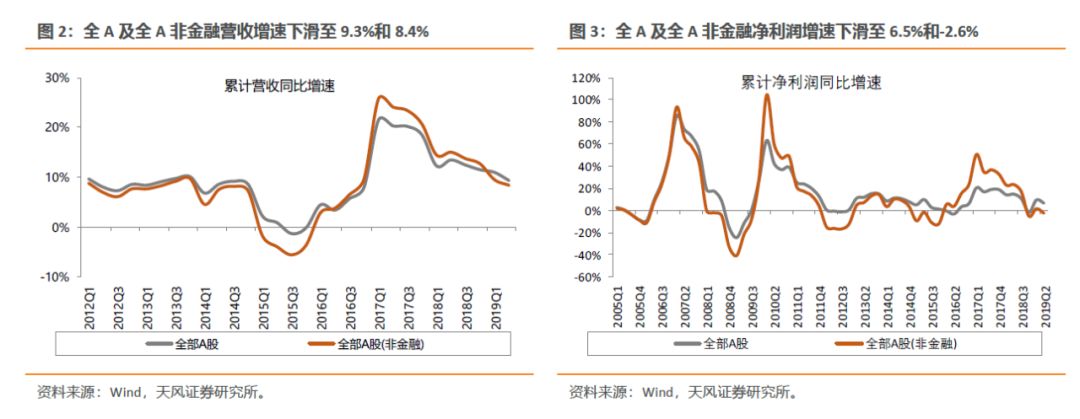

全A、全A非金融19年中报营收增速和净利润增速均进一步回落。全A和全A非金融19Q2累计营收增速分别为9.3%和8.4%,较19Q1的11.0%和9.5%下滑1.6pct和1.1pct。同时,净利润增速也有较大幅度的回落,分别为6.5%和-2.6%,较19Q1的9.4%和1.4%下滑2.8pct和4.0pct。

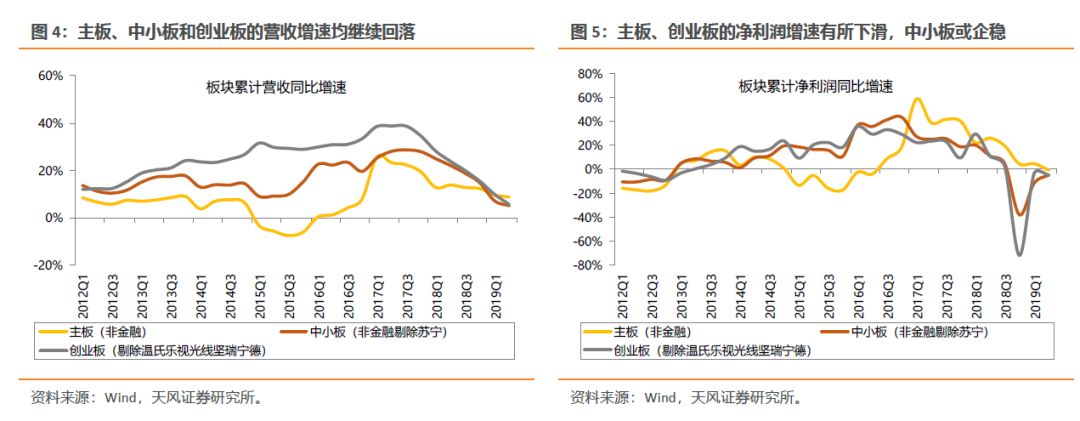

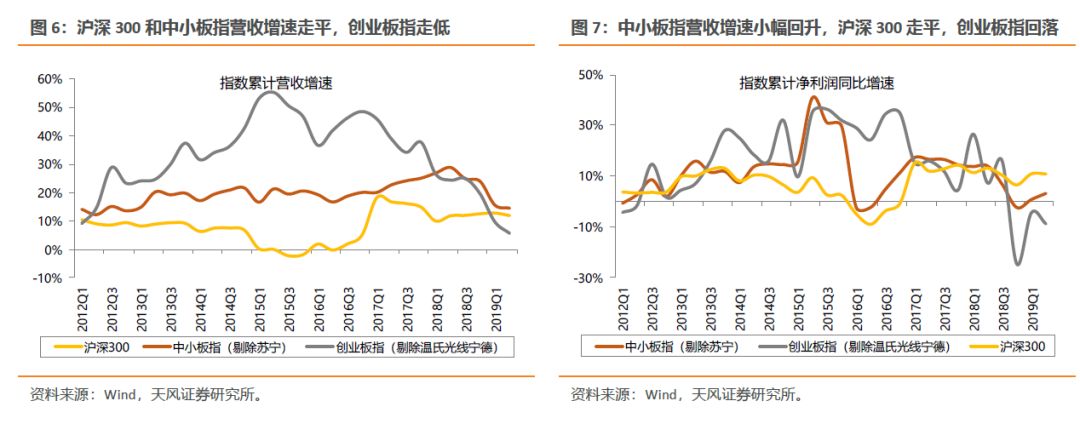

各大板块的业绩增速,具体来看: (1)主板:营收增速走低,净利润增速大幅下滑;但沪深300和上证50指数盈利仍较稳健。主板及主板非金融19Q2累计营收增速分别为9.7%和8.7%,较19Q1的11.2%和9.6%小幅下滑1.5pct和0.9pct;同样的,净利润增速也有明显的回落,分别为8.3%和-0.6%,较19Q1的11.4%和4.9%回落了3.1pct和5.5pct。指数角度看,沪深300和上证50的累计净利润增速分别为10.8%和11.3%,基本持平Q1的水平。指数的表现好过于板块整体,也体现出了蓝筹股的盈利优势。 (2)中小板:营收增速小幅下滑,净利润增速或已企稳。中小板及中小板(非金融剔除苏宁)19Q2累计营收增速分别为6.4%和5.0%,较19Q1的8.7%和7.1%下滑2.3pct和1.9pct;净利润增速分别为-3.5%和-4.6%,较19Q1的-5.3%和-11.7%提升1.8pct和7.1pct。指数角度看,中小板指(剔除苏宁)19Q2净利润增速3.1%,较19Q1的0.7%提升2.4pct。 (3)创业板:创业板及创业板(剔除温氏乐视光线坚瑞宁德)19Q2累计营收增速分别为7.3%和5.6%,较19Q1的11.5%和9.9%下滑4.2pct和4.3pct;累计净利润增速分别为-21.3%和-4.9%,较19Q1的-14.8%和-3.5%下滑6.5pct和1.4pct。指数角度看,创业板指(剔除温氏光线宁德)累计净利润增速也由19Q1的-4.5%回落至19Q2的-8.9%;增速中位数也由19Q1的12.1%回落至19Q2的6.0%。因此,从创业板整体的盈利趋势看,仍未有明显的企稳迹象。由于创业板利润体量小,受尾部个股的影响仍然很大,下一部分我们再进一步分析结构上的特点。 总的来说:主板和创业板盈利仍在走低,中小板盈利有企稳迹象;指数层面,沪深300、中小板指和创业板指盈利均要好过于板块整体,说明经济下行环境中,指数所代表的龙头股盈利更有韧性。

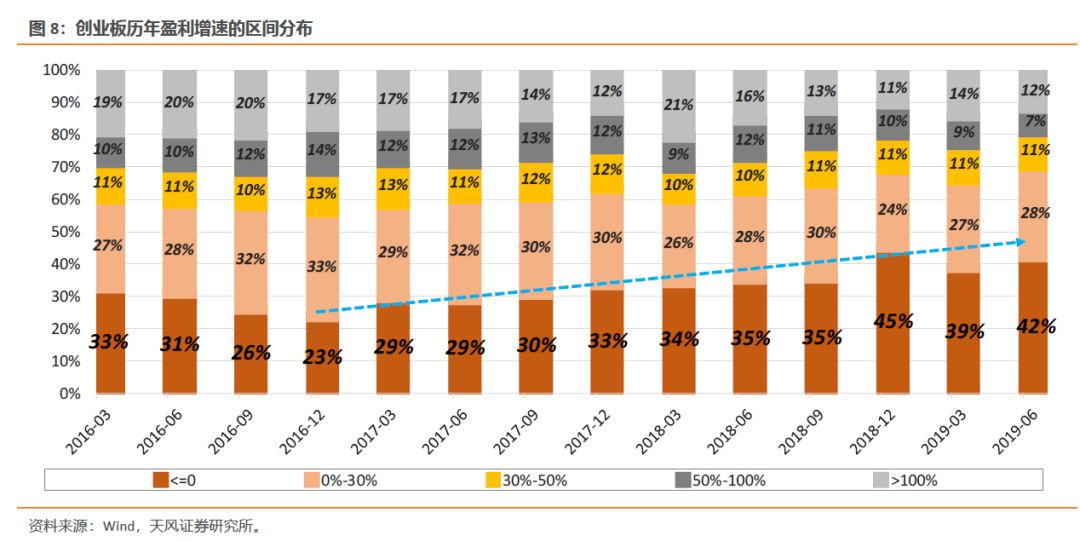

2、结构上看:创业板尾部个股风险仍在释放,但幅度相比去年有所减轻 首先,从创业板盈利增速的区间分布来看,19年中报有42%个股负增长。2019年中报,创业板负增长的占比达42%,处于近些年来的次高水平,仅低于2018年年报的45%,说明整体的盈利情况仍然不乐观。

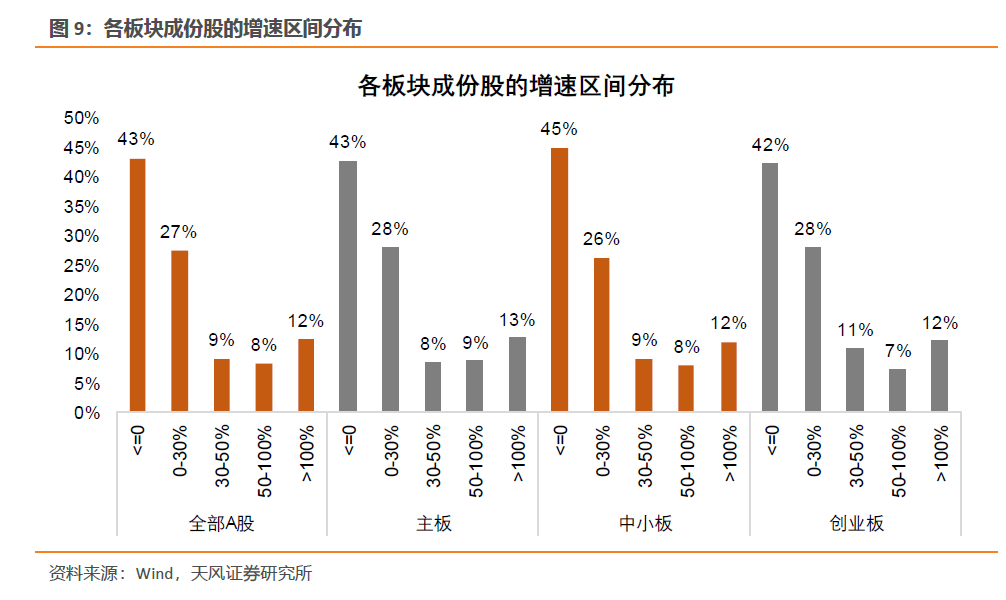

其次,再看其他板块的盈利区间分布,依然显示有近半个股负增长。特别是主板,负增长的比例由17年初的30%上升到了19年中报的43%,甚至已超过了18年年报的40%,说明企业盈利处在普遍下滑的环境中。

另外,从个股角度看:创业板尾部个股风险仍在发酵,但负贡献个股的冲击压力有所减轻。19年中报中,创业板和创业板指负贡献前10名的公司合计拉低板块30%和23.3%的增速,而正贡献前10的公司仅拉动板块11.6%和14%的增速,说明尾部个股的风险仍在发酵。但事实上,这种冲击相比去年已有所减轻。18Q4和19Q1创业板指负贡献前10名的公司合计拉低创业板指32%和38%的增速,而19Q2这个比例下降到23.3%,随着减值压力的边际改善,未来负贡献个股的冲击或将有进一步改善空间。

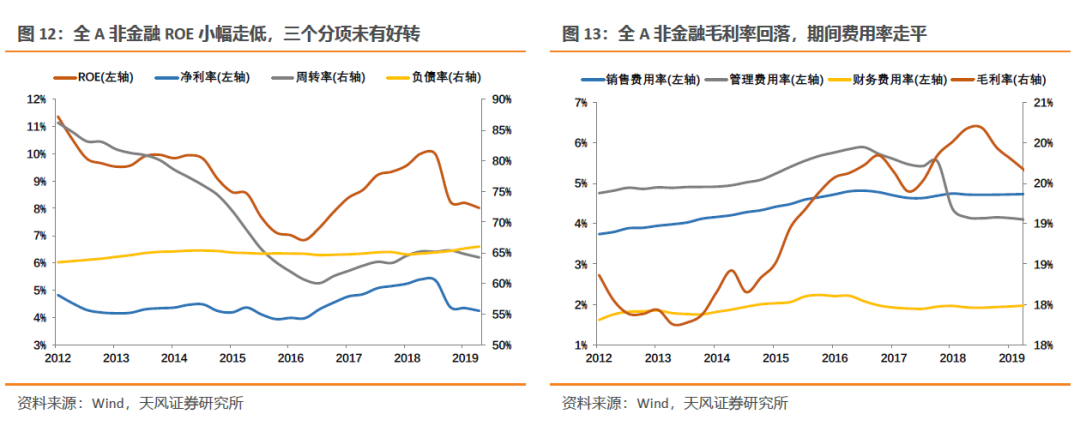

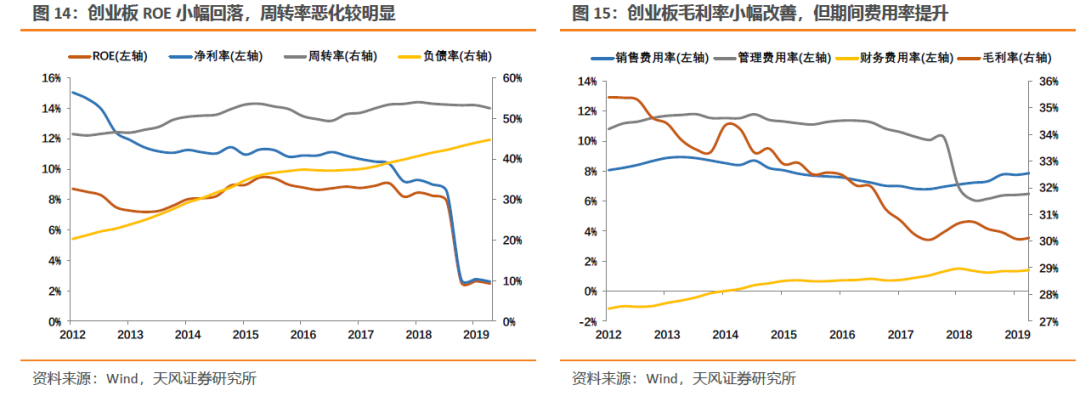

3、盈利能力:ROE及其分项指标均未有改善,后续重点关注毛利率能否企稳 全A非金融的盈利能力进一步回落,其中,净利率随着PPI的回落而走低,周转率也随着全社会产能利用率的回落而走低,目前整体盈利走势仍不乐观,关注毛利率能否率先企稳。关于ROE的拆解及分析,我们将下一篇报告中详细阐述。 对于全A非金融:全A非金融ROE(TTM)经过18Q4的断崖式下滑后,今年来盈利处于低位水平,且中报仍有小幅下滑,为8.01%,低于19Q1的8.20%。其中,周转率均在恶化,负债率小幅提升。另外,全A非金融毛利率也有小幅回落,从收入和成本的分析可看出,收入端的下降幅度大于成本端的改善幅度。往前看,在PPI下行且需求较弱的环境下,收入端仍有压力,接下来重点关注能否由成本端的改善带来毛利率的回升,这将进一步支撑ROE的企稳回升。 对于创业板:创业板的ROE(TTM)处于极低水平,仅2.48%,且较19Q1有小幅回落,其中,周转率恶化较明显,毛利率显示有小幅回升,主要由于成本端的改善幅度大于收入端的下降幅度,但期间费用率均在提升。因此,对于后面的盈利趋势较难判断,对于创业板来说,收入增速能否回升是较为关键的指标。

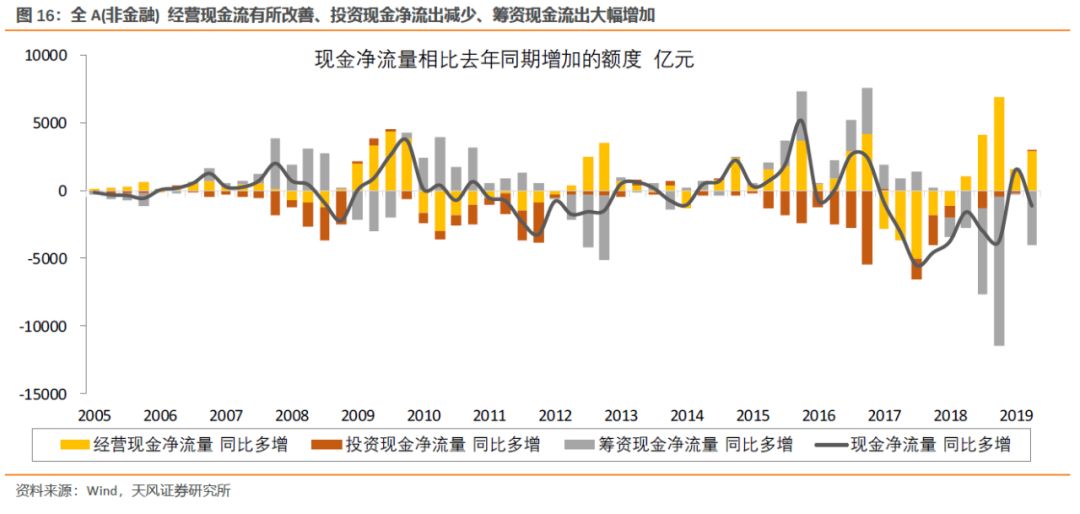

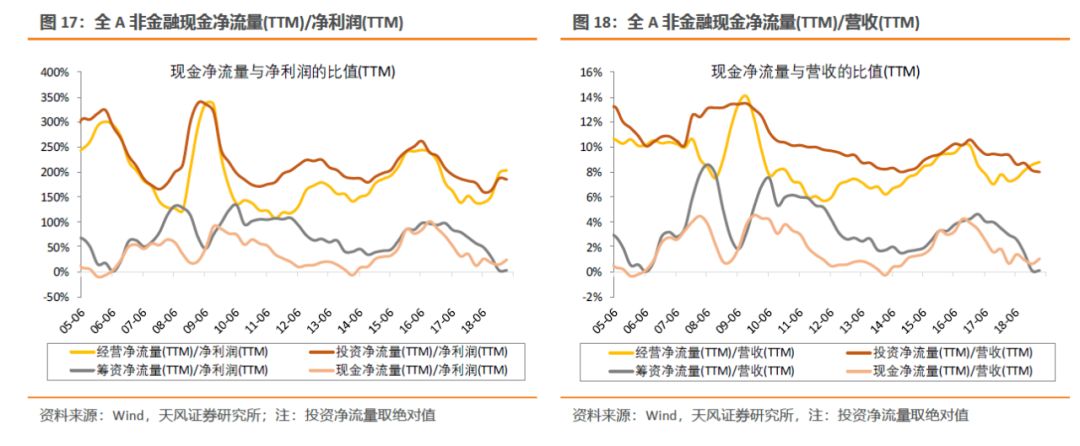

4、现金流:经营现金流有所改善,投资现金净流出减少,筹资现金流出大幅增加 2019年中报现金流再度走弱,其中经营现金流有所改善,但投资现金净流出减少,且筹资现金流出大幅增加。2019年中报,全部A股非金融公司现金净流量为-3258亿,同比去年减少1121亿,现金流情况边际转弱。其中,经营现金净流量同比去年增加2911亿(经营现金流入增加),投资净流量同比去年增加11亿(投资现金流出减少),筹资净流量同比去年减少4051亿(筹资现金流出大幅增加)。 企业偿债压力仍较大,且投资扩张意愿仍不强。筹资净流量的减少主要来自企业筹资现金流出的大幅增加(同比多增8515亿),而筹资现金流入同比多加4488亿。今年经历了一季度宽信用的融资环境后,信贷环境开始边际缩紧,企业偿还旧债务的压力仍然比较大。另外,投资现金净流量同比变化的幅度在萎缩,反应了企业投资扩张意愿不强,资本开支对现金流占用减少,对应着宏观层面制造业投资增速的下滑。目前信用环境改善虽然边际偏紧,但仍好于之前去杠杆的环境,往后看,企业的投资现金流出有可能会起来,但仍会受制于债务偿还的现金压力以及实体去库存阶段的进程。 行业层面,现金流有改善的有(经营净流量与营收的比值回升):公用事业、通信、纺服、计算机、家电、食品饮料、汽车、医药、农业等。

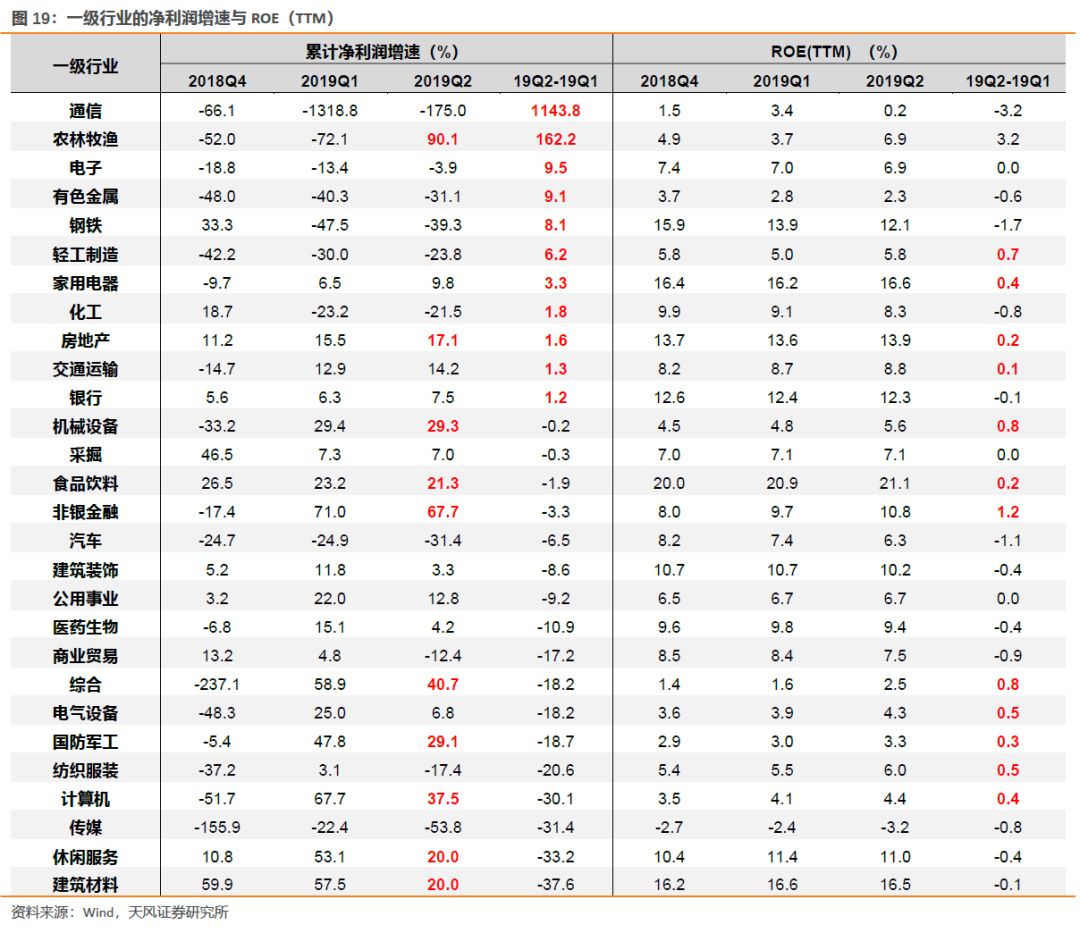

5、行业层面:农业、非银、计算机、机械、军工、食品饮料等盈利相对较好

一级行业:

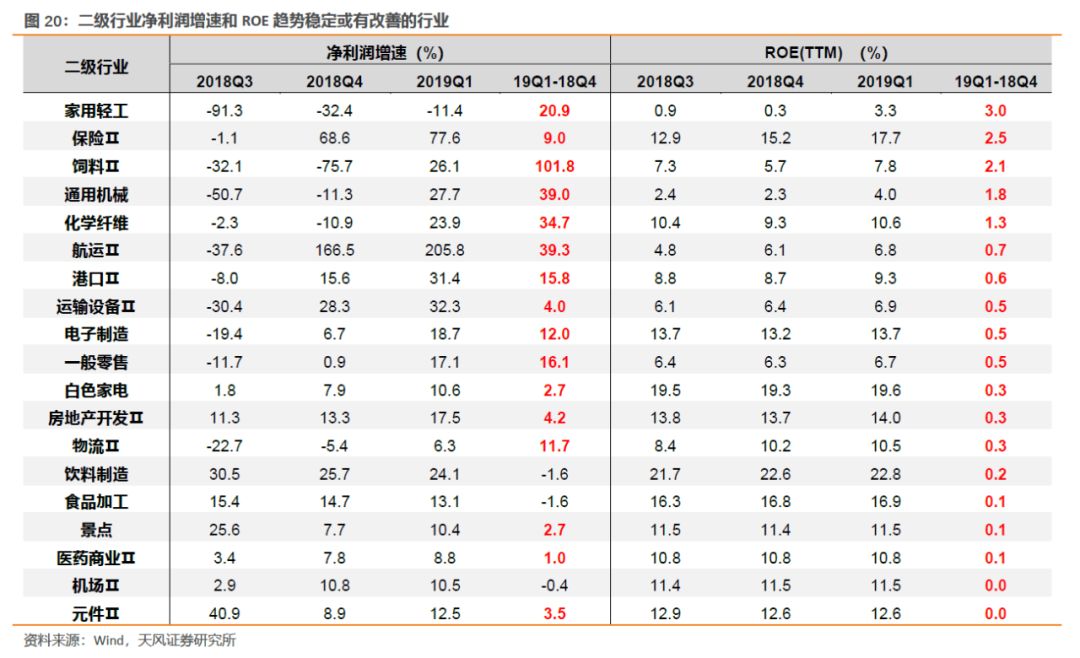

从净利润增速角度看:19Q2净利润增速前十的行业为:农业(90%)、非银(68%)、计算机(37.5%)、机械(29.3%)、军工(29.1%)、食品饮料(21.3%)、休闲服务(20%)、建材(20%)、地产(17.1%)、交运(14.2%)。相对19Q1回升幅度前十的行业为:通信、农业、电子、有色、钢铁、轻工、家电、化工、地产、交运。 从ROE角度看:ROE(TTM)环比提升的行业有:非银、机械、轻工、电气设备、纺服、计算机、军工、家电、食品饮料等。 综合来看,一级行业中,盈利相对较好的有:农业、非银、计算机、机械、军工、食品饮料等。 二级行业: 综合考虑净利润增速和ROE的绝对水平以及趋势,二级行业中,景气度相对较好的有:保险、饲料、通用机械、化学纤维、航运、港口、运输设备、电子制造、一般零售、白色家电、房地产开发、物流、饮料制造、食品加工、景点、医药商业、机场、元件。

6、盈利展望:创业板年末回升趋势较为确定,沪深300相对稳健 首先,创业板指的盈利增速采用季度分布法及不同资产减值情形测算。 由于创业板和创业板指12-17年的利润分布较稳定,而18年受商誉减值等影响较大。我们可以根据创业板19H1的净利润水平,以及历史的季度净利润分布,推算后两个季度的增速。考虑到资产减值的影响,具体分为三种情形。 情形一:不考虑18年资产减值损失的影响,创业板指(剔除温氏光线宁德)19Q3-Q4的增速(累计同比)分别为-6.2%和35.6%。 情形二:加回18年商誉减值损失,创业板指19Q3-Q4增速分别为-6.0%和14.1%。 情形三:加回18年资产减值损失,创业板指19Q2-Q4增速分别为-8.3%和1.5%。 综合来看,三种情形假设下,下半年创业板盈利趋势都是向上的,但绝对的增速水平不高。

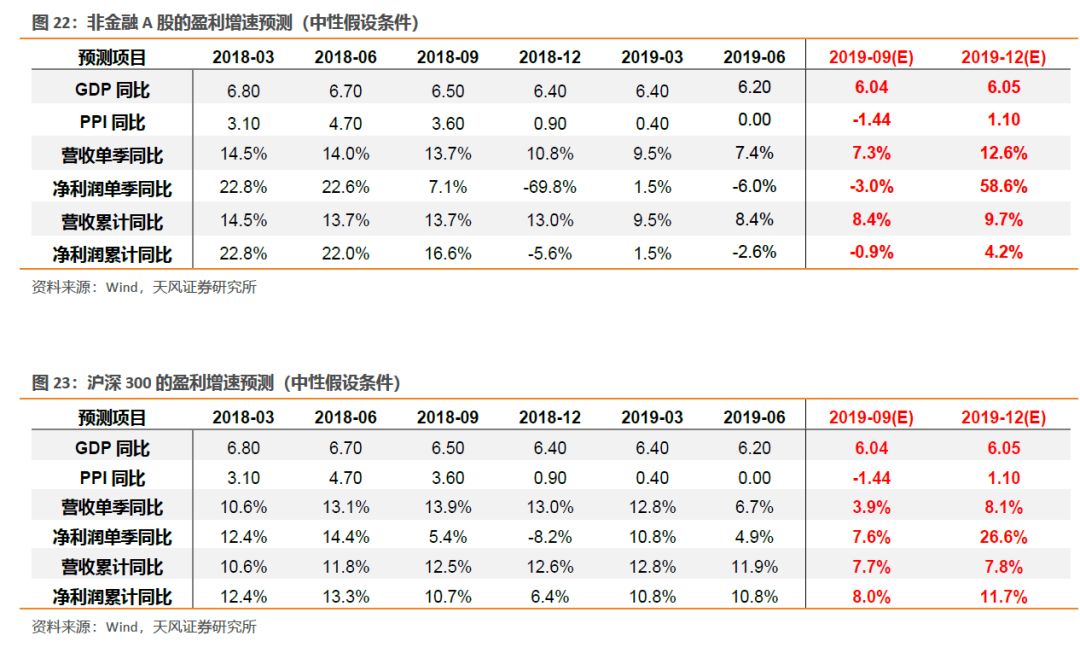

其次,非金融A股和沪深300的盈利增速采用自上而下的预测方法。具体来说,营收增速通过GDP和PPI进行预测,净利率通过历史的季节性进行推算。 测算结果:非金融A股全年营收和净利润增速分别为-0.9%和4.2%;沪深300全年营收和净利润增速分别为7.8%和11.7%。沪深300整体趋势相对稳定。

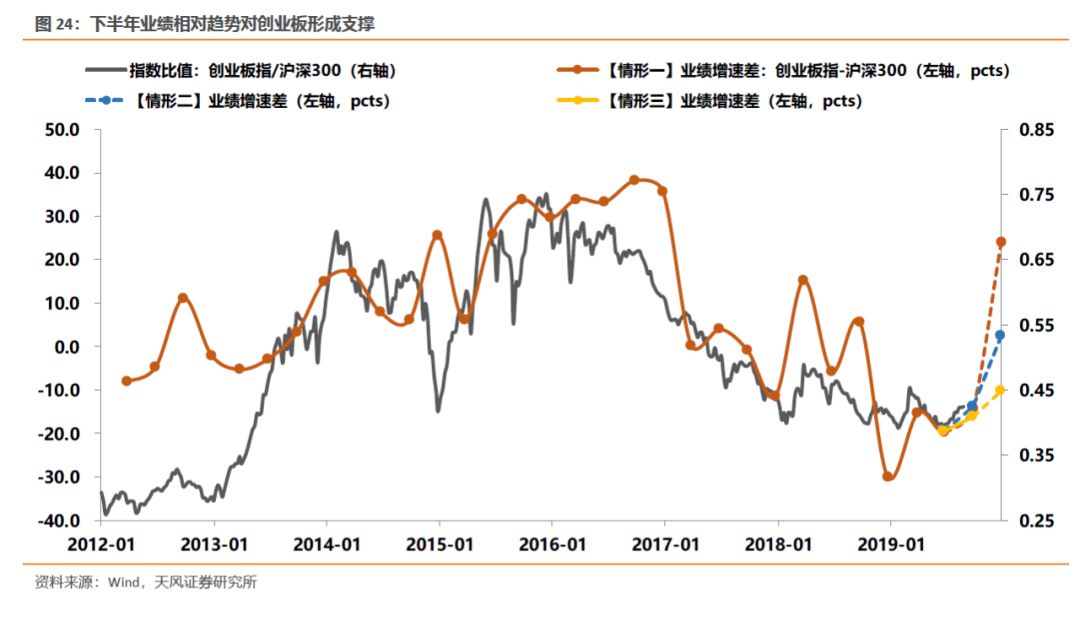

最后,从业绩相对趋势角度,消费股和沪深300一枝独秀的阶段正在逐渐过去,创业板尤其是头部科技股的上涨开始得到业绩的支撑,核心资产的概念在进一步扩散。指数之间的相对走势与指数盈利的相对趋势是密切相关的。因此,尽管创业板整体目前绝对的盈利水平并不乐观,但出于头部科技股盈利的边际变化以及基数效应的影响,下半年业绩相对趋势是有利于创业板的表现。但另一方面,沪深300的业绩仍然比较稳健,因此较为极端的风格分化还难以出现。

风险提示:宏观经济风险,海外不确定因素,公司业绩不达预期风险等。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号