-

中国平安今年利润增长500亿以上?

漂泊的浮动 / 2019-04-29 08:59 发布

看到这个标题

, , , ? 其实不然

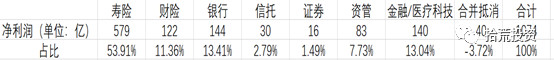

, , , , , ( , , ) 。 先来看一下2018年平安集团利润的构成

:

可以看出平安寿险利润占比集团利润50%以上

, 。 , , , , , , , , , , , 。 , , 。 接着来看平安的寿险业务

。 寿险利润地会计性及假设性非常强

。 , , 。 ; 费差是保险公司实际的营运管理费用与预计的营运管理费用之间所产生的差异; 利差指保险公司拿保费去投资, 。 通俗来说

, 。 , , , , , , , , 。 , , , , , 。 假设是否合理我觉得对于个人投资者来说是没有能力判断的

, , 。 : ( ) , 。 ( ) , ( , , ) 。 , 。 ( ) , , , , 。 因此

, , , , , , , , , , , , , 。 下面来计算2019年寿险利润

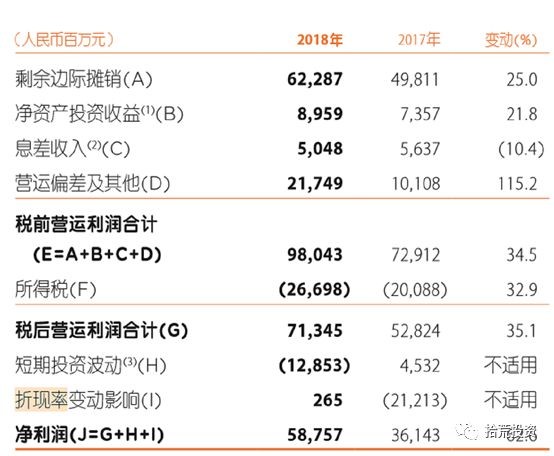

, : 税前营运利润=剩余边际摊销+净资产投资收益+息差收入+营运偏差及其他

剩余边际是寿险利润的主要来源

, , , , , , , , , , 。 。 , , , 。

净资产投资收益

。 。 , , , 。 。 息差收入

。 。 ( , ) , , , , 。 。 营运偏差即会计假设与实际发生情况的出现的偏差

, 。 , , 。 因此

, 所得税由于部分投资品是免税的

, 。 , 。 , ( , , ) , , , 。 税后营运利润=1240亿*0.78=967.2亿

接下去考虑短期投资波动和折现率的影响

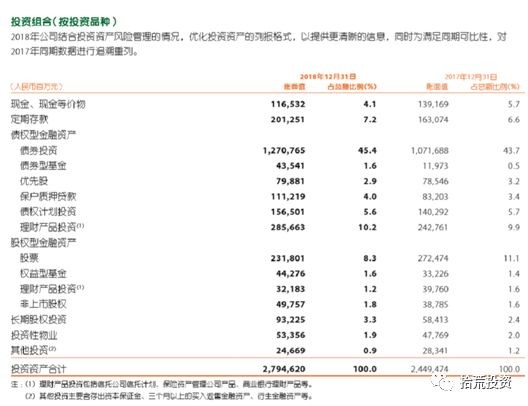

, 。 , 。 2018年末

, , , 。 , , , , , , , , 。 , , , , , , 。

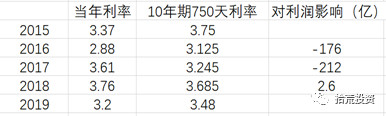

折现率影响计提的保险责任准备金

, 。 , , , 。 , , , , , ? 目前影响难以确定, , 。

( : 上表利率为取12个月利率的平均值手动计算, , ) 寿险净利润=税后经营利润+短期投资波动+折现率变动影响=967.2亿+100亿-50亿=1017.2亿

2019年平安集团利润=寿险利润*股权占比+平安集团的其他业务上年利润495亿+其他业务预计增长50亿=1017.2亿*99.51%+495亿+50亿=1557.2亿

相比于2018年净利润1074亿增长483.2亿

, , , , , , 。 ---------------------------------------------------------------------------------------------------------

后记

( ) : 一般寿险股估值用ev即

( ) 。 , , , , , , ; 另一块就是新业务价值, , , , , , 。 平安目前总市值1.5万亿

, , , , , , 。 , , , , , , 。 , ( ) , , , , 。 , , , , 。

原创作者:拾荒投资

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号