-

兴业银行PK中信银行H(五)——盈利构成

那一水的鱼 / 2015-11-19 10:27 发布

首先第3项和第5项,兴业/中信都是94%左右,第2项是101%。这说明什么?其实说明不了啥,只说明两者的净资本扣除项占比差不多,其中中信略多一点点,构成了1%的差异。

结合第1、2、3、5项,简言之就是

一、兴业进攻的弦拉得更满(更低,更接近监管线)。中信可以降低至8.5%,还有0.5%左右的空间。当然如果考虑今年年底中信的优先股发行后,可以近一步降低至7.5%,即还有1.2至1.5%的空间。而兴业这边,根据兴业的资本规划,核心一级资本充足率还可以降低至7.8%(监管是7.5%),还有0.65%左右的下降空间。

二、兴业和中信几乎相同的风险加权资产(第2项),支撑了更多的总资产(兴业是中信的113%)。但也要考虑中信的表外资产更多,一部分表外资产也是要占用资本充足率的。这个在前面的帖子已经说到过了。

结合第7项来看:

三、前面的帖子提到过,兴业和中信的净利差是几乎相同的。所以我们再来看第7项,这个比例是114%,和第1项中的比例几乎是相同的。

从第6、8项来看:

四、虽然中信的一部分表外项目消耗了核心资本充足率,但也可能因此带来了更多的手续费及佣金收入。具体表现就是第8项,兴业只有中信的90%。因此扯平一下,兴业的营业收入仅仅只是中信的104.5%,这个比例低于总资产(对比)的113.7%。

既然难分难舍,究竟为何会造成第24项中的差异呢?第24项兴业高于中信25%,如果叠加第3项来看,差距更大一点——兴业银行用相当于中信94%的股东权益,赚了相当于中信125%的净利润。

我们来看第6、13、18项:

五、兴业的营业收入是中信的104%(多赚4%),营业支出是中信的94%(多省6%),但兴业的营业利润却是中信的119%(多了将近20%)。怎么回事?4+6怎么等于20?

先来看个简单的模型,某个商品的出厂价是100元,成本是90元,这样的话利润是10元。如果出厂价提升104元,就多赚4元(一般而言,提价会降低销量,这里只是举例);如果成本降低至84元,即多省6元,最后利润变成了20元,比之前增加了一倍。有时候,别看努了大把力,只能拉开一点点小差距,可是经过剪刀差调整后,结果却大不一样。还记得《投资第一课》一书中,关于个人资产储蓄率的例子么?

第8项手续费及佣金收入,我们在前面的文章已经看过了。

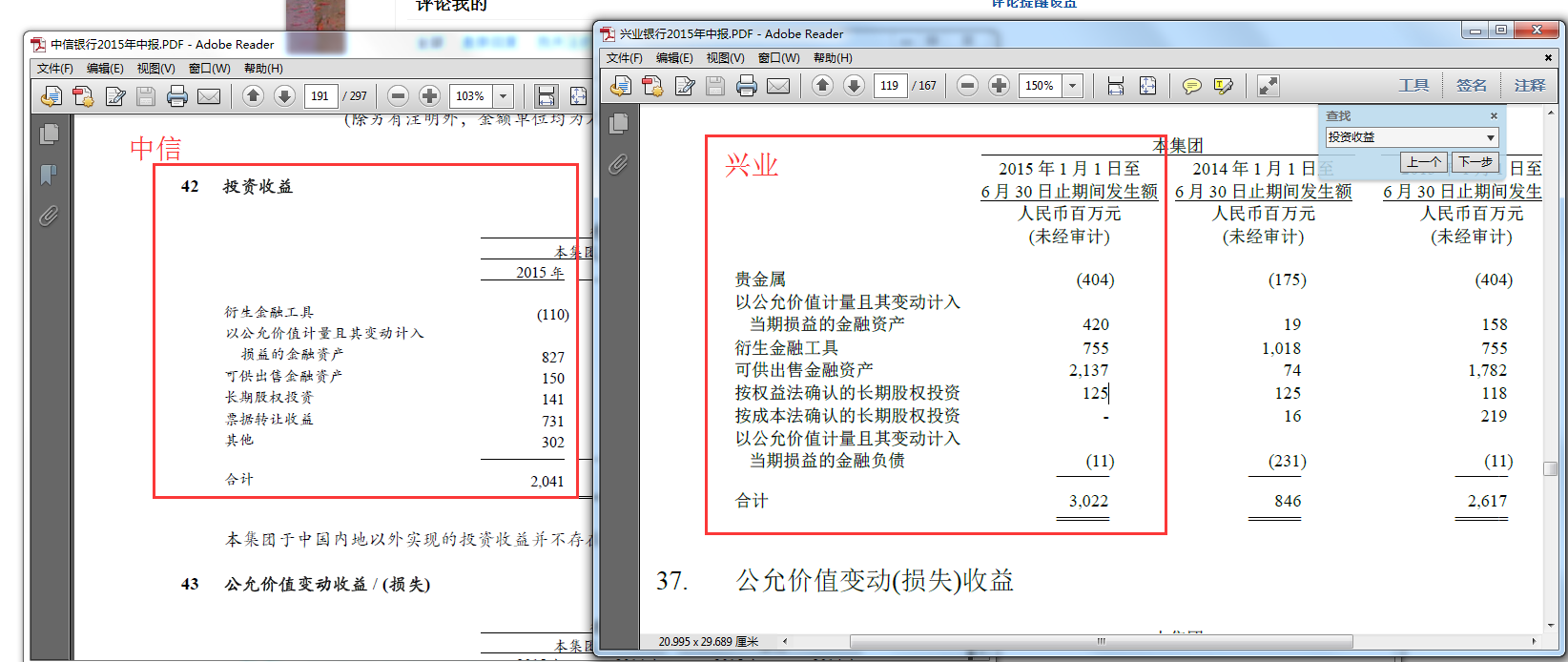

第9项投资收益部分,各个阶段波动较大。因为三季报没有明细,所以只能借助中报看看:以下是中报的截图,中报时兴业还比中信多近10亿的投资收益,三季报却少了近8亿。

第10项,公允价值变动损益,说实话我也搞不清这里和第九项中的明细部分【以公允价值计量且变动计入当期损益的金融资产】有什么区别?第10项也有明细表,涉及贵金属、衍生金融产品的较多,各位可以自行查看。

第11项,汇兑损益,兴业损失23个多亿,中信赚取14个多亿,以来一回就差了将近37个亿,这个数目不小。或许是兴业对人民币贬值没有做好准备?需要注意这里的汇兑损益有一部分是和投资收益等部分对冲的,具体的话报表也没有详细描述。兴业2015中报P153,中信P62、P243、P247有详细情况,感兴趣的同学可以继续扒。

为何会有汇兑损益?根据兴业中报描述:公司承担的人民币对外汇汇率风险敞口主要是人民币做市商业务综合头寸和外汇资本金项目回来风险敞口,该敞口限额相对于公司的绝对资产规模,总量较小,风险可控。也就是说,在获取这方面的手续费佣金收入时,也承担了一些汇率风险,同时也占用了核心资本充足率,天下没有白吃的午餐那。

第9至12项,波动性较大,没有趋势可以研究。我基本上把这一部分看做非经常性损益来对待。

再来看营业支出部分。

第14项,兴业的营业收入只比中信多4.56%,但营业税却多了26%。由于营业收入中计入的是【净利息收入】,是将资产端的利息收入减去负债端的利率成本后得来的。而营业税的计征,是按利息收入,还是按净利息收入?这个我也还没找到出处,知道的童(zhuan)鞋(jia)不妨告知一下。

第15项,业务及管理费,兴业仅为中信的82%,这里剩下了近50亿元。前面的文章我们其实有过测算,这一部分的业务管理费之差其实和两者的【存款利率成本】与【同业负债成本】之差是差不多的。同业负债利率高于存款利率,不妨可以看做是同业金融机构让渡这一部分资产所要求的对营业成本的补贴。这个项目上,实际上兴业并不能占到便宜(在净利差方面两者相等,实际是中信的资产端配了低息的债券,拉低了利差。)

第16项,两者差不多。这里的拨备主要是针对贷款,而兴业的贷款总额是低于中信的。中信在前期核销了不少贷款,也算是洗了澡。而兴业在前期利润好的时候超额计提了许多拨备。这一部分如果要扒,须得大篇幅才行。这里略过,等年报出来后有时间再扒。

最后来看第21项,兴业比中信多19%,或85亿元。其中大约有49亿来自营业收入(或者说是兴业更多的生息资产。),剩下的主要来自兴业更少的营业成本。

第23项,兴业比中信多24%,这个数据多于第21项的19%,说明兴业的资产中国债等免税资产较多。

综合来说:

1、 最重要还是看风险权重资产的收益率;

2、 经营上的小差异会导致利润上的大差距;

3、 许多所谓的优势,并不是我们想象的那样,或者说没起到作用。定性分析需要定量的配合。

4、 汇兑损益部分,中信占了便宜。因为我将这部分看做非经常性损益,如果明年的情况你懂的。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号