-

险企中报业绩大比拼,平安这是要赢家通吃么?

高速路 / 2018-09-14 13:37 发布

我们之前分析说平安优秀,但自己说自己优秀是没有用的。一家公司的优秀必须要经过可比同行之间较量。这也是我们选择一家公司的逻辑“中观突出”的必要研究环节。

行业来说,保险这个赛道会是一条长长的坡吗?哪一家是其中最优秀的,可以滚到厚厚的雪?

在A股上市的保险公司目前就是这四家:平安、太保、人寿、新华,我们继续扒一下几家保险企业的情况,从同行的角度对比分析,找出我们心仪的对象。

一、基本数据分析对比

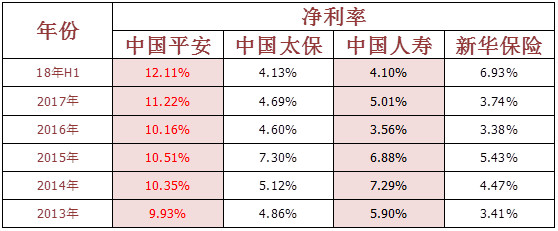

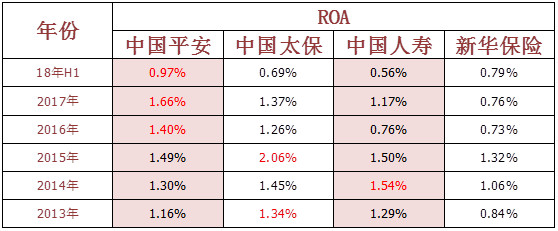

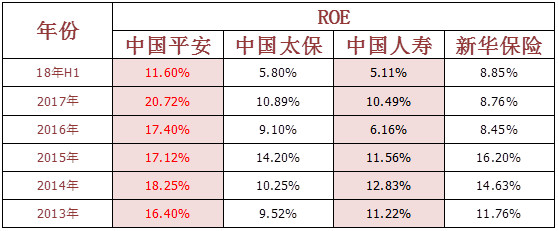

1.盈利能力分析。

中国平安的盈利能力连续多年来最强:净利率、ROA、ROE远高于行业平均水平,一骑绝尘。

过去几年的数据来看,平安盈利能力好得晃眼,而且还能保持稳定上升趋势,非常强大。

太保盈利能力之前一直较为稳定,能排第二位,但是18H1新华异军突起,发展迅猛,抢占了太保老二的位置,人寿则垫底。

另外太保综合ROA水平较好,主要考虑到太保投资风格保守稳健,而平安投资策略更积极。

2018H1数据:

净利率排名:平安>新华>太保>人寿;

ROA排名:平安>新华>太保>人寿;

ROE排名:平安>新华>太保>人寿。

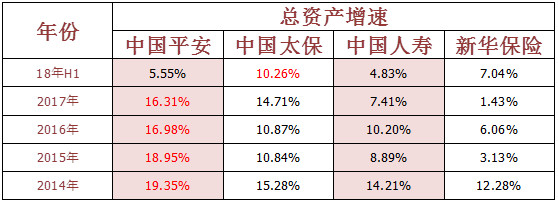

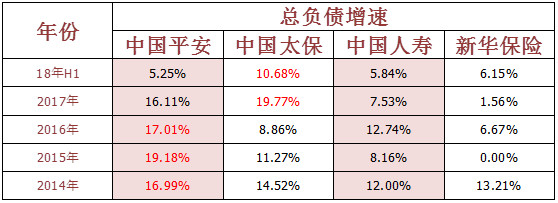

2.资本结构分析

总资产与总负债增速最快,而平安的所有者权益增速最快。

上半年4家上市险企均在持续发展。太保由于之前的权益乘数非常低,享有较大的杠杆空间,18年上半年在保持较低的权益乘数的同时,负债扩张,增速较为明显。

平安虽然权益乘数仍是最高,但上半年进行了适度收缩,同时所有者权益增速远远高于同行。

2018H1数据:

总资产增速排名:太保>新华>平安>人寿;

总负债增速排名:太保>新华>人寿>平安;

所有者权益增速排名:平安>新华>太保>人寿;

权益乘数:平安>新华>人寿>太保。

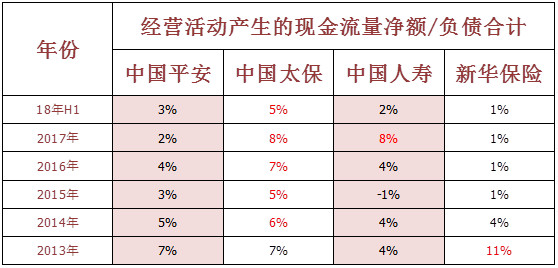

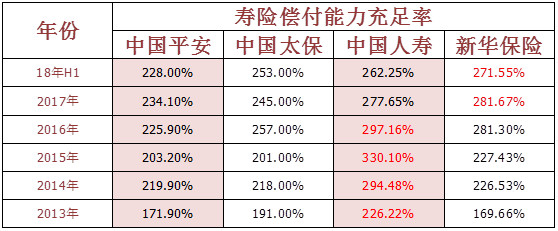

3.负债分析

太保的负债最低,相对最为保守,新华负债情况相对来说最弱。四家险企偿付能力充足率均高于200%,监管线150%。

2018H1数据:

经营活动产生的现金流量净额/负债排名:太保>平安>人寿>新华;

寿险偿付能力充足率排名:新华>人寿>太保>平安。

4.运营能力分析

平安的固定资产周转率最高,太保的总资产周转率最高。主要由于平安的权益乘数相对较高,杠杆收益也较好。

同时平安近年来缩小杠杆,原本最低的总资产周转率呈现逐渐上升趋势。

2018H1数据:

固定资产周转率排名:平安>太保>人寿>新华保险;

总资产周转率排名:太保>人寿>新华保险>平安。

5.资产收益率

平安拥有最高的净利率以及最高的权益乘数,让平安的ROE遥遥领先。

平安除了较高的净利率之外,还充分加大权益乘数,增大负债收益。

制约太保与人寿ROE水平最大因素是净利率与权益乘数。同时太保与人寿的权益乘数呈现逐年上升趋势,将带来更多的收益上升空间。

新华保险过去的ROE水平不佳,18H1表现倒是不错,主要是由于净利率大幅提高,权益乘数变动不大,可以继续关注一段时间。

二、保单价值分析对比

1.退保率

平安的退保率相对来说最好,太保其次,人寿与新华退保率太高。

2.保单继续率

平安的保单继续率最高,太保其次,人寿第三,新华最差。

投资收益作为保险公司的利润关键来源,平安、太保在行业中保持相对领先。保单继续率(13个月)平安长期保持在较高水平,近两年来太保情况相对也较好。

3.新业务价值+内含价值增速

18H1只有中国平安的新业务价值增速为正,最差的当属人寿。

主要由于平安率先执行了134号文件,原规定各保险公司可以过渡到17年年底执行,平安从17年6月1日起提前即刻执行,比其他几家早行动了将近半年,平安的快人一步,将使平安保单价值含量进一步提升。

平安的内含价值增速同样最快,人寿仍然垫底。

这得益于平安过去的持续优秀。

三、其他分析对比

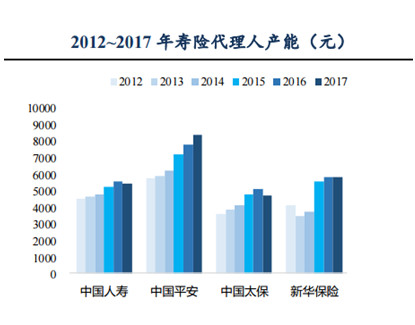

1.保代人

高质量代理人是寿险公司最核心的资产,平安的表现尤为抢眼:

平安的保代人产能最高,产能增速也较快;平安的保代人基数略低于人寿,平安保代人增速也仅略低于太保。

2018H1数据:

保代人数量排行:人寿>平安>太保>新华;

保代人增速排行:太保>平安>新华>人寿;

保代人产能排行:平安>新华>人寿>太保;

一方面由于平安的综合行金融性质,银行、财险等综合业务为平安的代理人带来了额外收入,既使平安的代理人队伍更加稳定,也吸引了更多的代理人加入,而更多的代理人加入将为平安的业务带来更多的业绩,形成良性循环,这将逐步拉大平安与其他保险公司的差距。

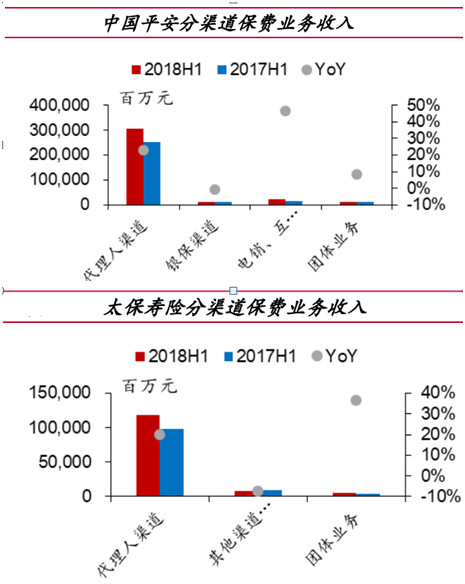

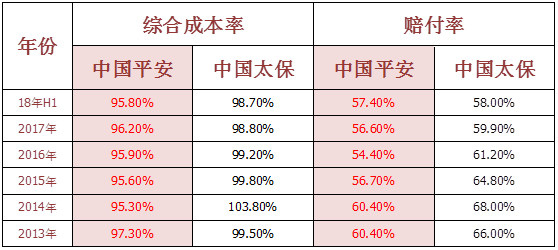

2.渠道

平安从2010年开始主动收缩银保渠道,更多的经历放入高价值的代理人渠道,提升整体业务价值。平安银保渠道新单保费占比从2009年的42%下降至2017年的4%。

中国太保2011年开始转型代理人渠道,目前银保渠道占比也较小。

人寿与新华银保渠道仍占据重要比例,特别是新华,18H1银保渠道保费收入仍在维持增长,转型较晚。

而平安、太保则占据了代理人渠道为主的先发优势。

3.业务构成

其他三家公司业务相对较为简单,太保主要寿险及产险业务、人寿与新华主要是寿险业务为主。

平安则是综合性金融公司,拥有寿险、产险、银行、资管、金融科技与医疗多元化业务,平安的协同多样化将给平安带来附加价值,尤其是平安的科技金融业务正在突飞猛进,平安将聚焦大金融资产、大医疗健康、用科技赋能金融、科技赋能生态、生态赋能金融,产生叠加效应与价值,对平安的估值将产生溢价,平安的稳定性相对来说也更强。

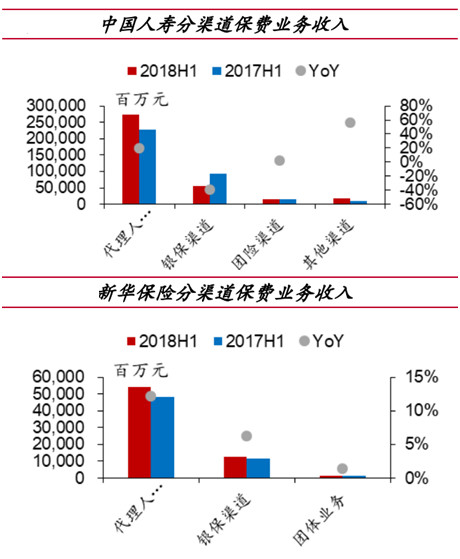

4.产险对比

与太保相比,平安产险更为优秀。

平安产险的综合场本率、赔付率均高于太保,18H1平安的费用率也开始反超太保。偿付能力充足率也均在标准线以上。

5.投资收益率分析

从长期来说,平安的投资收益率较为稳健。虽然18H1不达预期,但是历年最优秀次数最多,人寿投资收益率相对来说最弱。

2018H1数据:

总投资收益率排名:平安>太保>人寿>新华保险。

四、估值分析对比

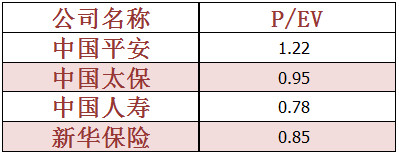

1.P/EV

平安P/EV估值为1.22倍,处于历史较低区域,参考P/EV区间1.12-1.67(保守按照西方较为成熟的保险市场近年来险企平均P/EV值),目前业绩增速较快的友邦保险P/EV估值将近2。

平安的的EV质量最高,同时目前EV增速也较快,并且受益于综合性金融体的溢价,所以目前市场给予估值高于其他三家。

太保、人寿、新华P/EV均小于1,对于仍处于快速发展的中国保险行业来说,都比较低估。

2.新业务价值乘数

目前市场给予平安的新业务价值乘数仅为2.68倍,按照未来10%的新业务价值增速,也应该在20倍左右,极为低估。

太保、人寿、新华的新业务价值更是丝毫没有计算在内,已经折价了。

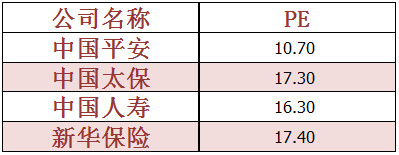

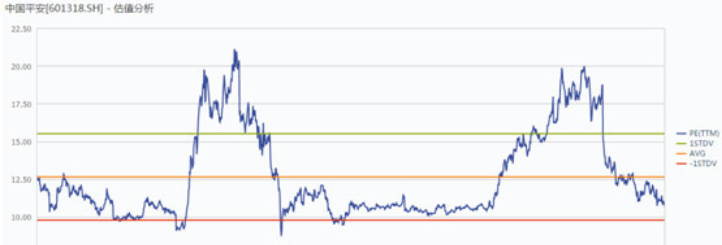

3.PE估值

PE来看,行业也处于历史较低区域。

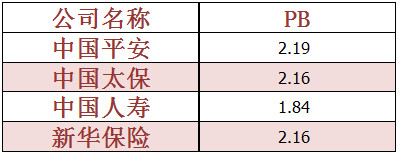

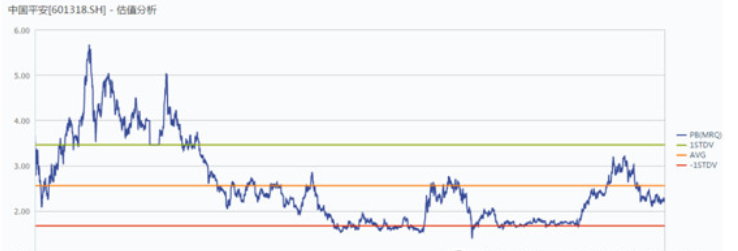

4.PB估值

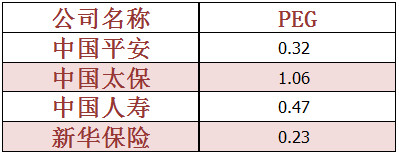

5.PEG估值

PEG估值除了太保,略高于1之外,平安、人寿、新华都不高于0.5。

五、总结

我国保险行业仍处于起步阶段,各保险公司保代人收入也在持续稳定增长,虽然保代人的数量的增幅不像以前那样迅猛,但是整体质量的提升,将给未来保险公司业绩带来稳定的持续增长,同时寿险业务的特殊性质,让保险公司具有长期盈利能力,保险行业仍是一条“长长的坡”。

平安更是其中的佼佼者,无论是盈利能力、经营情况、成长性以及综合金融及科技的附加值等等,都让我们无法不被这样的公司吸引,我们一直垂涎于平安的好公司、好价格。作者:巴菲特读书会

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号