-

东方雨虹:防水龙头发力零售,能否“破茧成蝶”?

瑞雪丰年2018 / 2018-08-27 21:50 发布

(本博坚信国运昌隆向上,精选5-10个A股市场的企业进行长期跟踪研究)

投资大师巴菲特曾有一段精彩的比喻:投资就像是滚雪球,最重要的是发现很湿的雪(企业)和很长的坡道(行业和国家)。过去20年中国发展最大的主线之一,就是城市化,我国的城市化率从1997年的32%提高到2017年末的58.5%,每年提高1.3%。这条长达20年的坡道为身处其中的投资者带来了超额的投资收益:一线城市的房地产价格上涨超过20倍,房地产龙头万科的股价涨幅超200倍。最近10年内上市的细分行业龙头,同样取得了超额投资收益:工程造价软件龙头企业广联达上市8年股价上涨10倍,建筑PVC管龙头企业伟星新材的股价6年上涨16倍,建筑防水龙头东方雨虹10年最高时约上涨20倍,近期股价调整接近腰斩,仍有10年近11倍涨幅。

对于后发现代化国家而言,城市化是一个不可逆的过程,美国城市化率为82%,德国为75%,法国为80%,英国为83%,日本则高达94%。我国在2017年末的城市化率为58.5%(户籍人口城市化率只有42%)对比发达国家,我国的城市化率还很低,约相当于1938年的美国、1954年的日本、1978年的韩国。如果每年城市化率提升1%,则仍有15-20年的城市化进程。城市化的这条坡道,还足够长,关键是要找到很湿的雪(优秀的企业)。

前述的三个建筑细分行业龙头,广联达、伟星新材、东方雨虹,均有10年以上的优秀经营史可以追溯,有各自不同的特色和壁垒,其中东方雨虹股价经过近半年的调整后,估值最低。对优秀的公司而言,如果基本面经营态势没发生根本转变,股价调整就是买入的机会,那么,东方雨虹这轮近45%的下跌,是公司基本面发生了变化还是市场先生给的买入机会呢?我们今天就是要重点分析这个企业。

一、基本情况及生意特性

东方雨虹是建筑防水行业唯一的上市公司,本身有较强的品牌优势,自2008年上市以来,十年间上市公司的营收从4.8亿提升至103亿,年复合增长率近36%,利润从3700万提升至12.4亿,年复合增长率近42%,可以说股价10年20倍的涨幅是公司基本面在资本市场的映射。根据国家统计局的数据,我国在过去十年间的基建投资、房地产投资、防水行业产量及市场规模复合增长率约为20%,东方雨虹的不论是营收还是利润的增长率均远高于行业平均增速。也就是说东方雨虹的跨越式发展,除了得益于城市化进程,还得益于自身的优秀经营,使得公司产品的市场占有率和行业集中度有了较大提升。

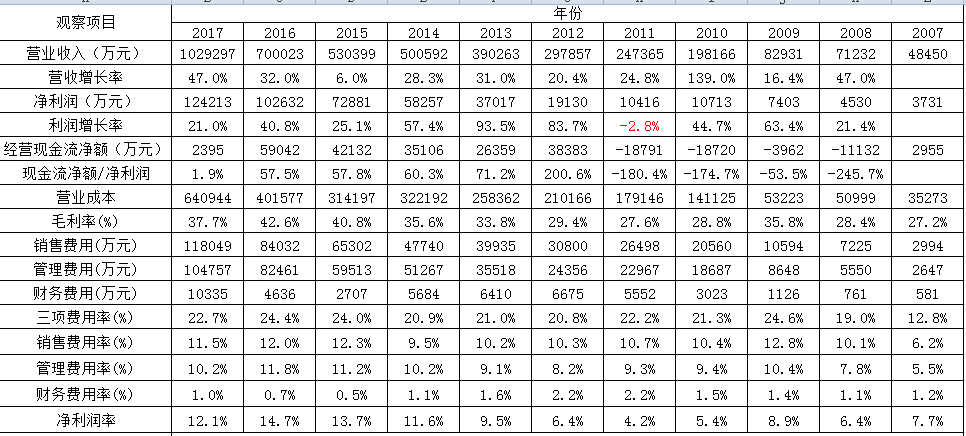

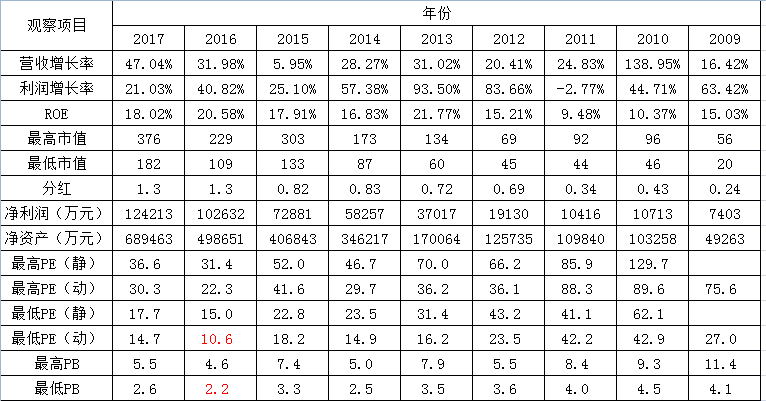

图1 东方雨虹主要财务指标

1、公司的营业收入呈现快速的稳步增长,相比而言净利润的增长则波动较大,2011年甚至一度出现净利润负增长。2012年之后净利润呈现出比营收更快的增长,主要是得益于毛利率的提升,毛利率从2011年的27.6%提升至2016年的42.6%,由于三项费用率未出现大幅增长,相应的净利润率也从4.2%提升至14.7%,这6年时间公司的市值也得以从40亿提升至最高时候近400亿。

2、公司的现金流状况不佳,经营现金流净额常年低于净利润。一方面因为其重资产的特性要求产能扩充时持续的资本性支出,另一方面由于公司的下游客户主要为大型房地产商,公司在产业链中较为弱势,存在较多的应收账款和存货。正是由于生意属性较差,留住现金的能力不足,使得东方雨虹虽然营收、净利润、增速均远超广联达和伟星新材,市值和估值却是三者中最低的。

图2 雨虹、广联达、伟星估值比较

从上表可以看到,东方雨虹过去五年总营收、总利润、营收增速、利润增速都远超广联达和伟星新材,但是产生的现金流净额却是三者当中最少。这是由三者的生意属性决定的,广联达是造价软件,典型的轻资产企业,其扩张的关键是用户有需求,一张光盘就能搞定,不需要额外投入厂房和机械设备,现款现货,应收账款极少,现金流状况最好;伟星新材则致力于代理商零售渠道的建设,把建材做成了消费品属性,且对下游的代理商话语权较强,预收账款超过了应收账款,现金流状况也很好;东方雨虹的下游客户则主要是大地产商,集中采购,大地产商的话语权较强,存在一定账期,应收账款较多,加上公司这几年产品供不应求,一直在进行产能扩张再投入,导致经营现金流净额不佳。经营的目的毕竟是为了得到现金,而不是会计意义上的利润,因此市场其实非常聪明,给生意属性上佳者更高的估值。因此对东方雨虹的考量,除了其行业前景、经营态势,还应着重观察现金流有无改善的空间,只有这样,才可能发生估值逻辑上的转变,叠加业务本身的成长,从而获得投资收益的“戴维斯双击”。

二、核心投资逻辑及业务分析

1、市场空间

我国仍处在快速的城市化进程中,建筑防水材料的应用范围比较广泛,不论是房地产建设还是基础设施建设都离不开防水材料。另外,上一轮的房地产高潮期留下的老房子已经进入需要修缮的阶段,使得防水建筑材料的市场空间巨大。根据中国建筑防水协会的统计,2017年主营收2000万以上的规模企业约598家,营收之和为1059亿元,考虑到还有众多中小企业,中性假设下(规模以上企业和规模以下企业各占一半),目前国内建筑防水材料市场空间超过2000亿元。

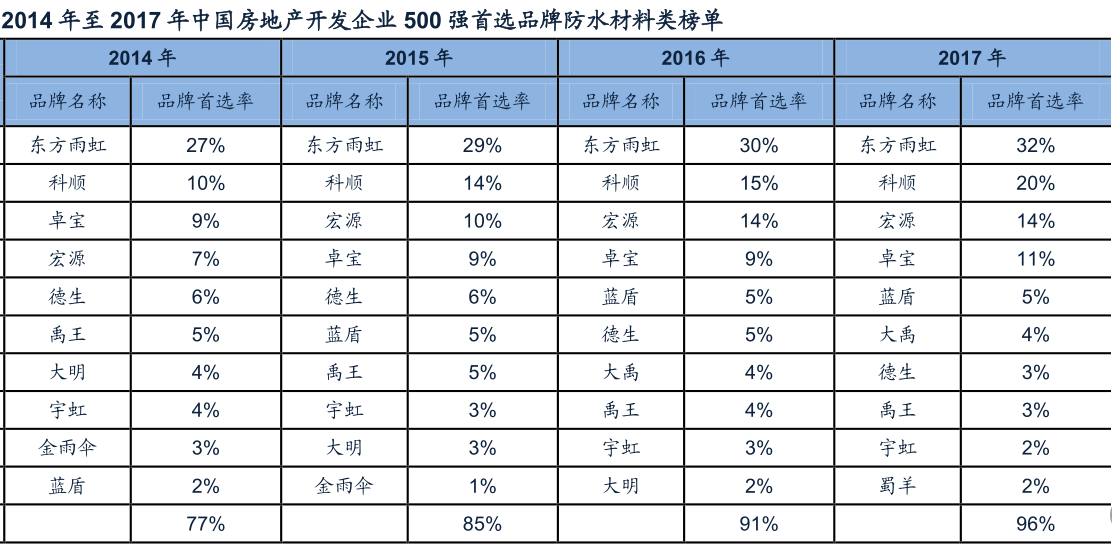

2、竞争格局

防水材料在建筑总成本中占比1-2%,但是对建筑物的使用性能却影响很大,扮演非常重要的角色,一旦发生渗漏再次翻修不但成本高昂而且处理起来非常麻烦。在城市化中后期,随着房地产开发商集中度提升及集中采购的推广,加上环保督查对中小企业的限制,使得防水材料行业进入集中度加速提升期。毕竟品牌地产商也不愿意节约极小的防水材料成本,付出建筑物漏水翻修的重大代价。因此品牌防水材料越来越成为大地产商的集中采购首选。

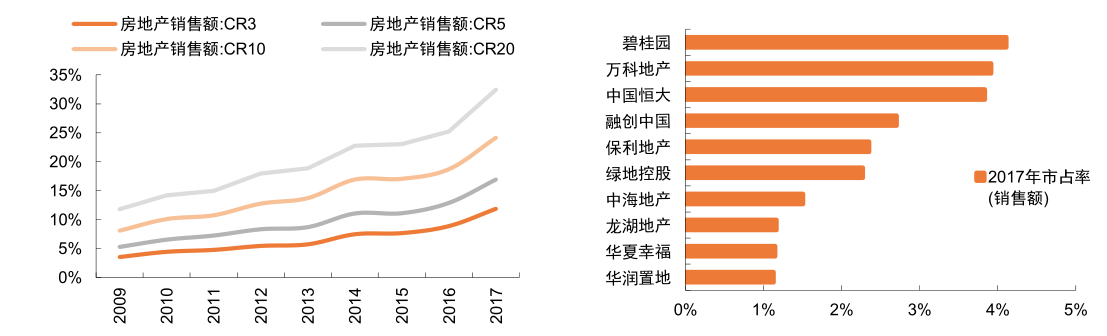

图3 中国房地产行业集中度

图4 房地产商首选的防水品牌

2013年-2017年,建筑防水规模以上企业总营收从805亿增长至1059亿,年复合增长7%,作为行业龙头,东方雨虹营收从39亿增长至103亿,在规模以上企业中的占比从4.8%提升至10%,但放到整个建筑防水行业中,占比仍然只有5%。行业第二名的市场占有率甚至不到东方雨虹的1/3,第2-6名的总和还不如第一名。

图5 主要建筑防水品牌市场份额

因此,防水材料行业是一个高度分散并趋向于集中的行业,东方雨虹虽然营收过百亿,但其目前的定位仍是“大行业中的小公司”。如果假设未来5年规模以上防水材料企业的总营收以6%增长,再假设东方雨虹在规模以上企业的市场份额提升至15%,则5年后其预期的营业收入应该在200亿左右。

3、未来态势

防水材料行业是典型的重资产行业,大宗购买、大宗生产、大宗销售,规模对于这类行业的重要性毋庸置疑。规模优势不但是提升其总资产周转率的主要手段,还是提升利润率的利器。只有足够的规模,才能够对设备和机械的投入进行摊薄,也有利于其在材料采购中获得更大的议价权,从而提升毛利率水平,这也是过去五年公司毛利率从28%提升至42%的主要原因。具备规模效应,方能产生正向反馈,这也是公司在过去几年少量分红,把利润投入到产能扩张当中的出发点。

总之,东方雨虹所处的行业,其市场空间是比较明确的,而且并不需要持续的去创造新的客户需求和应用价值,行业集中度较低,只需要公司能够利用其品牌优势、规模化成本优势、上市公司的管理和融资优势,去顺应行业集中度提升的总体趋势提高其市场占有率,那么成长就是一个水到渠成的大概率事件。

三、蝶变

前文在与广联达、伟星新材的对比中看到,东方雨虹虽然营收和盈利均大幅增长,估值却一直不高,不属于溢价品种,根本原因是其现金留存能力较差。创造的利润,要么投入到了产能扩充之中,要么被地产商赊账,形成应收账款。那么,这种状况有没有可能在未来5年发生变化,从而让东方雨虹的商业模式、生意属性得到改观,从而产生估值逻辑的蝶变呢?

答案是:零售业务的开发,使得蝶变有可能,且正在发生。

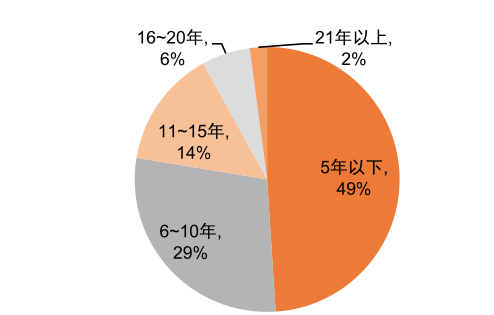

我国自1998年放开商品房以来积累了大量的存量房,1991-2017 年期间我国住宅累计竣工面积达到105亿平米。存量房屋重装修及周期性维护等市场需求逐步释放,目前已形成了较大的建筑防水市场规模。2013年全国建筑渗漏调查报告显示,全国居民住房的渗漏率达到惊人的95%。中性偏乐观估计选取十年以上房屋的渗漏率为80%,以1999-2007年销售的商品房为基数,以户均3000元的二次防水改造支出为基准,测算所得目前商品房的二次防水的潜在市场规模在1000 亿左右。由于防水工程的质量好坏对于居民住宅的安全性和居住舒适性起着十分重要的作用,而防水材料投入占整体装修投入比重相对较小,因此高品质大品牌民用建材的需求日益增长。

图6 我国商品房的房龄结构

2017 年以来,随着国内房地产市场监管持续趋严,房地产投资增速逐步下行。公司在加强对龙头房企服务水平的同时,开始将家装后市场的消费建材业务作为未来重要的发展方向。二次防水市场主要由存量市场的更新带来的新需求,具备“地产后市场”属性,需求总量周期性不明显,需要通过零售渠道来拓展。2017年年报中,公司是这样定义自己的零售业务开发计划的:零售渠道经销商由公司全资子公司东方雨虹民用建材有限责任公司负责管理,主要针对普通大众消费者家庭装修市场,建立家装公司、建材超市、建材市场经销商及电商多位一体的复合营销网络,成立新零售事业部,推动民用建材板块由零售商向系统方案服务商转型。

同时,公司针对消费端民建建材市场的需求特点,通过增发及收购等多种方式积极推动品类扩张,目前已拥有卧牛山(节能保温)、孚达(节能保温)、华砂(砂浆)、洛迪(硅藻泥)、德爱威(建筑涂料)等品牌,未来将成为公司新的利润增长点。

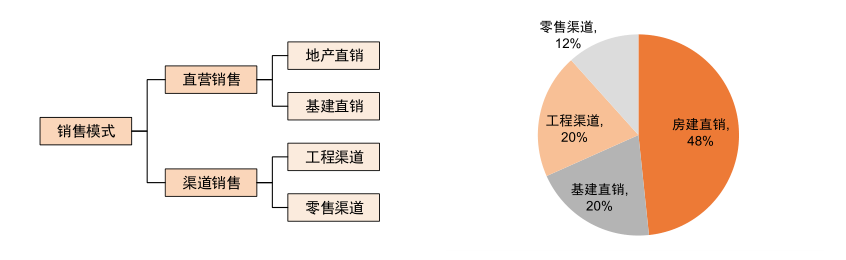

2014年民用建材事业部变成民用建材分公司,2015年设立民用建材子公司,2017年成立新零售事业部。经过多年布局,零售业务目前已经步入快速发展通道,据悉,2017年零售渠道一级经销商超过1000个,零售渠道收入占比达到12%。零售业务直接面对终端消费者,相较于直销和工程渠道,公司的议价能力相对更强,产品的毛利率净利率更高,并且零售业务以现款销售为主,账期短,资金压力相较于直销和工程渠道小很多,收入或利润的“含金量”会增强。随着零售业务占比提升,公司“内生造血”能力将加强,盈利质量将提升。

图7 东方雨虹销售模式及占比

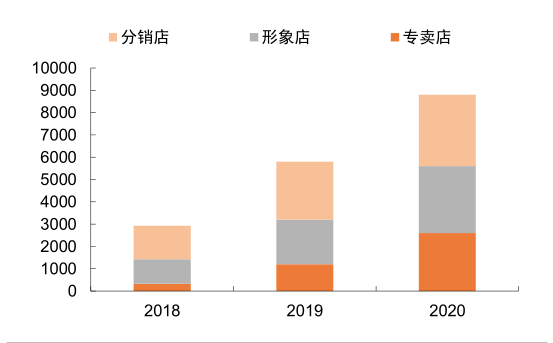

2018年5月26日在鸟巢举办的“5新发布会”上,东方雨虹公布了野心勃勃的零售计划,将在全国建立专卖店、形象店和分销店三种类型的店面,在2020年数量将分别达到2600家、3000家和3200家,2020年实现零售业务50亿销售收入。

图8 东方雨虹5新发布会

图9 东方雨虹未来三年零售渠道计划

公司以工程业务(2B)起家并做大,目前积极开拓零售(2C)市场。结合行业和公司来看,一旦成功拓展零售业务,对于公司将具有里程碑式的意义。首先,装饰建材行业是众多细分领域的零售市场,格局分散,小企业众多,随着消费升级和对品质的关注,品牌市场仍然是蓝海,率先树立零售品牌的企业能占据优势位置。以管材行业的伟星新材为例,在2B端联塑很强大的背景下,伟星新材避其锋芒率先切入2C端市场,目前“伟星管”已成为品牌知名度很高的细分市场龙头。当下防水行业的2C零售端还没有强大的品牌,大力发展零售业务使得雨虹可以率先树立零售品牌市场,发挥品牌溢价。其次,切入“地产后市场”将增强财务可持续性。一方面零售业务的高毛利率和高现金流能够弥补工程业务的不足(工程业务账期长、利润率低、现金流差),使得内生增长的持续性更强。对比东方雨虹(工程为主)和伟星新材(零售为主)财务状况,2017年伟星新材应收账款周转率为20.39,而东方雨虹只有2.87;伟星新材经营性现金流量/净利润达到1.15,而东方雨虹只有0.02。另一方面,“地产后市场”需求总

量周期性相对不明显,切入“地产后市场”可以缓冲公司业绩受增量市场波动的影响。最后,目前公司现金流较差,且受下游地产周期影响较大,成长主要受益于行业集中度的提升,市场对公司其实是折价估值,零售业务一旦成功拓展,其强现金流、高利润率、弱周期性的特点将让资本市场对公司的估值逻辑发生改变,和伟星新材一样享受一定程度的溢价估值,业绩成长+估值提升,投资者有可能获得投资收益的“戴维斯双击”。

图10 东方雨虹专卖店

因此,防水行业集中度的进一步提升,零售业务的拓展,将是未来3-5年东方雨虹成长的两个驱动轮,需要重点关注和跟进。

四、当前估值

前文将东方雨虹与另外两个建筑细分行业龙头广联达、伟星新材的估值进行了对比,其估值明显低于后两者,这是由公司商业模式的缺陷所导致的,虽然业绩靓丽,现金流较差的企业,折价估值有一定道理。

那么纵向的看,目前东方雨虹的估值与其历史估值对比又如何呢?在这里,我们以中性业绩增长为假设,2018年利润增长20%,即15亿净利润,扣除分红,相应的净资产增厚12亿,达到81亿。那么,如今224亿的市值,对应的市盈率为15倍,市净率约为2.8倍。

图11 东方雨虹历史估值

如上表所示,东方雨虹历史最低动态市盈率为10.6倍,最低市净率为2.2倍,均出现在2016年初。从那以后,公司业绩增长,叠加估值修复,股价开启了一轮2年300%的涨幅。当前15倍市盈率,2.8倍市净率虽不是历史最低点,但也处在历史底部区域,估值已经具备一定的吸引力。

五、主要风险

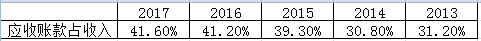

1、应收账款占比高

从上表可以看到,从2013年起,东方雨虹的应收账款占收入的比重呈现上升势头,这与公司过去几年加大与龙头地产商的战略合作有关,这事儿有利有弊,有利的是迅速提高收入和市场占有率,但弊端就是大客户的话语权较强,需要付出账期的代价来换取订单。

值得欣喜的是,2018年一季度公司的应收账款从42.8亿降低至38.8亿,应收账款减少的势头能否延续下去值得观察,另外零售业务的拓展也有利于公司减少应收账款的占比。

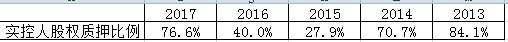

2、实际控制人的股权大量质押

可以看到,公司实际控制人李卫国在2015年后将其所持有的股权进行大量质押,尤其是在公司股价上涨的2017年,股权质押比例大幅提升,或与上市公司体外的其它项目建设项目有关。如果公司股价持续调整,是否会导致李卫国质押股权的爆仓,这是当前熊市背景下不得不重视的风险。

(本博坚信国运昌隆向上,精选5-10个A股市场的企业进行长期跟踪研究)

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号