-

海天味业2018半年报点评:舌尖上的海天,独占调味品市场鳌头

漂泊的浮动 / 2018-08-17 08:11 发布

海天味业是调味品行业龙头企业,海天酱油可谓家喻户晓,上市以来公司业绩一直保持稳步增长。8月15日公司公布了2018年半年报,覃覃君带你来分析一下公司的半年报。

— 01 —

主要财务指标分析

摘自公司2018年中报,P5。

1、营业收入增长17.24%。从销售费用的二级科目运费的变动来看,运费增长18%,两者较为接近,可以看出营收增长主要是因为销量的增长。

2、扣非后净利润增速23.48%,高于营收增长。报告期内公司产品毛利率47%,对比去年同期的产品毛利率45%,高出2%,看来大概率是产品提价了。

3、经营活动产生的现金流净额同比增长47.53%,远高于净利润增长。

查阅公司的财务报表,公司的预收账款余额9.06亿,与去年期末相比,因为季节性因素,虽然大幅减少。但是对比公司2017年同期的6.61亿,增长了37%。

公司的应付账款余额5.60亿,2017年同期是4.26亿,增长了31%。

公司的应收账款和预付账款金额较小,其对现金流的影响非常小。预收账款和应付账款的增加,以及成本的减少是本期经营现金流净额大幅增长的主要原因。

预收账款的大幅增长,也意味着经销商打款积极,公司在短期有望延续业绩增长。

— 02 —

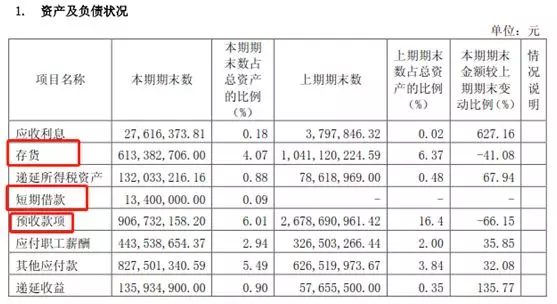

同比发生30%以上变化的相关数据

摘自公司2018年中报,P11。

存货减少41.08%,对比2017年的中报,可以看出存货的变化具有季节性。但是,2017年1H从9.39亿减到7.06亿,减少了2.33亿。而2018年1H从10.41亿减到6.13亿,减少了4.28亿。减少的金额同比增加了84%,可以说存货大幅减少。

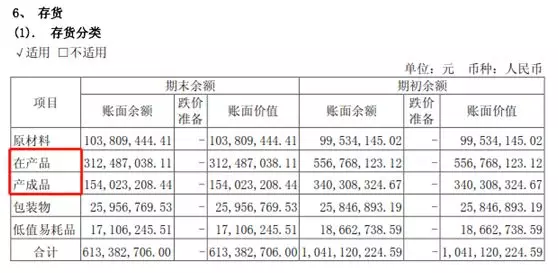

摘自公司2018年中报,P60。

从上表可以看出,减少的部分主要是在产品和产成品。存货的减少也进一步说明公司的产品热销。不像贵州茅台那样扩产困难,酱油的扩产相对容易,加上公司的在建工程里还有扩产项目正在实施,不太可能会有产能瓶颈的问题。

2、短期借款1340万,这个是公司控股子公司丹阳醋业的借款。公司在丹阳醋业占股70%,丹阳醋业独立运营。

3、预收账款减少66.15%,前文有介绍,主要是季节性因素。

— 03 —

资产分析

我们来看公司的流动资产,见下表:

摘自公司2018年中报,P24。

货币资金中,银行存款48.37亿。其他流动资产中,银行结构性存款3亿,银行理财产品47.89亿,这几项相加的总数为99.26亿,因为跟经营活动的关系不大,可以说是富余的钱。

公司总资产150亿,净资产117亿,占比分别是66%,85%。可以看出,公司用较少量的资金投入,就撬动了公司的经营活动,是很好的商业模式。

2018年上半年,公司的加权平均净资产收益率为19.13%,已经是非常的高啦。

如果扣除富余的钱,净资产为17.74亿,以此来计算公司的净资产收益率的话,净资产收益率为126%。公司账上的现金收益拖累了公司的及资产收益率。

如果将来公司仅凭加大分红力度或者回购股票,减少富余的钱,就能大幅提高净资产收益率。

— 04 —

同行对比

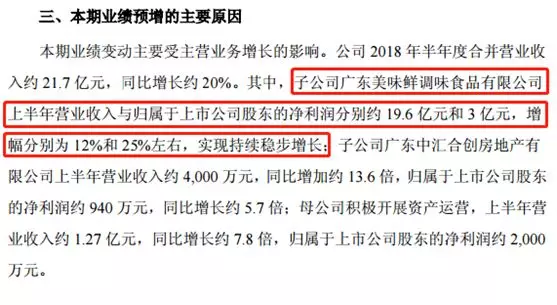

厨邦酱油的上市主体中炬高新最近发布了半年业绩预告,净利润同比增长58%左右。

摘自中炬高新2018年半年度业绩预增公告,P2。

可以看出,净利润的增速较为接近。厨邦酱油在净利润增速,与营收增速相比高出了13%,似乎略胜一筹。但是从净利润率来看,海天味业的净利润率为25%,而厨邦酱油的净利润率只有15%,海天味业在行业的龙头优势非常明显。

— 05 —

海天味业的估值

覃覃君在这里对海天味业用两种方式进行估值,仅供各位投资者参考。

1、自由现金流估值。

2016-2017年经营活动现金流量净额分别为40.74亿、47.21亿,取这两年的平均值43.98亿作为经营活动产生的现金流量净额基础值。

取2016-2017年购建固定资产等长期投资支出的平均值5.25亿作为该项支出的基础值(原因在于公司是2014年上市的,上市后扩产投资比较明显,将来的固定资产投资将维持在较低的规模)。

预计2018-2022年的复合增长率为18%。

预计2023-2027年的复合增长率为10%。

十年后企业的永续增长率为6%。

贴现率为10%。

当然,不同的人,估得的上面指标会不一样。而水平的高低差异就体现在这里。这里是覃覃君所使用的指标,权当供各位做个参考,记住这不是标准哈。

根据以上数据计算出来的估值结果为1429亿,也就是说按照覃覃君的方式利用自由现金流估值算出来公司现在价值1429亿左右。假如打个七折留一定安全边际的话,对应的价值为1000亿。

(2)PE估值

根据中报以及公司现有主要产品的经营情况,覃覃君预计海天味业在2018年相对于2017年的业绩增速为20%,也就是说2018年的归属净利润预计为35.31*(1+20%)=42.37亿。

给予公司2019-2021年的复合增长速度为18%。按照2018年净利润42.37为起点起算,那么2021年净利润预计为69.61亿。

假设2021年能够以25倍市盈率卖出,那么对应的市值为1740亿。

假设2021年能够以30倍市盈率卖出,那么对应的市值为2088亿。

计划获利80%的话,那么对应的买入市值区间为967亿-1160亿之间。

2018年8月15日收盘后,海天味业的市值为1810亿,目前公司的静态市盈率51倍,动态市盈率为40倍。

好了,分别用两种方法对海天味业进行了估值,但在这里覃覃君并不是建议各位就在这个区间买进,仅供投资研究作个参考。

原创: 覃覃财经

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号