-

上汽集团与五菱荣光,不一般的存在

李康研报 / 2018-08-14 21:42 发布

我们正在讲解《积极型资产配置指南》这本书,主要讲了我们怎么利用周期性,用什么方式来合理的配置资产。规避不必要的风险,欢迎持续关注。

行业分析

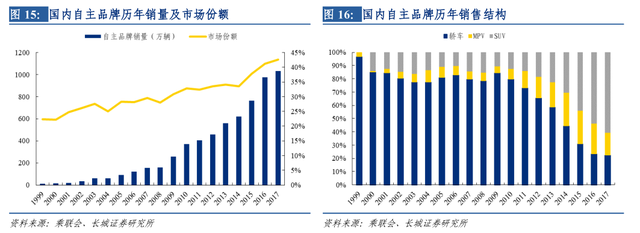

自1999年以来,国内狭义乘用车市场的自主品牌销量实现了分阶段跨越式的增长:2001年-2010年,国内狭义乘用车市场复合增长率达到34%,同期自主品牌复合增长率达到38%,市场份额从25%上升到33%,这一阶段奇瑞、比亚迪等公司推出的A00、A0级轿车销量迅速增长,轿车销量占自主品牌销量接近80%,但也反映出自主品牌的产品结构整体偏低端;2011年随着长城汽车哈弗H6的推出,紧凑型SUV市场迅速打开,2011年-2017年国内狭义乘用车市场复合增长率达到12%,同期自主品牌复合增长率达到17%,市场份额在2017年提升至43%,这一阶段自主品牌销售结构实现了很大的改善,SUV份额在2017年达到60%左右,

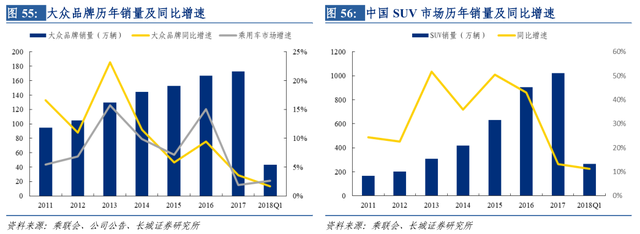

紧凑型SUV市场在2011年-2016年的销量增速均在20%以上,2017年下降至5%左右,市场份额也从2011年的70%下降至2017年53%,主要原因一方面是汽车市场整体增速放缓,2017年乘用车市场增速仅为1.4%,另一方面是紧凑型SUV市场竞争激烈,2017年约有100款车型在售。随着合资品牌在小型SUV市场布局的完成,未来几年小型SUV市场将会有大量车型推出,这将对自主品牌占主导优势的紧凑型SUV市场形成冲击。

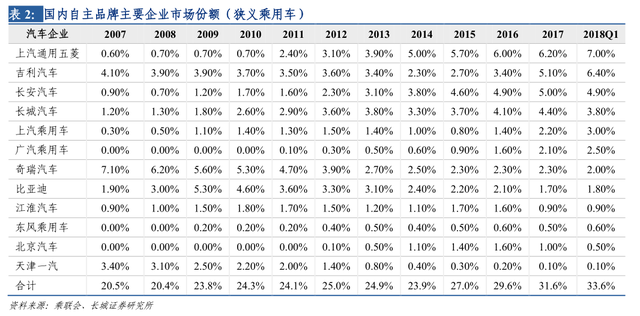

自主品牌主要企业的市场份额(占狭义乘用车市场比例)从2007年的20.5%上升到2017年的31.6%,其中上汽通用五菱、吉利汽车、长安汽车、长城汽车、上汽乘用车和广汽乘用车的市场份额处于上升通道,2018Q1市场近一步分化,上汽通用五菱、吉利汽车、上汽乘用车和广汽乘用车的份额提升显著,而其他大部分企业均有不同程度的下滑。市场集中度提升的速度也在2015年开始加速,2015年较2014年提升3.1个百分点,2018Q1较2017年提升2个百分点。

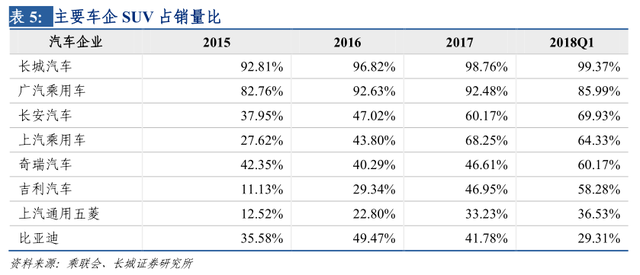

2014年-2017年SUV市场增长迅速,国内自主品牌享受了该市场的增长红利,但是随着2018年SUV市场的增速开始放缓,单一的产品结构会对公司抵抗市场波动风险的能力产生影响,上汽乘用车2017年SUV占比为68.25%,2018Q1为64.33%,产品结构相对合理。

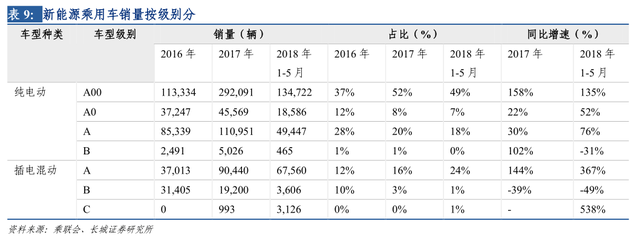

18年出台的补贴新规对新能源技术和车企研发能力提出了高要求,总体补贴力度较2017年下降较多,对续航150公里以下和电池能量密度105wh/kg以下的车型全面取消补贴,但对高续航车型和高能量密度电池增加补贴力度,从而一批低续航里程车型将被淘汰出局,而实力车企则将不断优化产品性能,由此推动新能源车产业的高质量发展。政策导向也直接影响了终端的销售情况。

2017年和2018年1-5月份新能源汽车销量前三家公司分别为比亚迪、北汽新能源和上汽乘用车,2017年销量分别为10.9万辆、7.8万辆和4.4万辆,2018年1-5月销量分别为5.5万辆、4.1万辆和3.1万辆,2018年1-5月份额较2017年分别提升0.7、1.0和3.4个百分点,而其七家车企中,除江淮汽车份额增长1.6个百分点和奇瑞新能源份额微增外,均出现不同程度的份额下降。上汽乘用车的新能源车型结构合理,轿车和SUV均有分布,且主要以A级及以上车型为主,产品偏向于中高端。

公司简介

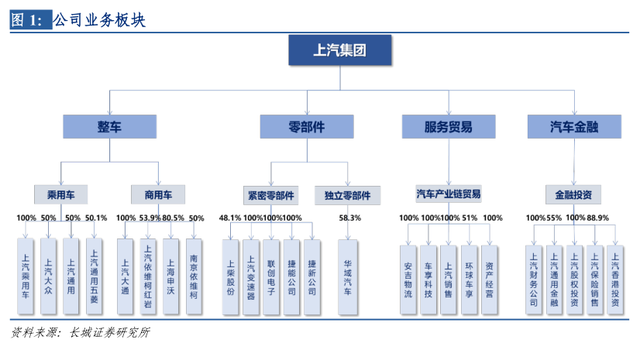

公司主要业务包括整车的研发、生产和销售,并积极推进新能源汽车、互联网汽车的商业化,开展智能驾驶等技术研究和产业化探索;零部件的研发、生产、销售;物流、汽车电商、出行服务、节能和充电服务等汽车服务贸易业务;汽车相关金融、保险和投资业务;海外经营和国际商贸业务;

经营分析

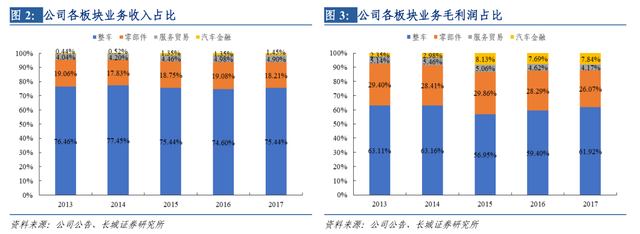

2017年,整车、零部件、服务贸易和汽车金融对公司的收入贡献占比分别为75.44%、18.21%、4.90%和1.45%,对公司的毛利润贡献分别为61.92%、26.07%、4.17%和7.84%。

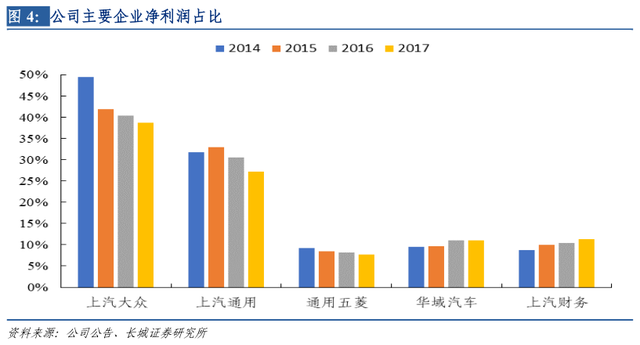

在整车业务领域,公司旗下有三大合资企业,分别为上汽大众、上汽通用和通用五菱,2017年对公司净利润的贡献占比分别为39%、27%和8%;在零部件领域,公司旗下的华域汽车是中国最大的零部件公司,2017年对公司净利润的贡献占比为11%;在服务贸易领域,公司旗下的安吉物流是中国最大的汽车物流公司,2017年对公司净利润的贡献占比为3%;在汽车金融领域,公司旗下的上汽财务公司(包含通用金融)2017年底实现汽车信贷规模约1800亿元,2017年对公司净利润的贡献占比为11%。

2017年,上汽大众和上汽通用的销量合计为406万辆,占上汽集团总销量的58.6%,占乘用车市场的份额为16.4%。自2005年以来上汽大众和上汽通用合计市场占有率维持在15%-17%之间,且均位于中国汽车市场销量的前三位,一方面是由于上汽大众和上汽通用不断完善的产品谱系和不断推出的有竞争力的代表车型,另一方面两者的产品周期大多数时间处于交替互补的状态,极大稳定了整个公司的销量波动,是公司销量的中流砥柱。上汽大众和上汽通用先后与2017年和2018年开启强产品周期,此次有望实现销量的向上共振,从而带来市场占有率的进一步提升。

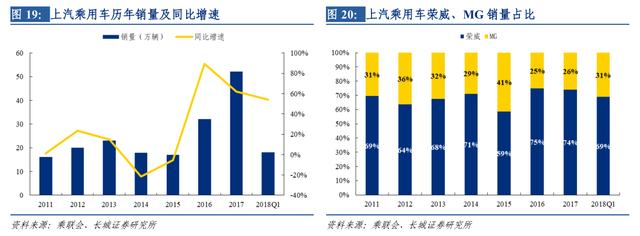

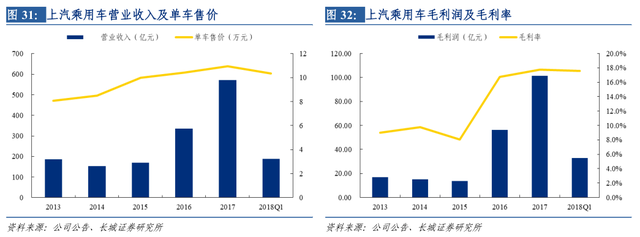

上汽乘用车一直实行荣威、MG双品牌战略。荣威品牌主要定位于中高端市场,面向对于舒适性、操控性、科技感等元素要求较高的客户群体;MG品牌定位于更加年轻化的市场,以流畅、激情和别具一格的特点吸引更加年轻的消费者,同时以传统英伦风的底蕴进一步开拓国际市场。经历过2011-2015年的销量低潮期,自2016年全球首款互联网SUV荣威RX5推出后,上汽乘用车销量迅速增长,首次突破30万辆,同比增速达到89%,并在之后的2017年和2018年一季度延续了这一高增速。2016年-2017年,荣威品牌在上汽乘用车中销量占比达到75%左右,主要是分享了紧凑型SUV市场的增长红利,而2018年一季度MG品牌销量占比提升5个百分点,主要是由于对小型SUV市场的精准把握。

上汽乘用车目前在售车型中轿车11款、SUV7款,覆盖A0-B级市场,产品谱系基本完善。2018Q1,上汽乘用车中SUV销量占比达到64%,轿车销量占比达到36%,SUV占比较2017Q4下降10个百分点,相应轿车占比较2017Q4上升10个百分点。主力车型荣威RX5、荣威360、荣威i6、MGZS和新MG6的销量占比分别为34%、7%、9%、12%和13%,销售结构分布合理,抵抗市场销量波动的能力较强。

上汽乘用车以轿车起步,从荣威750、550、350、950、360到如今的荣威i6,从MG3、MG7、MG6、MG5到如今的全新MG6,其中i6是首个获得亚洲地区最具权威性及影响力的设计奖项日本G-Mark设计奖的中国品牌车型,2018年3月销量接近7000辆。新MG6定位运动家轿,精准回应消费升级时代年轻消费者的高品质驾乘需求,搭载人工智能语音系统与手机远程车控系统,自2017年11月上市以来,销量快速爬坡,并在2018年3月成功实现销量过万。作为上汽乘用车的主力轿车车型,预计2018年这两款轿车的销量将继续提升。

上汽乘用车并未单独披露其盈利状况,以母公司报表中科目净利润减去投资收益可以粗略估计上汽乘用车的盈利状况。自2013年开始,上汽乘用车单体亏损程度逐渐减小,若维持2017年销售结构,预计在70-75万辆时可实现盈亏平衡。2018年开始,上汽乘用车将对部分研发费用进行资本化,这将进一步加快实现盈亏平衡的速度。

2014-2017年,中国新能源乘用车市场销量从5.4万辆上升到57.8万辆,年均复合增长率高达120%,其中纯电动乘用车销量从3.7万辆上升至46.8万辆,年均复合增长率为133%,插电强混版乘用车销量从1.7万辆上升至11.1万辆,年均复合增长率为87%。上汽乘用车2014-2017年新能源汽车销量从0.3万辆上升至4.4万辆,年均复合增长率为149%,市场份额也从5%提升至10%。2018Q1中国新能源乘用车同比增速达到152%,上汽乘用车新能源销量增速达到117%,一方面是由于双积分政策以及补贴新规带来的影响,另一方面各大整车企业推出越来越多元化的产品,进一步激发了市场活力。

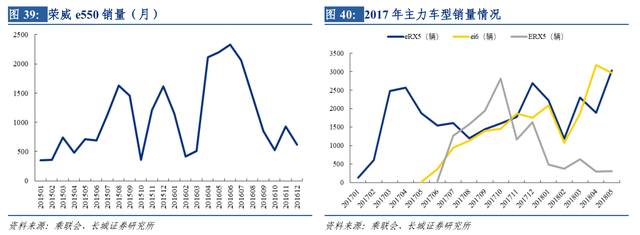

随着主力车型eRX5、ei6、ERX5在2017年相继推出,上汽乘用车新能源汽车销量自2017Q3开始反弹,并在2017Q4和2018Q1延续高速增长。

荣威e550是上汽乘用车于2014年推出的第一款插电强混车型,销售时长达3年之久,不仅打开了新能源汽车终端家用市场,而且成为网约车使用的主要车型,丰富了整个汽车生态,下一代产品即荣威ei6。eRX5和ei6于2017年推出后,销量处于上升趋势,在2018年5月均达到3000辆左右,而2018年3月刚上市的纯电动休旅车Ei5经过仅仅三个月的销量爬坡,达到2996辆,成为新能源汽车市场的一匹黑马。

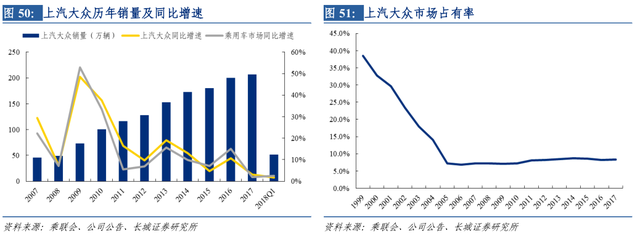

大众品牌在中国一直享受较高的品牌美誉度和品牌溢价,在中国的30年经营中,推出了桑塔纳、帕萨特、Polo、朗逸、途观等一系列经典车型,2007-2017年的销量复合增长率为15.1%;斯柯达品牌是历史最为悠久的汽车品牌之一,在中国定位年轻消费者群体,2007-2017年的销量复合增长率为26.5%,但是占大众整体销量的份额一直不高,当前维持在15%-20%之间。

上汽大众采取平台化生产方式,产品保持一致的设计风格,低调经典,符合中国的中庸之道。旗下大众品牌在售车型11款,斯柯达在售车型8款,波罗、朗逸、桑塔纳、帕萨特和途观的上市时间都超过七年,经历相当长时间的市场检验,在各细分市场都保持领先的位置。

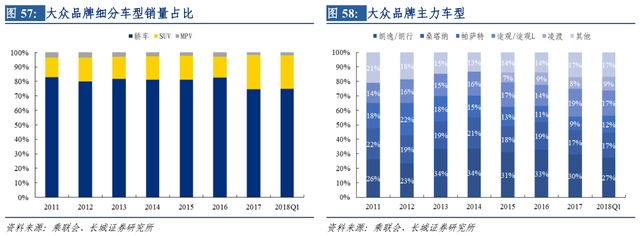

大众品牌自2015年开始,销量增速基本低于乘用车市场增速,主要是受产品结构的影响,2013-2016年,中国SUV市场爆发,而大众当时仅有途观一款SUV在售,面对激烈的市场竞争,大众品牌自2014年开始,增速下降明显。2011-2016年SUV销量在大众品牌中的份额在20%以下,2017年随着途观L和途昂的推出,占比上升至24%,带动大众品牌整体销量的增长。

大众品牌主力车型如朗逸系列、桑塔纳、帕萨特、途观、凌度等占整体销量的比例比较均衡,并未出现对某一部车型的过度依赖,且主力车型的份额在过去几年中变化较小,说明公司的车型经典稳定,长期受到消费者的青睐。

在汽车消费群体年轻化的驱动下,轿跑这一细分市场将成为中国车市又一个极具潜力的蓝海市场,凌渡填补了上汽大众在这一市场的空白,具有前瞻性。凌渡自2016年开始销量迅速增长,特别是从2017Q2开始,凌渡的销量增速远高于A级轿车市场增速,预计今年会持续较好的销量表现。

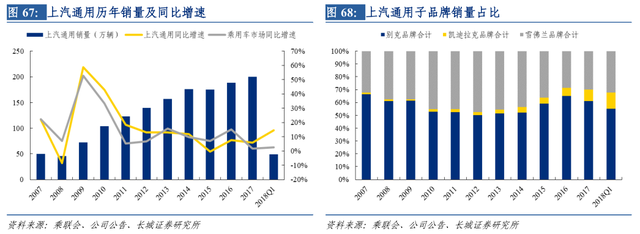

过去十年,上汽通用销量复合增长率为14.86%,基本与乘用车市场增速持平,细分到近阶段,在乘用车市场增速显著放缓的情况下,上汽通用增速迅速上升,2017年同比增速为6.0%,高于市场4.1个百分点,2018Q1同比增速为14.5%,高于市场11.9个百分点,主要是由于凯迪拉克和雪佛兰品牌的销量增长,2018Q1年凯迪拉克和雪佛兰在上汽通用的销量份额分别为13%和32%,较2017年分别上升4个百分点和2个百分点。

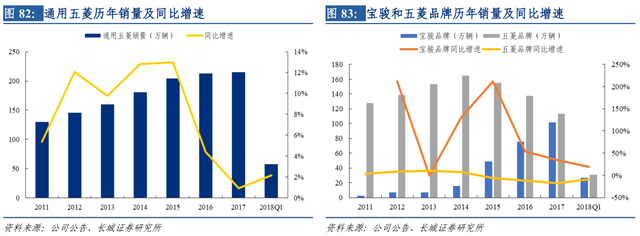

上汽通用五菱有宝骏和五菱两个子品牌,宝骏品牌主要是生产乘用车产品,五菱品牌以生产微面微货为主。2011年-2017年上汽通用五菱销量的复合增长率达到9%,宝骏品牌的复合增长率为90%。

财务分析

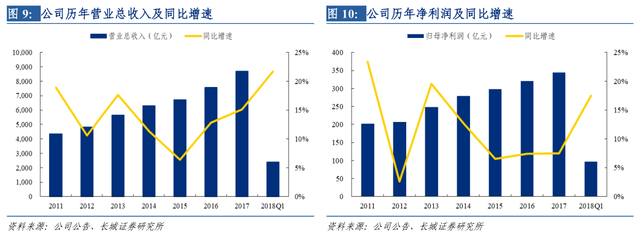

公司2017年实现营业总收入8,706亿元,同比增长15.1%,2018Q1实现营业总收入2,388亿元,同比增长21.7%,营业总收入增速自2015年开始显著提升,并在2018Q1超过过去七年最高水平;公司2017年实现归母净利润344亿元,同比增长7.5%,2018Q1实现归母净利润97亿元,同比增长17.5%,归母净利润增速自2015年以来稳步提升,并在2018Q1实现较大的提升;公司2018Q1年销售毛利率为13.1%,环比下降0.4个百分点,2018Q1年销售净利率为6.0%,环比上升0.5个百分点;公司ROE持续高于市场中位值,近几年差距有所收窄,但仍高于市场中位值约8个百分点。

公司自2014年以来,分红比率始终维持在净利润的50%以上,给予股东长期稳定的回报,近五年的股息率也均在5%以上。

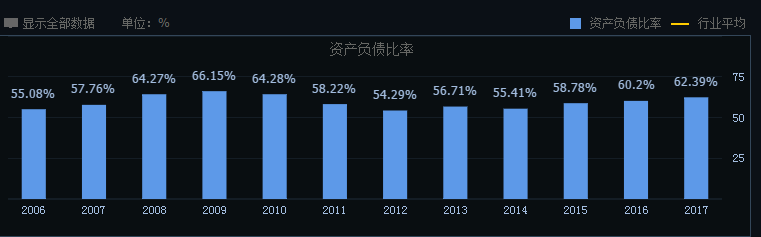

近十年企业自由现金流增加了60倍,货币资金到了1200亿左右。对于重资产型企业长期负债率保持在60%左右,算比较安全。

估值分析

公司股息率长期保持在5%,净资产收益率保持18%左右。假如你投入A元资金(这里将你看做投资公司股权,不是股票,没有股票溢价)。则分红收益为

A*[5%+(1+18%)^1*5%+…….+(1+18%)^n*5%]。当n=5左右时结果等于A,也就是说,你通过分红五年就能拿回投资的钱。其他的股权收益不算。公司1200亿现金,总股本117亿,每股现金11块。现在股价30元,2017每股收益3元。则实际市盈率为30-11/3=6倍多。跟格力电器实际估值差不多。但是这个股息率高,更具有投资价值。

往前有格力电器,老板电器,贵州茅台,苏宁易购等公司分析,可以关注浏览

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号