-

两票制下的医药流通业,厮杀与合作,这份财报里或许隐藏着整个医药商业流通领域的投资逻辑。

元沙优投 / 2018-06-01 12:24 发布

自从人类有了商业交易,就伴随着产生了商业流通行业,这是一个古老的行业,但就是这个古老的行业,在上个世纪50-80年代却产生了巨大的争议,被年轻的新中国定性为投机倒把。

在那时,投机倒把的人被称为倒爷,运气不好被抓,就会被判处投机倒把罪,以割资本主义尾巴。这个罪名一直到上个世纪90年代才被取消,整整压制了商业文明在中国的发展长达近40年时间。

如果你想了解,出现这样政策的深沉原因,建议你看看**的《资本论》,一个由哲学家写的关于经济制度建设的论著。

注意**不是经济学家而是哲学家。

著名经济学家张五常老爷子说,**就是一个笑话,但这个笑话却真真实实的在中国上个世纪演绎了。小编不知道他说的对不对,或许在这个世界上就没有绝对的对错,只是时机不对罢了。

正如财经作家吴晓波说的,在中国所有的改革都是从违法开始的,因为一切都是制度的果,只有改变才能有出入!

说了这么多背景,终于该轮到说正题的时候了,酝酿多时的医药行业“两票制”在2017年初出台,什么是两票制,它又会有什么样的影响呢?

两票制:是指药品从药厂卖到一级经销商开一次发票,经销商卖到医院再开一次发票,以“两票”替代目前常见的七票、八票,减少流通环节的层层盘剥,并且每个品种的一级经销商不得超过2个。

其实两票制早在上个世纪90年代末就提出来了,在2003年也试运行过,但当时条件非常不成熟,很多地方都缺医少药,再来这么一搞,偏远地区就更加没药可用了,所以当时是失败的,那么过了十几年后的今天,再次施行两票制,这样的问题就不存在了吗?

问题当然还是存在的,两票制的施行,毫无疑问会强化大型配送商的市场支配地位,挤压小经销商的生存空间,从国外历史经验来看,医药商业流通领域是会出现行业巨头。

小的经销商对大型配送商毫无还手之力,只能依靠区域优势资源进行最后的厮杀,最美好的结果就是被大型配送商收购兼并,一起合作开拓市场。

两票制这样的政策是符合历史发展进程的,但问题是现在这个阶段在全国施行的一刀切式的两票制政策并不合适。

全国式的两票制度,依然是计划经济思维主导的产业政策,你以为减少流通环节就可以减少成本,如果没有市场化的参与,使配送环节市场化、透明化,让配送商通过不断提高服务质量,参与公平竞争,优胜劣汰。

否则垄断只会让成本加剧!

医疗行业是个非完全市场化的行业,以后也不可能是完全市场化的行业,但其中市场化程度最高的就是医药流通行业,是否可以用市场化的手段解决医疗配送领域的问题呢?

问题的提出很简单,提出解决方案才是最有意义的,小编试图提出解决方案:按照一省一策的政策,每个省的经济发展程度都不一样,所以政策也应该要因地制宜。

广东省的经济都快赶上发达国家西班牙了,所以在广东省施行两票制是有可能的,但像云南这些偏远地区,经济总量相当于孟加拉国。

很多偏远的乡镇医院,需要当地的经销商做更为细致的工作,现实是这些地方大型配送商是不愿意花精力去辅助偏远的乡镇医院,这样的结果就是当地的患者更加用不到药品,甚至基础用药都不能保障。

这些地方真的不适合两票制的施行,应该仍然坚持完全市场化的配送。虽然小编的看法未必全对,但表达出来,就是一种声音,大家的围观就是一种力量!

既然目前政策是全国性的两票制政策,利好大型配送企业,那么我们有必要研究一下在医药商业流通领域最有可能出现的巨头。

今天我们就来看看中国最大的药品、医疗保健产品分销商及供应链服务提供商:国药控股(HK1099)试图从它这里看到整个行业的投资逻辑和财务特征。

2003 年,复星医药与国药集团共同建立国药控股。其中,国药集团是大型央企,它是我国最大的医药企业集团,旗下拥有十家全资或控股子公司及国药股份、国药一致两家上市公司。

国药控股股权架构:

国药控股2009年9月在香港上市,截止目前的市值为938亿港币,约合人民币:763亿,远超A股上市的国药股份(231亿),上海医药(619亿),中国医药(236亿),九州通(339亿)。

我们来看其2015-2017年的营业收入分别为:2270.69亿,2583.87亿,2777.17亿元,三年复合增长率为:6.9%,净利润分别为:56.96亿,68.92亿,78.68亿元,三年复合增长率为:11.3%,经营现金流净额分别为:135.60亿,92.58亿,16.67亿,三年复合增长率为:-50.2%

看着这个经营现金流净额的数据,净利润的含金量有多少,自个都明白,小编都不想往下看了,没办法谁叫人家有一个央爸呢?

财务数据这么难看,总要找到原因吧,或许这可以帮助我们很好的理解这个细分行业的赚钱模式和财务特征。

一:商业模式

我们先看上游,上游是药品,器械生产厂家,厂家生产的产品是否有竞争力,取决于产品的技术含量。技术含量的高低可以参考药品和耗材所在的医疗注册类别上。

一般的创新独家的生物制品,化学药品的毛利率可以达到80%以上,仿制技术含量高的药品和高值耗材毛利率也能达到60%以上,一般的仿制药或者普通耗材则在40%左右。

医药商业流通领域它是处于整个产业链的中游。主要分为分销和零售,这两个大的分支,有些公司两者都做,比如国药控股既做医院药品耗材的分销,他们又有针对零售市场的国药大药房。

国药控股有投资或控股近85家医疗公司遍布全国各地,截止至2017 年底,国药控股旗下国大药房拥有零售药店3,834 家。

给你一个思考题:为什么国药控股要投资收购这么多家公司,开这么多家零售店?

我们从财务上看由于收购会产生商誉,在港股财报上面显示是无形资产,我们从财报看到2009年无形资产为4.23亿,一直增加到2017年的66.74亿元。

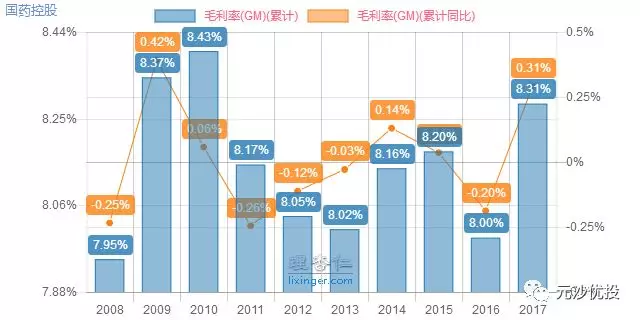

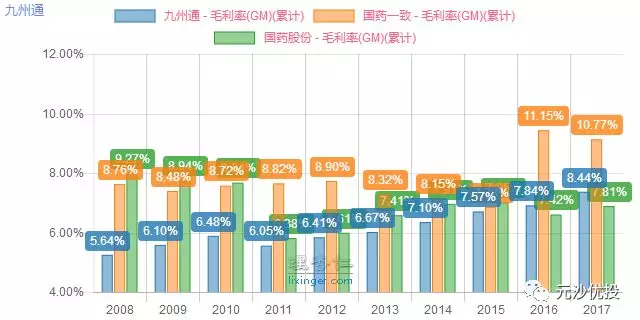

由于处在产业链的中游,这个行业的普遍毛利率都很低,我们看看本案与竞争对手历年来的毛利率变化。

竞争对手毛利率的变化:

所以以上问题答案:这是分销和零售模式的扩张逻辑——并购扩大市场占有率。

医疗流通行业的整个商业模式是:引入多品种分销——扩大市场占有率——实现薄利多销的局面。

厂家产品的竞争力越强,对中游医药商业流通行业的利润挤压效应也越明显,反过来,产品竞争力一般,则中游配送能力越强的通路公司,话语权越强!

下游:包含了医院(零售店),医师,患者(消费者),这个领域话语权一般是医院大于医师大于患者,患者是最为弱势的群体,但所有人都可能是患者。

大部分厂家产品竞争力较弱时,都会由厂家直接对接临床,医药流通商在期间只做产品配送,这样就进一步削弱了通道商的话语权。

从整个产业链来看,厂家是否能生产有竞争力的产品成为了最好的投资赛道,而在流通领域,想要扩大竞争力,必然要扩大市场占有率,以提高议价能力。

这个领域更能出现强者恒强的公司。

在美国的医药流通行业,有两家公司已经占据了全美近50%的市场份额,它们分别是:美国格林公司,美国药店CUSU2公司。那么在中国这个庞大的近万亿市场中会不会也出现这种情况呢?

二:核心竞争力

对于医疗流通企业来说,拥有很高的市场占有率是一个很好的竞争力,那么我们从财报上怎么去发现这样的公司呢?怎么去看它的运营能力呢?

第一:并购

第二:运营

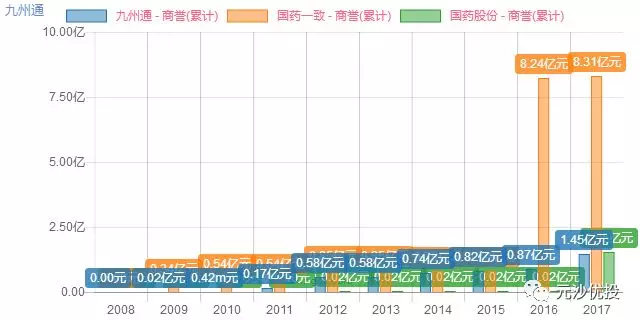

并购刚才说了会产生商誉,我们看看竞争对手各自的商誉是多少?

很显然,国药一致走在了前面,商誉达到了8.31亿元,仅次于国药控股,国药股份和九州通都差不多,看来国企要垄断医药流通行业了。

接下来我们看看它们各自运营的情况,由于流通行业不太需要研发投入,最重要的运营能力是三费占比的控制和库存的管控。

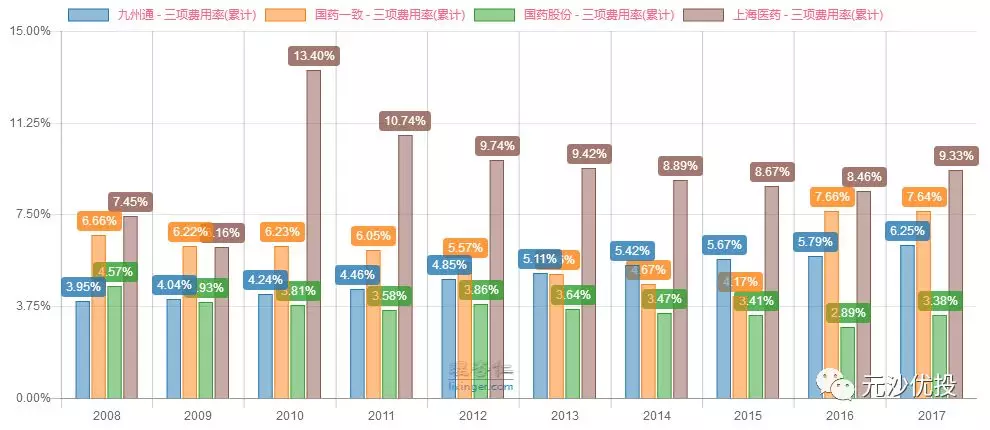

我们先来看看本案国药控股的三费占比情况,2015年—2017年这三年来的数据为:5.14%,4.90%,5.08%,三年来变化不是很大,我再看看竞争对手的一个情况:

很明显上海医药的三费占比最高,当然有下降的趋势,但整体还是高于其它的竞争对手,说明其运营效率最低,第二位的是国药一致,三费占比也达到了7.64%,这些都是需要警惕的。

表现最好的是国药股份,三费占比仅为3.38%,说明其运营效率最高,本案的国药控股为第二,表现也是让人满意的,只是他们的营业增长有点让人感觉,他们上不去了,要提高这个营业收入,还是在于两方面,第一,向内精细化管理,提高管理水平,第二,向外进行并购整合。

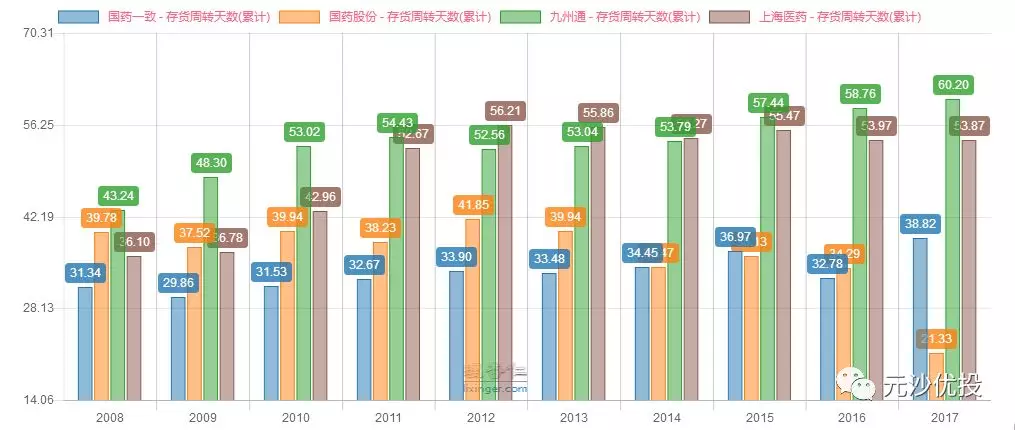

除了三费占比外,在分销零售领域还有一个重要的指标,那就是存货的周转情况,本案国药控股在2015年—2017年的存货周转天数分别为:38.19天,38.12天,36.35天,变化并不大,我再来看看竞争对手的情况:

存货周转最快的是国药股份2017年的存货周转天数只有21.33天,属于效率最快型,排名第二的是本案国药控股公司,表现最差的是九州通,它的存货周转天数达到60.2天,周转最慢,效率最低,这个在分销零售行业是致命的伤。

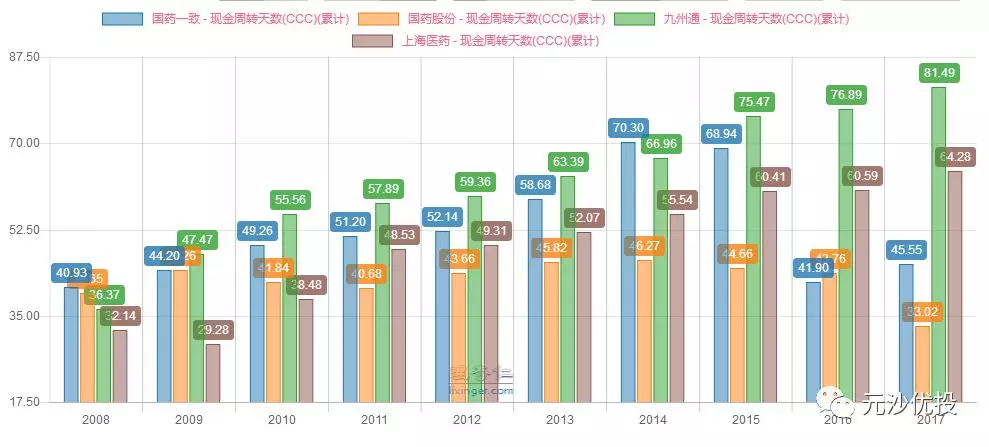

比存货周转天数更为有效的综合指标是现金周转天数(ccc),也叫净运营周转天数,计算公式为:

存货周转天数 + 应收账款周转天数 + 预付账款周转天数 - 应付账款周转天数 - 预收账款周转天数

很显然这个现金周转天数(CCC)数值越小,表明运营能力越强,或者叫产业链话语权越重,出现负数最好,说明可以靠挤占经销商的货款来发展自己,像格力电器,贵州茅台等企业都有这种情况出现。

但由于本案国药控股是港股上市公司,有些数据未在财报中披露,所以这个数据我们不得而知,但在国内上市的竞争对手数据我们可以查到,数据如下:

我们在财务数据上可以清楚的看到,国药股份的现金周转天数(CCC)数值最小只有33.02天,国药一致排第二,为45.55天,最后面的是九州通为81.49天。

从这些数据我们还是可以简单看出,国企在这些方面有天然的优势,或许中国的医药流通行业最后的巨头会出现在国企中,但民营的九州通就一定没有机会吗,这个不一定,未来整个进程还有很长,虽然国企有获得广泛资源的优势,但民营企业有制度优势。

你更看好哪家呢?欢迎将你的看法告知小编哦。让我们一起学会金融理财投资,给生活多一种选择。

另外在国药控股中,它还有一项核心竞争力,那就是国家特许经销麻醉药品分销商,作为中国仅有的三家特许麻醉药品全国分销商之一,在国内占有近85%的市场份额。这个属于国家特许经营行列,构建起了它的护城河。

最后,我们看看他们目前各自的估值情况,本案国药控股的PE为22.3倍,PB为:2.13倍。九州通的PE为:23.46倍,PB为:2.42倍。国药一致的PE为:20.78倍,PB为2.31倍。国药股份的PE为:17.44倍,PB为:2.59份。上海医药PE为:21.26倍,PB为:2.01倍。

本案估值高低,相信看完数据你会有自己的判断。我们只负责基本面研究,不负责你的交易体系。后续的思考,需要你自己独立完成。

最后,补充一个声明,本研究报告所涉案例,仅做学术交流,均不构成任何建议,韭菜们,市场有风险,风险需注意。千万不要一把梭。

此外,报告中所涉会计处理案例,均合情、合理、合法、合规,我们默认经过审计机构审计的所有财务数据真实可信。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号