-

A股和港股真·价投的区别——前者地狱后者天堂

价值at风险 / 2018-03-21 09:13 发布

今天AH两地医药股大爆发,我一直重仓医药股也迎来回报,回望我几个重仓医药股投资一路来的心路历程,不得不感叹价值投资说难不难,说易不易,无非就三点:好生意、好公司、好价格(也是我投资理念的核心思想),这三者缺一不可。前两点大家或许都认可,但第三点因为A股恒时高估的特征,很多A股投资者或许并不认可。而这恰恰是A股和港股价投们的最大区别所在。

诚然,A股的公司只要能持续保持增长,即便你估值再高都不一定会破灭甚至还能提升。但真正坚守传统价值投资的朋友们,面对高估值的好公司,又有几个人能从头拿到尾呢?例如恒瑞、海天、爱尔这类高估值高成长优质好公司,你或许能在20-30倍PE重仓,但50、60乃至80倍PE以上,你还能淡定的重仓持有吗?稍有调整你可能就会离场。即便恒瑞是长牛股,你也不一定能吃到最肥的一段(恒瑞是很优秀,但年涨幅远超年利润增速,现在都要奔向90倍PE了)。

好公司的估值太高会导致持股信心不足,稍有调整就离场观望。没有足够高安全边际的情况下持股的唯一逻辑就是祈祷市场维持高估值或估值进一步提升(更多的韭菜进场)。所以我们看到A股传统价投们最关注的就是银行、家电等低PE/PB的公司(长期拿得住啊),几乎不出现在新兴产业中(首先A股新经济好公司太少,其次为数不多的好公司估值都报表),也很少出现在高估值的白马股中(比如恒瑞现在投机的人一定比投资的人多,最激进的价投也一定会远离15倍PB的传统消费股海天味业)。

相比之下,港股则给了价投们太好的土壤,低估优质的好公司时常出现。就比如这次的医药行情,为什么三生、绿叶这些股我能重仓的坦然自若的面对每次调整,最终拿到一年翻倍?理由无他,唯安全边际高!10多倍PE买成重仓的绿叶,20倍PE不到重仓的三生,有什么理由拿不住?当然,不仅是医药股,其他最终让我赚大钱的港股,无不是符合好生意好公司高安全边际的原则。

坚信价值,坚守三好,必有厚报。当然,目前港股满足三好条件的公司也不多了,我关注的还没大涨(没赚什么钱)的三好公司还剩:北控、飞机租赁、减肥药…其他的诸如鸭脖、可乐分销、墓地、国际学校、烟草香精等都涨上去了,不再有很高的安全边际。

下面是我港股医药股一路走来的投资历程……

1)为什么投资重心和仓位倾向医药行业(目前已到50%以上仓位)?

2)为什么重仓三生制药?

3)为什么绿叶是一生一次的机会?

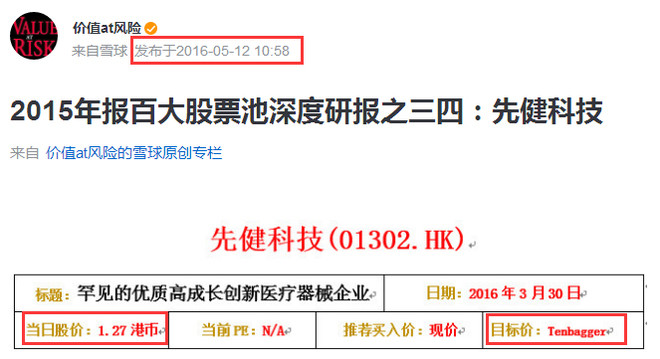

4)为什么在1.3元重仓先健科技(详细逻辑请看原文)?

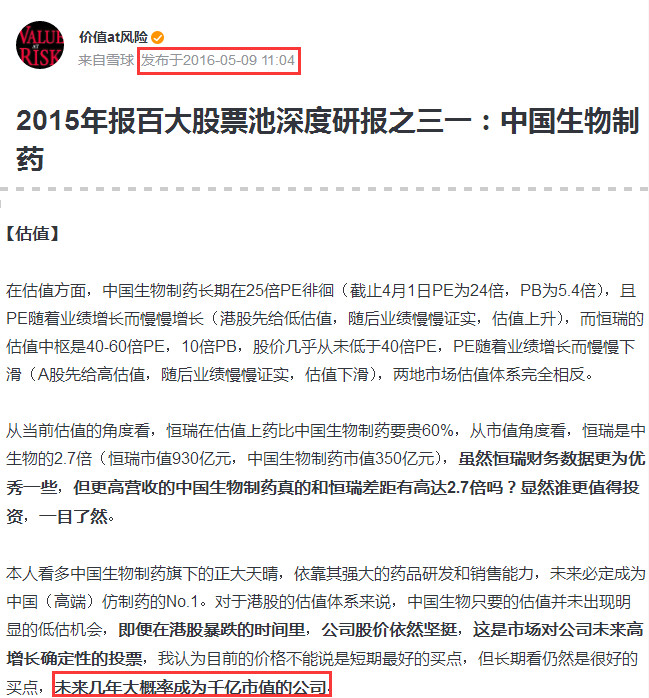

5)为什么更看好中国生物制药而非恒瑞?(详细请看原文,因为前者估值低拿的住!)

6)为什么重仓国药控股?

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号